Taloudellinen analyysi kahdessa minuutissa

Tilinpäätösanalyysin suorittamista on ohjeistanut jo vuodesta 1974 alkaen Yritystutkimus ry (entinen Yritystutkimusneuvottelukunta ry). Ohjeistusta on uusittu aina lainsäädännön muuttuessa. Tuorein Yritystutkimuksen tilinpäätösanalyysi -opas on päivätty 16.1.2017. Opas liitteineen on kaikkiaan 108 sivua pitkä. Moni kirjanpitäjä pitääkin tilinpäätösanalyysin suorittamista vaikeana ja monimutkaisena asiana. Tätä on vahvistanut rahoituslaitosten ja muiden ammattilaisten laatimat, usein monisivuiset, raportit tilinpäätösanalyyseistä.

Asiasta ei kuitenkaan tarvitse tehdä niin monimutkaista. Loppujen lopuksi kyse on hyvin yksinkertaisista toimenpiteistä. Toki tällöin joudutaan hieman niin sanotusti oikaisemaan joissakin analyysin vaiheissa, eikä tunnuslukujen arvot ole välttämättä pilkulleen oikein laskettuja. Lopullisten johtopäätösten tekemiseen pienillä desimaalivirheillä ei ole kuitenkaan usein mitään merkitystä. Taloudellisten analyysien laatimisessa pätee mielestäni erinomaisesti sääntö: ”parempi on laskea suurin piirtein oikein, kuin aivan tarkalleen pieleen”.

Perustan esittelemäni edellä mainittuun Yritystutkimuksen tilinpäätösanalyysi -oppaaseen sekä erityisesti käytännön kokemukseeni satojen suomalaisten pk-yritysten konsultoinnista ja kyseisten yritysten taloudellisen analyysin suorittamisesta. Tilinpäätösanalyysin sijasta voitaisiinkin puhua mieluummin taloudellisesta analyysistä. Usein on hyödyllistä analysoida yrityksen taloudellinen tilanne mahdollisimman tuoreiden kirjanpidon raporttien perusteella. Ja mikäli kirjanpidossa on jo kuukausittain noudatettu periaatetta ”oikea ja riittävä kuva”, voidaan riittävän luotettava analyysi laatia minkä kuukauden luvuista vaan.

Läheskään kaikilla, näillä tuntemillani pk-yrityksillä, ei ole ollut sellaisia elementtejä tuloslaskelmissaan ja taseissaan, että olisi ollut tarpeellista noudattaa jokaista analyysiin liittyvää oikaisua tai hienosäätöä tunnusluvun laskennassa. Kokemukseni mukaan valtaosa kirjanpitolain mukaisten pienyritysten taloudellisista analyyseistä voidaan suorittaa esittelemäni pelkistetyn mallin avulla.

Taloudellisen analyysin päävaiheet ovat:

1. Tuloslaskelman ja taseen oikaiseminen

2. Tunnuslukujen laskeminen

3. Tunnuslukujen tulkinta ja johtopäätösten suorittaminen

Tuloslaskelman ja taseen oikaiseminen

Kun kirjanpidossa on suoritettu kuukausittain riittävät jaksotukset ja voidaan luottaa siihen, että tuloslaskelma ja tase näyttävät oikean kuvan kohteen tuloksesta ja taloudellisesta asemasta, ei oikaistavaa juurikaan ole. Tyypillisin pienyritykselle usein tarvittava oikaisu liittyy omistajan palkkaan. Yritystutkimuksen tilinpäätösanalyysi -oppaassa todetaan muun muassa:

Tilinpäätösanalyysin palkkakorjaus suositellaan tehtäväksi, jos omistajien työpanos yrityksessä on ilmeinen eikä työpanosta vastaava palkka ole tuloslaskelmassa kuluna. Yksityisoton tai osingonjaon määrä ei vaikuta korjauksen suuruuteen.

Palkkakorjauksen määrä suositellaan porrastettavaksi yrityksen liikevaihdon mukaan seuraavasti:

| Liikevaihto (12 kk), € | Palkkakorjaus/henkilö, € |

| 100 000 – 500 000 | 30 000 |

| > 500 000 | 50 000 |

Tämän huomiointi on hyvin yksinkertaista. Mikäli edellä mainittua työpanosta koskeva ehto siis täyttyy, lisätään vastaava summa tuloslaskelman henkilöstökuluihin. Tämä tietysti vaikuttaa kannattavuuden tunnuslukuihin heikentävästi.

Tunnuslukujen laskeminen, tulkinta ja johtopäätösten suorittaminen

Yritystalouteen liittyy kolme keskeistä asiaa mitä kannattaa analysoida:

1. Kannattavuus

2. Maksuvalmius

3. Vakavaraisuus

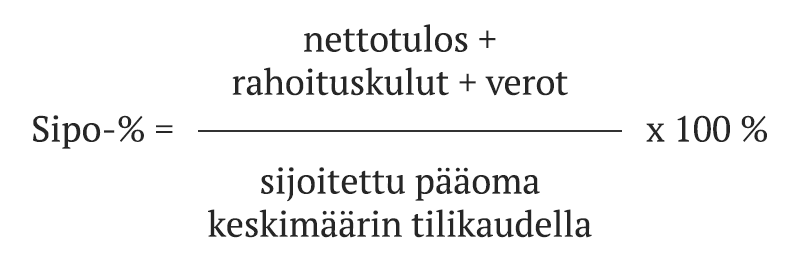

Kaikkein yleisimmin käytetty, ja usein myös paras, kannattavuuden tunnusluku on sijoitetun pääoman tuottoprosentti (Sipo-%). Sen laskemiseksi on olemassa mainio kaava:

Sipo-% mittaa siis suhteellista kannattavuutta, eli sitä tuottoa, mikä on saatu yritykseen sijoitetulle, korkoa tai muuta tuottoa vaativalle pääomalle.

Laskentaa yksinkertaistaa huomattavasti, kun mieltää sen, että kaavan osoittaja (nettotulos + rahoituskulut + verot) on itse asiassa täsmälleen sama asia kuin liikevoitto + rahoitustuotot. Ja jos rahoitustuottoja ei ole lainkaan, tai jos ne ovat hyvin pienet, on kaavan osoittaja käytännössä sama kuin LIIKEVOITTO.

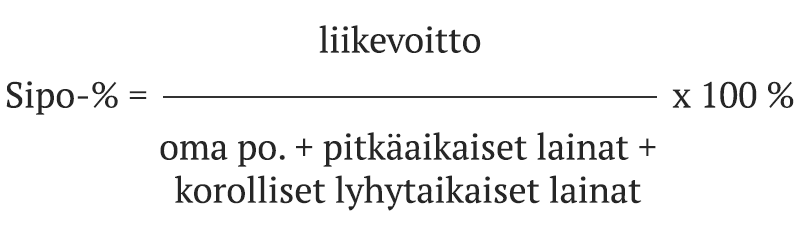

Vastaavasti sijoitettu pääoma tarkoittaa omaa pääomaa sekä sijoitettua vierasta pääoma. Omaan pääomaan luetaan mukaan pääomalainat sekä 80 prosenttia mahdollisesta tilinpäätössiirtojen kertymästä. Näitä on kuitenkin hyvin harvalla pienyrityksellä, jolloin laskenta nopeutuu, kun niitä ei tarvitse ottaa huomioon. Loput 20 prosenttia (yhteisöjen tuloveroprosentin mukainen määrä) tilinpäätössiirtojen kertymästä luetaan mukaan vieraaseen pääomaan. Sijoitettua vierasta pääomaa on käytännössä pitkäaikaiset lainat sekä lyhytaikaisiin lainoihin siirretyt edellä mainittujen lainojen seuraavan 12 kuukauden lyhennykset. Edellä mainitut lyhennykset ovat käytännössä korollisia lyhytaikaisia lainoja. Jos analysoitavan ja edellisen tilikauden edellä mainituissa luvuissa ei ole ratkaisevaa eroa, voidaan Sipo-% tällöin laskea suoraan päättävän kauden luvuista. Nyt kaava on saatu muokattua muotoon:

Yritystutkimuksen tilinpäätösanalyysi -opas ei anna Sipo-%:lle tarkkoja tulkintaohjeita. Siellä todetaan vaan, että kannattavuutta voidaan pitää välttävänä, jos Sipo-% on vähintään yrityksen korollisesta vieraasta pääomasta maksaman rahoituskuluprosentin suuruinen. Balance Consulting esittää Sipo-%:lle seuraavia viitteellisiä tulkintaohjeita:

| Sipo-% | Kannattavuus |

| Alle 3 % | Heikko |

| 3–6 % | Välttävä |

| 6–10 % | Tyydyttävä |

| 10–15 % | Hyvä |

| Yli 15 % | Erinomainen |

Kun tunnuslukujen laskennassa tarvitaan tietoja tuloslaskelmasta, niin kuin Sipo-%:n osalta tarvitaan, tulee tuloslaskelman luvut muuttaa vastaamaan 12 kuukauden ajanjaksoa. Yksinkertaisin tapa tehdä tämä on noudattaa niin sanotun ”tasaisen vauhdin” periaatetta. Esimerkiksi, jos kyseessä on 10 kuukauden jakso, jaetaan luvut ensin kymmenellä (10) ja kerrotaan sitten kahdellatoista (12).

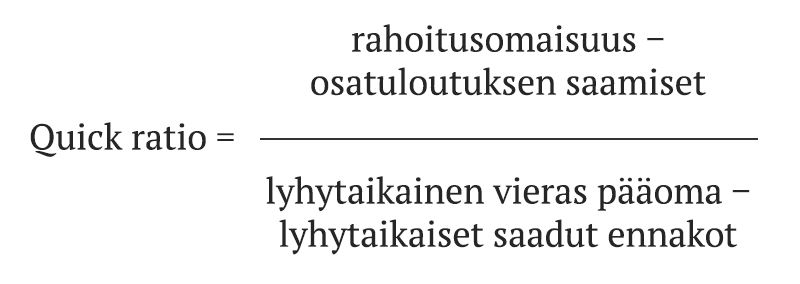

Maksuvalmiutta kuvaavista tunnusluvuista Quick ratio ja Current ratio ovat kaikkein yleisimmät. Quick ratio on näistä mielestäni parempi ja soveltuu suurimmalle osalle tapauksista, myös niille joilla ei ole varastoa. Quick ratio mittaa yrityksen mahdollisuutta selviytyä lyhytaikaisista veloista pelkällä rahoitusomaisuudellaan. Sen kaava on:

Suurimmalla osalla yrityksiä, rakennusalan yrityksiä lukuun ottamatta, tuollaisia osatuloutuksen saamisia ja lyhytaikaisia saatuja ennakoita ei ole. Näin ollen Quick ratio saadaan yleensä laskettua suoraan jakamalla rahoitusomaisuus lyhytaikaisella vieraalla pääomalla. Rahoitusomaisuus-termiä ei nykyisin taseessa enää ole – mikä sinänsä on sääli. Sillä käytännössä kuitenkin tarkoitetaan lyhytaikaisten saamisten ja rahojen yhteismäärää. Se voidaan laskea myös toisinpäin, eli vähentämällä vaihtuvista vastaavista vaihto-omaisuus.

Quick ration tulkintaohje on seuraava:

| Quick ratio | Maksuvalmius |

| Alle 0,5 | Heikko |

| 0,5–1 | Tyydyttävä |

| Yli 1 | Hyvä |

Käytännössä tämä tarkoittaa sitä, että rahoitusomaisuutta pitäisi olla vähintään yhtä paljon kuin lyhytaikaista velkaa, että voidaan todeta maksuvalmiuden olevan hyvällä tasolla. Ja toisaalta, jos rahoitusomaisuus jää alle puoleen lyhytaikaisista veloista, on maksuvalmius heikko.

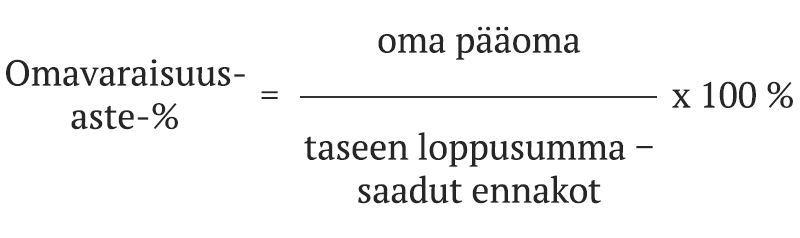

Vakavaraisuutta mitataan tyypillisesti omavaraisuusasteella. Se mittaa yrityksen vakavaraisuuden ohella yrityksen kykyä sietää tappioita ja edellytyksiä selviytyä sitoumuksistaan pitkällä aikavälillä. Omavaraisuusasteen kaava on seuraava:

Omaan pääomaan luetaan mukaan, kuten edellä jo mainittiin, pääomalainat sekä 80 prosenttia mahdollisesta tilinpäätössiirtojen kertymästä, mikäli sellaisia on.

Saaduilla ennakoilla tarkoitetaan keskeneräiseen työhön tai projektiin liittyviä ennakoita, joita ei normaalitilanteessa ole takaisinmaksuvelvoitetta, vaan ne poistuvat taseesta töiden valmistuttua. Tällaisiakin on hyvin harvalla yrityksillä, rakennusalan yrityksiä lukuun ottamatta. Ja kun niitä ei ole, voidaan omavaraisuusaste mainiosti laskea jakamalla oma pääoma suoraan taseen loppusummalla.

Omavaraisuusasteprosentin tulkintaohje on seuraava:

| Omavaraisuusaste-% | Vakavaraisuus |

| Alle 20 % | Heikko |

| 20–40 % | Tyydyttävä |

| Yli 40 % | Hyvä |

Seuraavassa on esitelty taloudellisen analyysin suorittaminen esimerkin avulla.

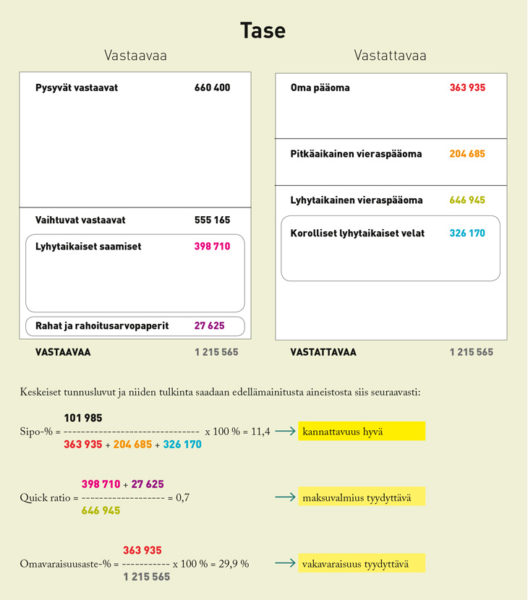

Tarkastetaan ensin, onko tarvetta omistajan palkkakorjaukselle, onko sijoitettu pääoma merkittävästi muuttunut tilikauden aikana sekä löytyykö tuloslaskelmasta ja taseesta seuraavia eriä: rahoitustuotot, osatuloutuksen saamiset, lyhytaikaiset saadut ennakot, pääomalainat tai tilinpäätössiirtojen kertymä. Jos todetaan, ettei ole tarvetta, ei ole muuttunut, eikä edellä mainittuja eriä löydy, ainakaan vähäistä suurempina määrinä, voidaan keskeiset taloutta koskevat tunnusluvut laskea hyvin nopeasti, jopa päässälaskuna.

Tuloslaskelmasta tarvitaan

Liikevaihto 1 301 235

Liikevoitto 101 985

Tase on usein hyödyllistä hahmottaa graafisesti:

Ja aikaa näiden laskemiseen sekä johtopäätösten tekemiseen meni korkeintaan kaksi minuuttia.

Taloushallinnon ammattilaisten kannattaa kehittää itselleen tekniikka, jolla tuloslaskelmista ja taseista nopeasti havainnoidaan keskeiset luvut ja tuotetaan niiden perusteella muutamat tunnusluvut ja niille tulkinnat. Aina voi sitten tarpeen mukaan syventää ja täydentää analyysiä. Joustavan laskennan ja tulkinnan avulla taloushallinnon ammattilainen pystyy nopeasti muodostamaan käsityksen yrityksen taloudellisesta tilanteesta ja muun muassa kertomaan kuinka paljon pitäisi parantaa, että tilanne olisi hyvä.

Näin taloushallinnon ammattilaisella avautuu erinomainen mahdollisuus olla tuottamassa lisäarvoa yrityksen johdolle ja auttamaan johtoa päätöksenteossa.