Eri yritysmuotojen verotuksellinen edullisuus, osa 2

Yritysmuotojen verotuksellista edullisuutta vertailtaessa olennaista on selvittää kokonaisverorasitus. Sillä tarkoitetaan tässä yhteydessä yrityksen ja omistajayrittäjän yhteenlaskettua verorasitusta. On täysin selvää, että suppeaomistuspohjaisissa yrityksissä nimenomaan kokonaisuus on ratkaisevaa eikä se, että vain yritys- tai omistajapuolella on eroja. Edullisuusjärjestykseen vaikuttaa yksi olennainen verosuunnittelun lähtökohtakysymys – nimittäin yrittäjän rahannostotarve.

Esimerkkien oletukset

Eri yritysmuotojen vertailussa lähtökohtana ovat niin sanotut yhden henkilön yritykset. Henkilöyhtiöitä tarkasteltaessa oletuksena pidetään siis sitä, että kysymys on kommandiittiyhtiöstä, jossa on yksi vastuunalainen yhtiömies ja äänettömän osuus on oletettu niin vähäiseksi, että sillä ei ole tarkastelussa merkitystä. Osakeyhtiössä on yksi omistajayrittäjä ja toiminimessä yrittäjä toimii yksin ilman yrittäjäpuolisoa. Tarkastelun kohteena on siten vain YEL-yrittäjä.

Toiminimiä tarkasteltaessa perusoletukset ovat lähes kuten kommandiittiyhtiöllä (henkilöyhtiö), mutta yrittäjän valinnan vallassa oleva pääomatulokerroin 0, 10, 20 % erottaa nämä yritysmuodot. Peruslaskelmissa on tästä syystä toiminimiä tarkasteltaessa käytetty 10 %:n kerrointa, jos yrityksellä on nettovarallisuutta. Näin on oletettu siksi, että yritysmuoto voidaan erottaa henkilöyhtiötä pakottavasta säännöksestä (eli 20 %:n pääomatulokertoimesta).

Ansiotuloverot on laskettu vuoden 2016 valtion tuloveroasteikon mukaisesti ja kunnallisverot liitännäisineen (kunta, seurakunta, sava) on oletettu olevan yhteensä 22 %. Muut yrittäjän tulot ovat yhtä suuret kuin hänen vähennyksensä, joten niitä ei laskelmissa oteta erikseen huomioon.

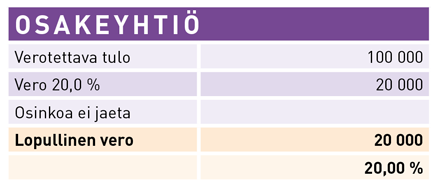

A) Varat jätetään yritykseen, ei varojen nostotarvetta

Esimerkki 1

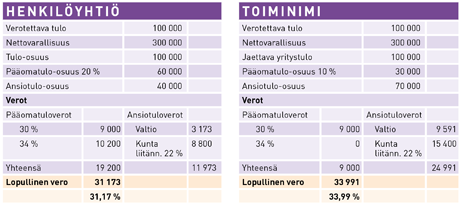

Yritysten verotettava tulo on 100 000 euroa ja nettovarallisuus 300 000 euroa. Varoja ei jaeta osakkaille.

Lyhyt analyysi: Kun varojen nostotarvetta ei ole, osakeyhtiö on selkeästi edullisin yritysmuoto. Tähän on useita syitä. Osakeyhtiötä ja sen omistajayrittäjää verotetaan vain 20 %:n kokonaisverorasituksella. Henkilöyhtiön tulo-osuudesta ja toiminimen jaettavasta yritystulosta merkittävä osa verotetaan pääomatuloverokannalla (nettovarallisuutta 300 000 euroa), joka on vähintään 30 % eli 10 %-yksikköä yhteisöverokantaa korkeampi. Esimerkissä käytettiin toiminimen kohdalla 10 %:n pääomatulokerrointa, mutta yrittäjä voi vaatia 20 %:n kerrointa, jolloin lopputulos on täysin sama kuin henkilöyhtiöllä. Huomionarvoista on lisäksi, että riippumatta siitä, nostetaanko varoja yrityksestä tai ei, henkilöyhtiön ja toiminimen omistajaa verotetaan. Toiminimi on henkilöyhtiötä joustavampi yritysmuoto edellä mainittujen pääomakertoimen valintamahdollisuuden johdosta.

Edullisuusjärjestys:

1. Osakeyhtiö

2. Toiminimi ja henkilöyhtiö

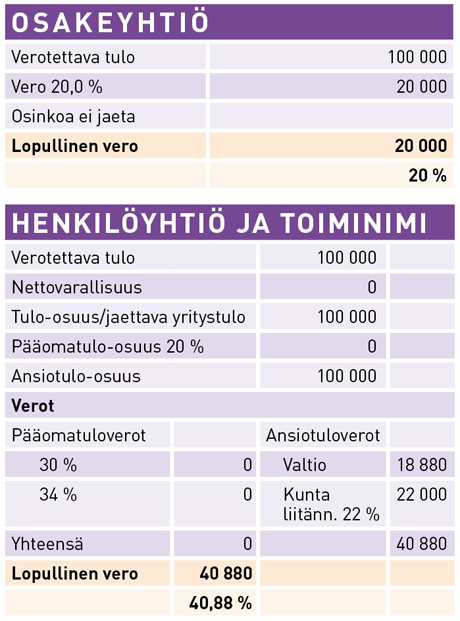

Esimerkki 2

Kuten esimerkki 1, mutta nyt yrityksen nettovarallisuus on 0. Yritysten verotettava tulo on 100 000 euroa ja nettovarallisuus 0 euroa. Varoja ei jaeta osakkaille.

Lyhyt analyysi: Kun nettovarallisuutta ei ole ja tulotaso on kohtuullinen, osakeyhtiö on ylivoimaisesti edullisin yritysmuoto, kun varojen jakotarvetta ei ole. Syitä tähän on monia. Koska osakeyhtiötä verotetaan aina vain 20 %:n yhteisöverokannalla ja kun varojen nostotarvetta ei ole, niin muissa yritysmuodoissa ei käytännössä kohtuullisella/suurehkolla tulotasolla selvitä missään tilanteessa näin alhaisella kokonaisverorasituksella. Koska veroseuraamus on henkilöyhtiö- ja toiminimivaihtoehdossa yli 20 %, niin lopputulos edullisuusjärjestyksessä on aina sama suurehkoilla tulotasoilla, kun varojen nostotarvetta ei ole. Edelleen toistettakoon, että henkilöyhtiössä ja toiminimessä verotetaan omistajayrittäjää, vaikka varoja ei edes nostettaisi!

Henkilöyhtiön ja toiminimen verorasitus on yhtä suuri esitetyssä tilanteessa eikä toiminimen pääomatulokertoimen joustavuudestakaan ole etua tilanteessa, jossa nettovarallisuutta ei ole.

Kun varat jätetään yhtiöön, henkilöyhtiö ja toiminimi olisivat osakeyhtiötä edullisempia vain sellaisessa tilanteessa, jossa tulo-osuus/jaettava yritystulo verotettaisiin kokonaan ansiotulona ja tulotaso olisi niin pieni, että kokonaisverorasitus jäisi alle 20 %:n eli alle osakeyhtiön verokannan.

Edullisuusjärjestys:

1. Osakeyhtiö

2. Toiminimi ja henkilöyhtiö

Esimerkki 3

Yritysten verotettava tulo on enintään noin 20 000 euroa ja nettovarallisuus 0 euroa. Varoja ei jaeta osakkaille.

Esimerkkien oletuksin osakeyhtiö on kaikissa tapauksissa edullisin yritysmuoto, jos varoja ei jaeta yrityksestä. Näin siksi, että oletuksena on, että mahdolliset muut tulot ovat yhtä suuret kuin vähennykset. Tällä seikalla on merkitystä nimenomaan henkilöyhtiöiden ja toiminimien omistajayrittäjille, jolloin heidän henkilökohtaiset vähennykset vaikuttavat asiaan. Käytännössä voidaankin todeta, että noin 20–30 000 euron tulotasolla henkilöyhtiö ja toiminimi voivat olla verotuksellisesti osakeyhtiötä edullisempia kokonaisverorasitukseltaan.

B) Varojen nostotarve on, yritys tyhjennetään

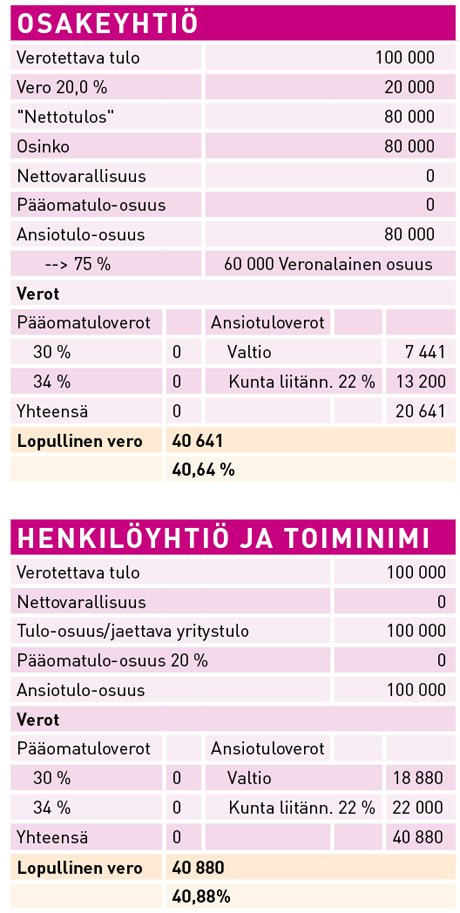

Esimerkki 4

Yrityksen verotettava tulo 100 000 euroa. Nettovarallisuus 0 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoina.

Lyhyt analyysi: Kokonaisverorasitus eri yritysmuotojen välillä on käytännössä samalla tasolla, kun tulotaso on kohtuullinen eikä yrityksessä ole nettovarallisuutta ja yritys tyhjennetään. Huomionarvoista on, että henkilöyhtiön ja toiminimen verorasitus on täysin sama kuin Esimerkissä 2. Tämä johtuu siitä, että riippumatta nostetaanko varoja yrityksestä vai ei, näissä yritysmuodoissa omistajayrittäjää verotetaan.

Osakeyhtiötä verotetaan esitetyssä tilanteessa osittain kahdenkertaisesti eli ensin yhtiötä 20 %:n yhteisöverokannalla ja verojen jälkeistä tulosta osinkoverotuksena. Kun nettovarallisuutta ei ole, niin osakasta verotetaan osingosta 75 %:sti ansiotulona. Osinko ei pienennä yrityksen verotettavaa tuloa, joten tästä syystä toteutuu osittain kahdenkertainen verotus. Henkilöyhtiötä ja toiminimeä taas verotetaan yhdenkertaisesti, mutta progressio puree täydellä määrällä koko verotettavaan tuloon. Oletusten muuttuessa edullisuuslaskelmat on syytä tehdä tapauskohtaisesti.

Edullisuusjärjestys:

1. Osakeyhtiö

2. Toiminimi ja henkilöyhtiö

Esimerkki 5

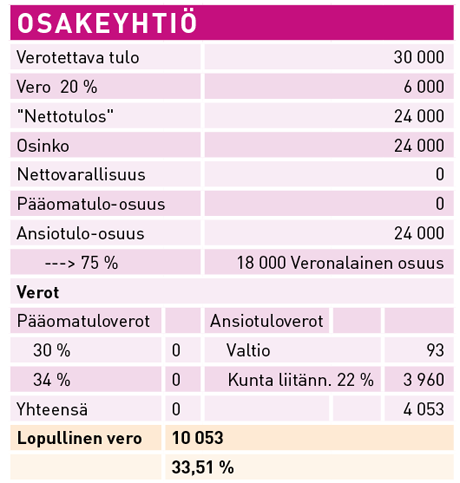

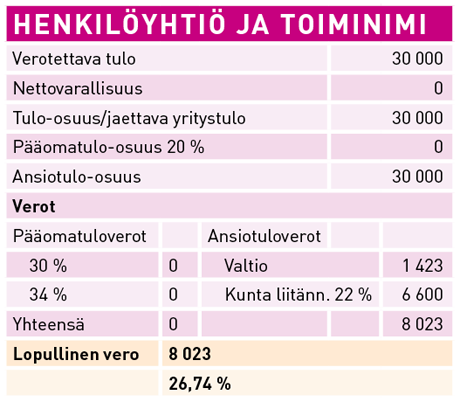

Kuten esimerkki 4, mutta yrityksen verotettava tulo on 30 000 euroa (pienehkö verotettava tulo). Nettovarallisuus 0 euroa ja yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoilla.

Lyhyt analyysi: Kun tulotaso on pieni, eikä yrityksellä ole nettovarallisuutta ja yritys tyhjennetään, on toiminimi ja henkilöyhtiö osakeyhtiötä selkeästi edullisempi yritysmuoto.

Edullisuusjärjestys:

1. Toiminimi ja henkilöyhtiö

2. Osakeyhtiö

Esimerkki 6

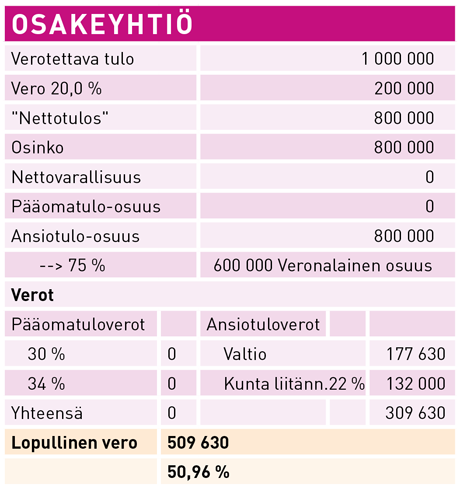

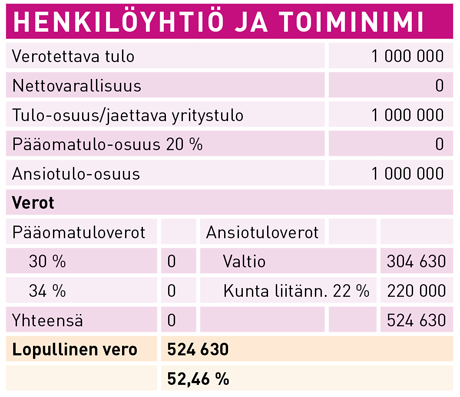

Kuten Esimerkki 4 ja 5, mutta verotettava tulo on 1 000 000 euroa (suuri verotettava tulo). Nettovarallisuus 0 euroa ja yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoilla.

Lyhyt analyysi: Kun kysymys on suuresta tulotasosta, muuttuu osakeyhtiö henkilöyhtiötä ja toiminimeä edullisemmaksi yritysmuodoksi. Syynä tähän on muun muassa se, että suurilla tulotasoilla osakeyhtiöiden alhainen yhteisöverokanta puree voimakkaasti ja lieventää siten osakkaan progressiivista ansiotulo-osinkoverotusta. Henkilöyhtiössä ja toiminimessä taas progressio puree suureen tulotasoon (verotettava tulo) täydellä teholla.

Edullisuusjärjestys:

1. Osakeyhtiö

2. Toiminimi ja henkilöyhtiö

Esimerkki 7

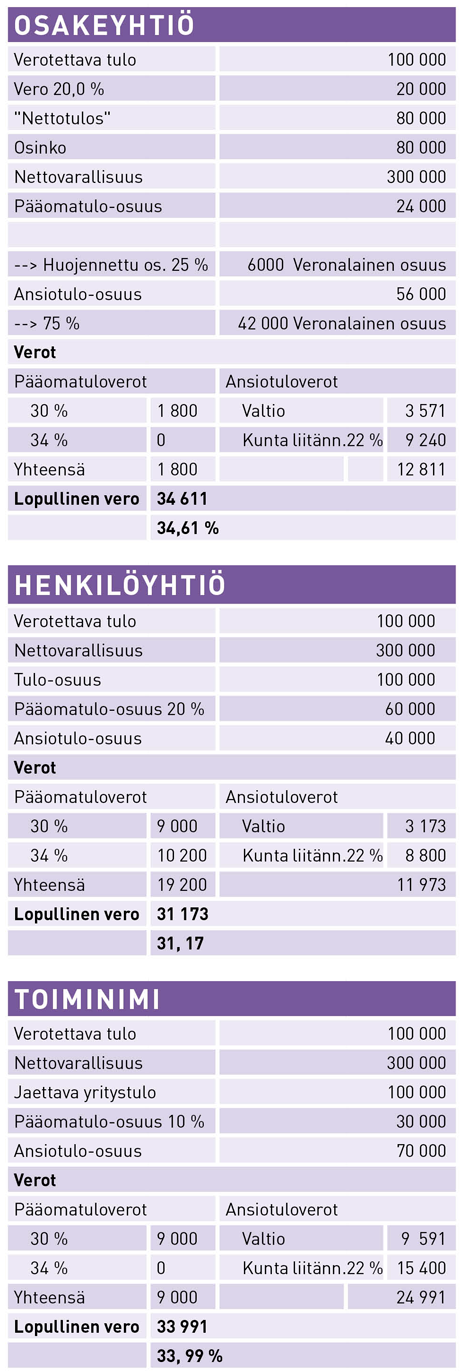

Kuten esimerkki 4, mutta nyt yrityksellä on nettovarallisuutta. Yrityksen verotettava tulo on 100 000 euroa ja nettovarallisuus 300 000 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoina.

Lyhyt analyysi: Henkilöyhtiö ja toiminimi ovat osakeyhtiötä edullisempia, kun yrityksen tulotaso ja nettovarallisuus ovat kohtuulliset ja yritys tyhjennetään (vrt. esimerkki 4). On tärkeä huomata, että toiminimessä voidaan valita pääomatulokertoimeksi 20 %, jolloin verorasitus olisi täsmälleen sama kuin henkilöyhtiöllä. Toiminimeä voikin sanoa juuri tästä näkökulmasta henkilöyhtiötä joustavammaksi yritysmuodoksi. Huomionarvoista on myös se, että osakeyhtiössä osa nostetusta osingosta verotetaan esitetyssä tilanteessa huojennetulla verokannalla, mutta tästä huolimatta se on epäedullisin yritysmuotoa.

Edullisuusjärjestys:

1. Toiminimi ja henkilöyhtiö

2. Osakeyhtiö

Esimerkki 8

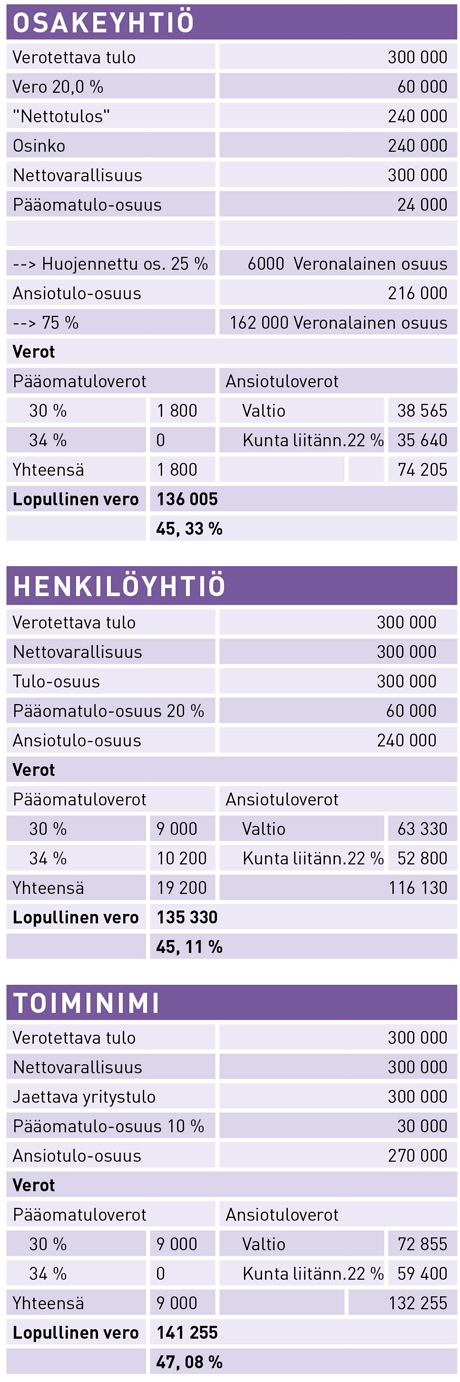

Kuten Esimerkki 7, mutta tulotaso on korkeampi. Verotettava tulo on 300 000 euroa ja nettovarallisuus 300 000 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoina.

Lyhyt analyysi: Vaikka edullisuusjärjestys ei esitetyin oletuksin sinänsä muutukaan, ero kaventuu käytännössä sellaiseksi, että kaikki yritysmuodot ovat verorasitukseltaan samassa asemassa (eli noin 45 %). Toiminimilaskelmassa korkeampi verorasitus johtuu vain esimerkin oletuksesta (10 %:n pääomatulokerroin). Koska 20 %:n pääomatulokerroin on mahdollinen, on se verorasitukseltaan kuten henkilöyhtiö. Esimerkki osoittaakin sen, että tulotason noustessa osakeyhtiö kääntyy edullisemmaksi yritysmuodoksi.

Edullisuusjärjestys:

1. Toiminimi ja henkilöyhtiö

2. Osakeyhtiö

Esimerkki 9

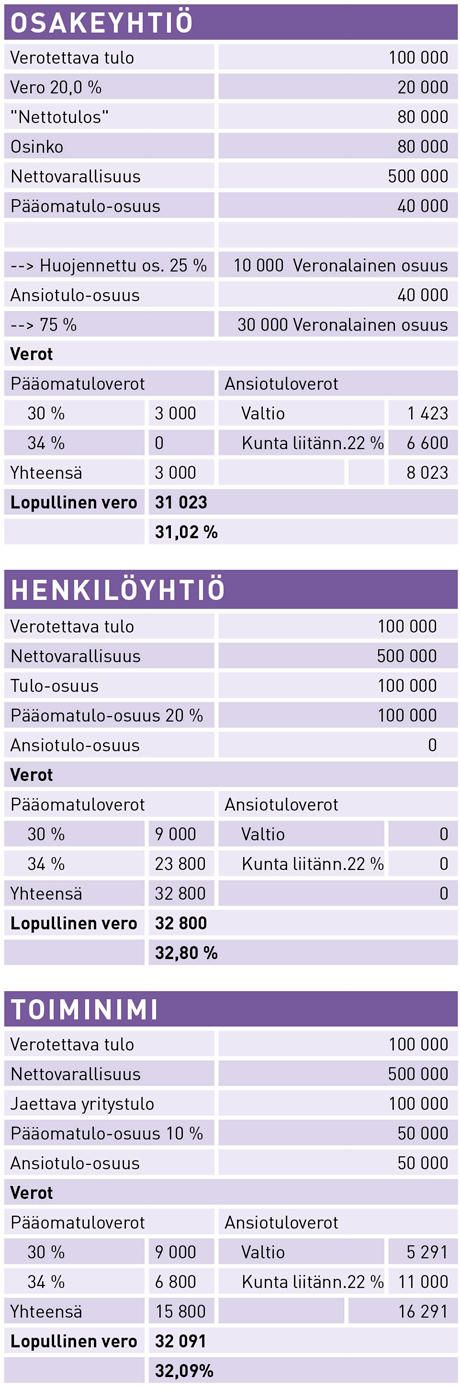

Kuten Esimerkki 7 ja 8, mutta yrityksen verotettava tulo on 100 000 euroa ja nettovarallisuus 500 000 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoina.

Lyhyt analyysi: Kun yhtiön tulotaso on kohtuullinen ja nettovarallisuus suhteellisen korkea, ja yritys tyhjennetään, osakeyhtiö on edullisin yritysmuoto. Syynä on lähinnä se, että verohuojennettu osinko sekä jo muutoin suhteellisen matala yhteisöverokanta pitää kokonaisverorasituksen kurissa. Huomionarvoista on, että nyt toiminimi on henkilöyhtiötä hieman edullisempi. Tämä johtuu siitä, että toiminimessä on mahdollisuus valita pienempi pääomatulokerroin. Juuri päätuloveron korkeus (vähintään 30 %, mutta henkilöyhtiöillä nettovarallisuuden korkean määrän johdosta merkittävältä osin 34 %:n verokannalla) tekee henkilöyhtiöistä epäedullisimman.

Edullisuusjärjestys:

1. Osakeyhtiö

2. Toiminimi

3. Henkilöyhtiö

Esimerkki 10

Kuten Esimerkki 9, mutta nettovarallisuus on hieman pienempi eli yrityksen verotettava tulo on 100 000 euroa, mutta nettovarallisuus 450 000 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoina.

Tällöin henkilöyhtiöstä tulee edullisin yritysmuoto, mutta koska toiminimi voi valita saman pääomatulokertoimen, niin se on yhtä edullinen yritysmuoto. Jos toiminimessä käytettäisiin esimerkin oletuskerrointa eli 10 %:n kerrointa, olisi se epäedullisin yritysmuoto.

Edullisuusjärjestys:

1. Toiminimi ja henkilöyhtiö

2. Osakeyhtiö

Esimerkki 11

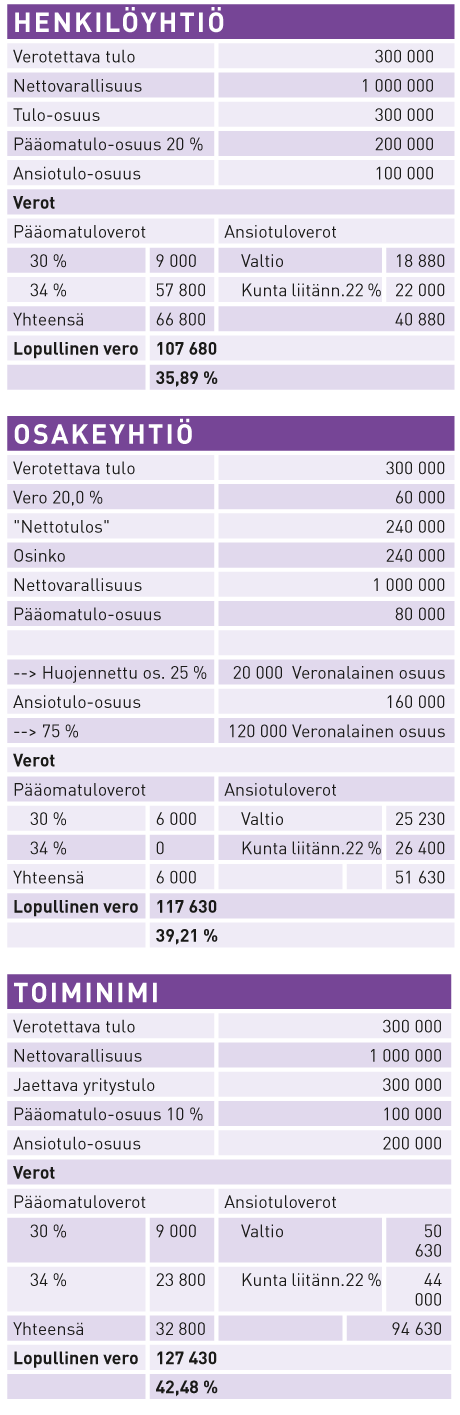

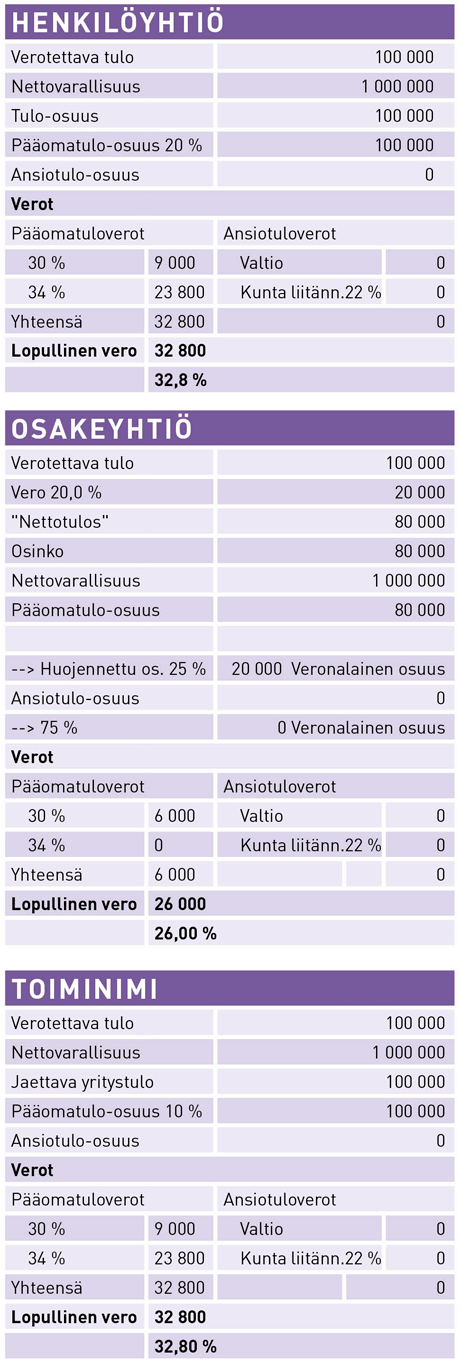

Kuten Esimerkki 9 ja 10, mutta nettovarallisuus on merkittävästi suurempi. Yrityksen verotettava tulo on 100 000 euroa ja nettovarallisuus 1 000 000 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/yksityisnostoina.

Lyhyt analyysi: Osakeyhtiöstä tulee selkeästi edullisin yritysmuoto, kun nettovarallisuus on suuri ja tulotaso kohtuullinen. Syynä on se, että koko osinko tulee verotetuksi huojennettuna, jolloin yhtiön ja omistajayrittäjän verorasitus on alhaisimmalla mahdollisella tasolla eli kokonaisverorasitus on 26 %. Korkea nettovarallisuus ohjaa henkilöyhtiön ja toiminimen koko verotettavan tulon omistajayrittäjällä pääomatuloverotettavaksi, jolloin verokanta on vähintään 30 % eli vähintään 4 %-yksikköä osakeyhtiövaihtoehtoa korkeampi. Tulotason noustessa tilanne muuttuu. Esimerkki 12 havainnollistaa sitä.

Edullisuusjärjestys:

1. Osakeyhtiö

2. Toiminimi ja henkilöyhtiö

Esimerkki 12

Kuten Esimerkki 11, mutta yrityksen verotettava tulo on suurempi eli yrityksen verotettava tulo on 300 000 euroa ja nettovarallisuus 1 000 000 euroa. Yritys tyhjennetään osinkona/voitto-osuutena/ yksityisnostoina.

Lyhyt analyysi: Kun tulotasoa nostetaan ja nettovarallisuus on suuri, muuttuu henkilöyhtiö ja toiminimi osakeyhtiötä edullisemmaksi yritysmuodoksi. Esimerkin oletuksien johdosta toiminimi näyttää tässä epäedullisimmalta yritysmuodolta, mutta kuten aikaisemmin on todettu, toiminimi voi valita vastaavan pääomatulokertoimen kuin henkilöyhtiö, ja ne ovat siten samassa asemassa. Syynä edullisuusjärjestykseen on se, että kun yritys tyhjennetään ja koko osinkotuloa ei enää veroteta huojennetulla osinkoverolla, vaan osa osingosta verotetaan osittain ansiotulona, osakeyhtiövaihtoehdossa kokonaisverorasitus nousee. Sen sijaan henkilöyhtiössä ja toiminimessä vielä tällä tulotasolla suurin osa menee pääomatuloverotettavaksi, jolloin verokanta on korkeimmillaan 34 %, vaikka ansiotuloverokanta nouseekin esimerkin tilanteessa jo yli 44 %:iin.

Edullisuusjärjestys:

1. Toiminimi ja henkilöyhtiö

2. Osakeyhtiö

Yhteenveto

Esimerkit havainnollistavat hyvin, että edullisuusjärjestys ei suinkaan ole sama eri tilanteissa ja siksi yritysmuodon edullisuusjärjestys onkin käytännössä aina selvitettävä tapauskohtaisesti.

Artikkelisarjan seuraavassa osassa jatketaan yritysmuotojen verotuksellisen edullisuuden tarkastelua konkreettisin laskelmin, yrittäjän rahannostotarpeet ja -muodot huomioon ottaen.

Artikkelisarjan osat

Sarjassa tähän mennessä ilmestyneet osat

- Eri yritysmuotojen verotuksellisia erityispiirteitä, osa 1

- Eri yritysmuotojen verotuksellinen edullisuus, osa 2

- Eri yritysmuotojen verotuksellinen edullisuus, osa 3