Eri yritysmuotojen verotuksellinen edullisuus, osa 3

Artikkelisarjan ensimmäisessä osassa tarkasteltiin yritysmuotojen verotuksellisia peruseroja ja erityispiirteitä. Toisessa ja kolmannessa osassa vertaillaan yritysmuotojen verotuksellista edullisuutta konkreettisin vertailulaskelmin ja erilaisin oletuksin. Neljännessä osassa keskitytään pidemmän aikavälin kysymyksiin.

Tässä osassa jatketaan siis yritysmuotojen verotuksellisen edullisuuden tarkastelua ja vertailua kokonaisverorasituksen näkökulmasta. Kuten aikaisemmin on jo todettu, edullisuusjärjestykseen vaikuttaa olennaisesti myös yrittäjän varojen nostotarve.

Seuraavaksi vertaillaan esimerkkien avulla toiminimeä, henkilöyhtiötä ja osakeyhtiötä kolmella eri varojen nostomuodolla (palkka vs. osinko/voitto-osuus vs. edellisten yhdistelmä). Huomionarvoista on, että toiminimestä ei omistajayrittäjä voi nostaa palkkaa, joten esimerkeissä ratkaisevaksi tulee toiminimen osalta aina yksityisnostot. Tarkastelemme esimerkkien avulla ensin tilannetta, jossa varojen nostotarve on sellainen, että yritys tulee tyhjentää.

Esimerkkien oletukset

Eri yritysmuotojen vertailussa lähtökohtana ovat niin sanotut yhden henkilön yritykset, joten henkilöyhtiöitä tarkasteltaessa oletuksena pidetään sitä, että kysymys on kommandiittiyhtiöstä, jossa on yksi vastuunalainen yhtiömies ja äänettömän osuus on oletettu niin vähäiseksi, että sillä ei ole tarkastelussa merkitystä. Osakeyhtiössä on yksi omistajayrittäjä ja toiminimessä yrittäjä toimii yksin eli ilman yrittäjäpuolisoa.

Ansiotuloverot on laskettu vuoden 2016 valtion tuloveroasteikon mukaisesti ja kunnallisverot liitännäisineen (kunta, seurakunta, sava) on oletettu olevan yhteensä 22 prosenttia. Muut yrittäjän tulot ovat yhtä suuret kuin hänen vähennyksensä, joten niitä ei laskelmissa oteta erikseen huomioon.

Esimerkki 1

Yrityksen verotettava tulo on 100 000 euroa. Nettovarallisuus 0 euroa. Yritys tyhjennetään palkkana, osinkona/voitto-osuutena tai näiden yhdistelmänä.

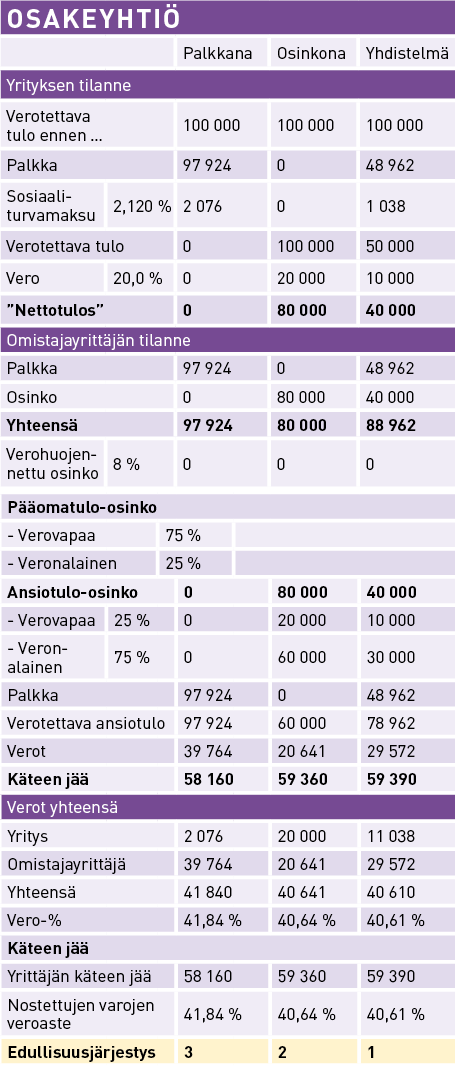

Osakeyhtiössä esimerkin oletuksin nähdään, että edullisuusjärjestys on:

1. Yhdistelmä

2. Ansiotulo-osinko

3. Palkka

Edullisimmillaan varat on nostettavissa esimerkin oletuksin hieman alle 41 %:n kokonaisverorasituksella. Huomionarvoista esimerkissä on myös se, että niin sanottu ansiotulo-osinko on palkkaa edullisempi varojen nostomuoto.

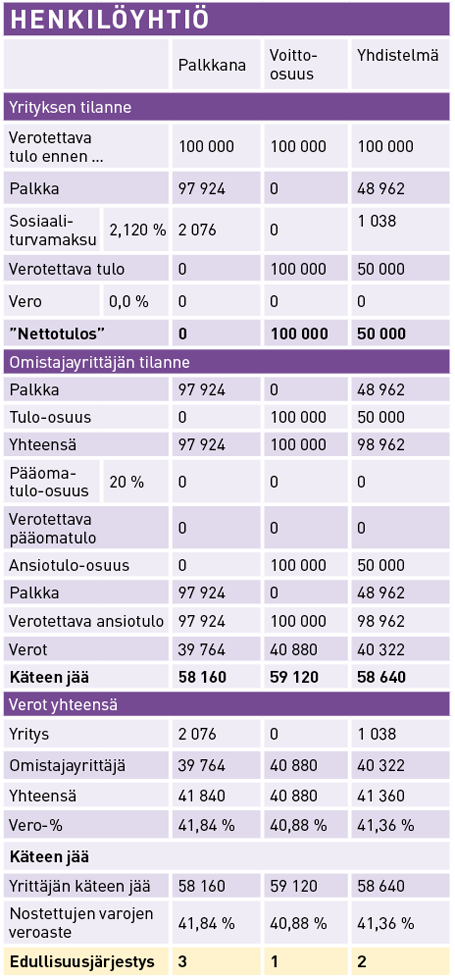

Edullisuusjärjestys on seuraava:

1. Voitto-osuus

2. Yhdistelmä

3. Palkka

Käytännössä yhdistelmätilanteessa henkilöyhtiössä palkanmaksu vaikuttaa lisäävästi nettovarallisuuteen. 30 % maksetuista ennakonpidätyksen alaisista palkoista nimittäin lisäävät laskennallisesti nettovarallisuutta. Osakeyhtiössä asia ei ole näin. Esimerkissä on lähdetty kuitenkin siitä, että nettovarallisuus on eri yrityksillä oletettu samaksi eikä tätä ole erikseen otettu huomioon.

Edullisimmillaan varat on nostettavissa esimerkin oletuksin hieman alle 41 %:n verorasituksella. Kun nettovarallisuutta ei ole, henkilöyhtiössä palkanmaksuun liittyvä sotu-maksu on lähtökohtainen syy palkan ja yhdistelmävaihtoehdon epäedullisuuteen suhteessa voitto-osuuteen.

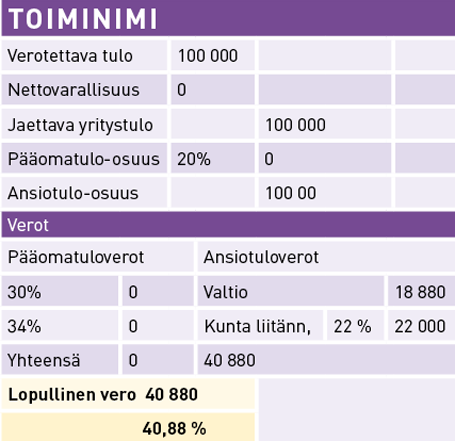

Toiminimessä ei ole mahdollisuuksia palkanmaksuun yrittäjälle, joten vertailulaskelmia ei toiminimen osalta voida sinänsä tehdä. Tilanne vastaa artikkelisarjan osassa 2 esimerkin 2 tilannetta. Vaihtoehtona on siis vain yksityisnostaminen. Tosin – kuten aikaisemmin on todettukin – toiminimen omistajayrittäjää samoin kuin henkilöyhtiön omistajayrittäjää verotetaan riippumatta siitä, nostetaanko varoja yrityksestä

vaiko ei.

Yhteenvetona voidaan todeta, että kun nettovarallisuutta ei ole ja yritys tyhjennetään, havaitaan, että edullisimman vaihtoehdon valinta kussakin yritysmuodossa johtaa jota kuinkin samaan lopputulokseen, vaikkakin pieniä eroja on havaittavissa:

- Osakeyhtiö: yhdistelmä n. 40,6 % kokonaisverorasitus

- Henkilöyhtiö: voitto-osuus n. 40,9 % kokonaisverorasitus

- Toiminimi: yksityisotto n. 40,9 % kokonaisverorasitus

Esimerkki 2

Kuten esimerkki 1, mutta yrityksellä on nettovarallisuutta eli

- Yrityksen verotettava tulo 100 000 euroa

- Nettovarallisuus 300 000 euroa

Yritys tyhjennetään palkkana tai osinkona/voitto-osuutena tai näiden yhdistelmänä.

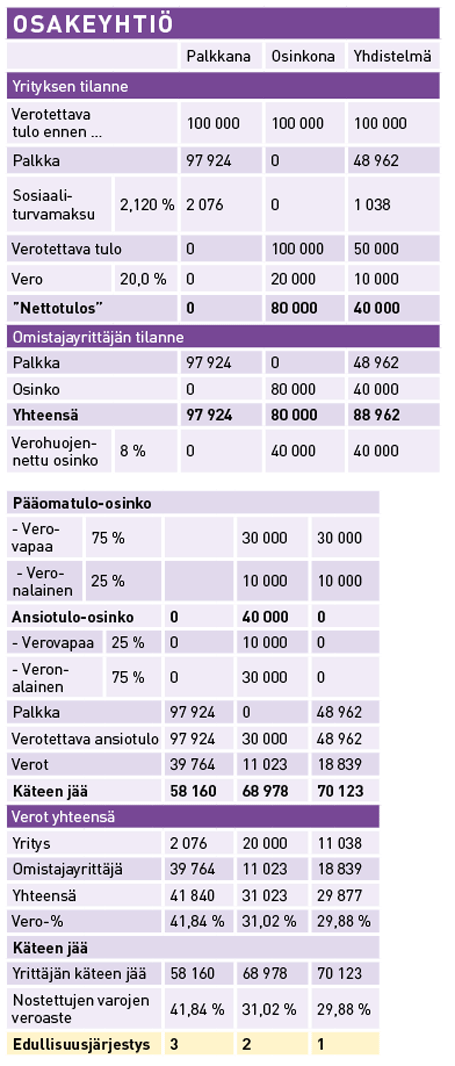

Osakeyhtiössä edullisuusjärjestys on edelleen kuten edellä:

1. Yhdistelmä

2. Osinko

3. Palkka

Vaikka osakeyhtiön edullisuusjärjestys on sama kuin esimerkissä 1, huomataan, että verorasitus on selkeästi yhdistelmä- ja osinkovaihtoehdossa pienempi, kun nettovarallisuutta on. Palkkavaihtoehto ei luonnollisestikaan muutu nettovarallisuuden tason muuttuessa. Sen sijaan tulotason – jonka esimerkissä oletettiin olevan 100 000 euroa – muuttaminen vaikuttaa kokonaistarkastelussa. Pienillä tulotasoillahan varojen nostaminen palkkana voi käytännössä johtaa kaikkein edullisimpaan vaihtoehtoon.

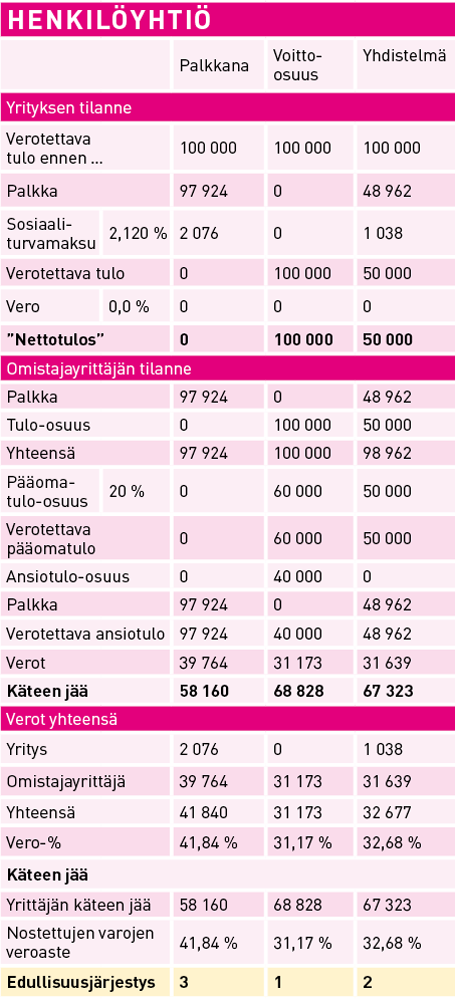

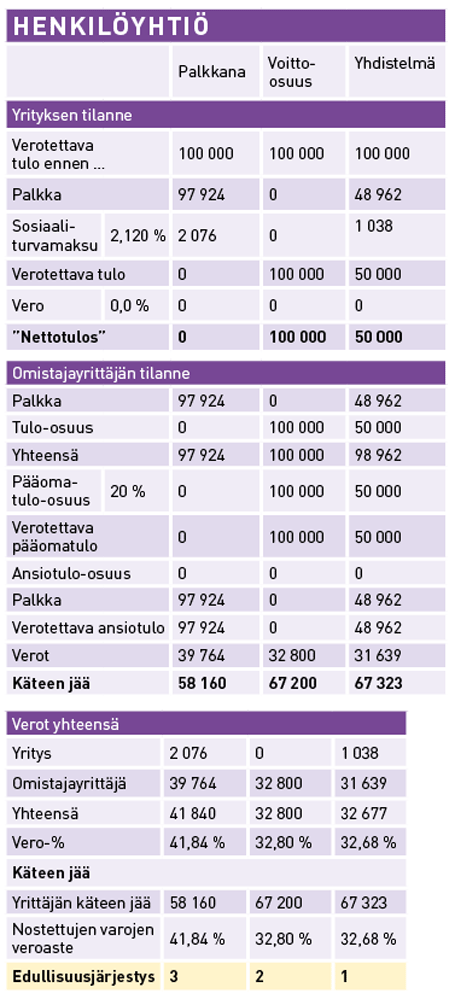

Henkilöyhtiössä edullisuusjärjestys on niin ikään kuten edellä eli:

1. Voitto-osuus

2. Yhdistelmä

3. Palkka

Henkilöyhtiönkin kohdalla voidaan todeta, että vaikka edullisuusjärjestys on kuten edellä esimerkissä 1, nettovarallisuuden olemassaolo keventää merkittävästi voitto-osuuden ja yhdistelmävaihtoehdon verorasitusta.

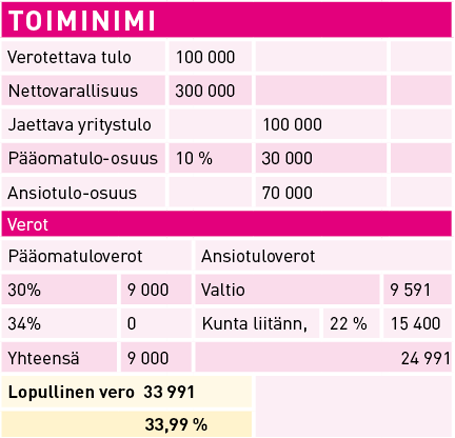

Toiminimessä asia on kuten artikkelisarjan osan 2 esimerkissä 7 on esitetty. On tärkeää huomata, että koska pääomatulokerroin voidaan toiminimessä valita ja jos se on 20 %, on toiminimi kuten henkilöyhtiöesimerkin voitto-osuus eli 31,17 %:n verorasitus.

Yhteenvetona voidaan todeta, että kun nettovarallisuutta on kohtuullisesti ja yritys tyhjennetään, henkilöyhtiö ja toiminimi ovat osakeyhtiötä edullisempia:

- Henkilöyhtiö: voitto-osuus n. 31,2 % kokonaisverorasitus

- Toiminimi: yksityisotto n. 31,2 % kokonaisverorasitus

- Osakeyhtiö: yhdistelmä n. 34 % kokonaisverorasitus

Esimerkki 3

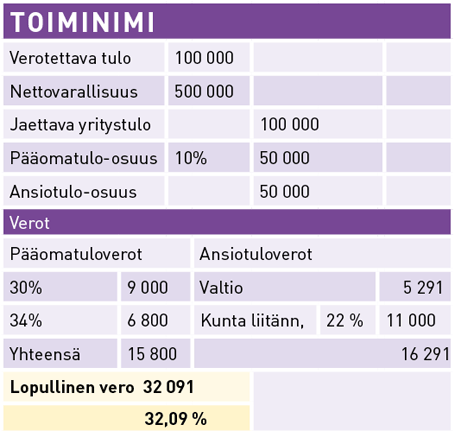

Yrityksen verotettava tulo on 100 000 euroa, mutta nettovarallisuus on edellistä esimerkkiä suurempi eli 500 000 euroa.

Yritys tyhjennetään palkkana tai osinkona/voitto-osuutena tai näiden yhdistelmänä.

Osakeyhtiö – edullisuusjärjestys:

1. Yhdistelmä

2. Osinko

3. Palkka

Edelleen yhdistelmävaihtoehto on osakeyhtiössä edullisin, mutta kun nettovarallisuus on lisääntynyt, kokonaisverorasitus edelleen alenee. Edelliseen verrattuna edullisin kokonaisverorasitus on nyt noin 4 prosenttiyksikköä alhaisempi.

Henkilöyhtiö – edullisuusjärjestys:

1. Yhdistelmä

2. Voitto-osuus

3. Palkka

Huomionarvoista on, että henkilöyhtiöillä nettovarallisuuden kasvu muuttaa edullisuusjärjestystä. Tähän syynä on lähinnä se, että kohtuullisella tulotasolla nettovarallisuus muuttuu kriittiseksi eli se ohjaa verotusta pääomatuloverotukseksi, vaikka ansiotulopuolella verotus olisi tiettyyn pisteeseen saakka edullisempi vaihtoehto. Juuri tästä syystä yhdistelmävaihtoehto muuttuu voitto-osuusvaihtoehtoa edullisemmaksi.

Toiminimi on kuten artikkelisarjan osassa 2 esimerkissä 9 on esitetty. On hyvä huomata, että kun pääomatulokerroin valitaan 20 %:n sijaan 10 %:ksi, toiminimi on edullisempi kuin henkilöyhtiö. Näin vaikka toiminimessä ei voida valita edes yhdistelmävaihtoehtoa, kun palkkavaihtoehto ei ole osaltakaan mahdollinen.

Yhteenvetona, kun nettovarallisuus kasvaa ja yritys tyhjennetään, havaintaan, että osakeyhtiöstä tulee edullisin yritysmuoto. Toiminimen pääomatulokertoimen valintamahdollisuus tekee siitä hieman henkilöyhtiötä edullisemman yritysmuodon:

- Osakeyhtiö: yhdistelmä n. 30 % kokonaisverorasitus

- Toiminimi: yksityisotto n. 32 % kokonaisverorasitus

- Henkilöyhtiö: yhdistelmä n. 33 % kokonaisverorasitus

Varojen nostotarve lähtökohtana

Edellä on viitattu siihen, että käytännössä varojen nostotarpeella on olennainen merkitys. Tämä koskee erityisesti osakeyhtiömuotoisen yrityksen omistajayrittäjää. Tässä artikkelissa tarkastelun kohteena olevissa muissa yritysmuodoissa varojen nostamisella ei ole samaa merkitystä ja osin sillä ei ole merkitystä periaatteessa lainkaan kokonaisverorasitukseen (esim. toiminimi). Henkilöyhtiössä varjojen nostomuodolla voidaan vaikuttaa kokonaisverorasitukseen, koska esimerkiksi palkanmaksu omistajayrittäjälle on mahdollista. Sen sijaan osakeyhtiössä voidaan aidosti ja laajastikin pohtia verosuunnittelullisesti asiaa varojen nostotarpeesta käsin. Näin siksi, että nostamattomat tulot verotetaan 20 %:n tasaverokannalla. Muissa artikkelisarjan kohdeyrityksissä omistajayrittäjää verotetaan riippumatta siitä, nostetaanko varoja yrityksestä vai ei.

Edellä vertailuja on tehty lähinnä siten, että varojen nostotarve on sellainen, että yritys pitää tyhjentää. Käytännössä erityisesti osakeyhtiön verosuunnittelussa kuitenkin omistajayrittäjän varojen nostotarve tulisi olla lähtökohtana. Seuraavaksi tarkastellaan asiaa esimerkin avulla (Esimerkki 4).

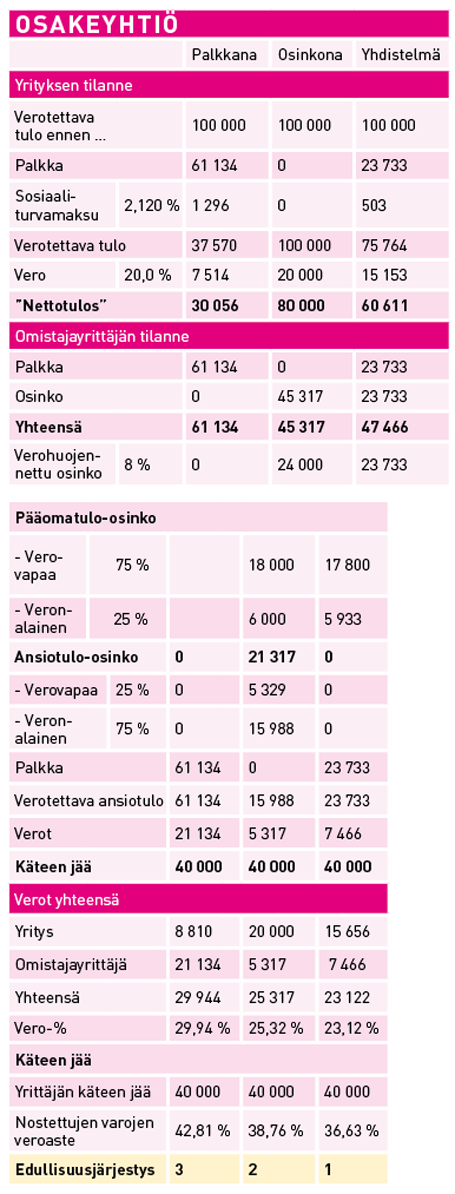

Esimerkki 4

Omistajayrittäjän varojen nostotarve on 40 000 euroa nettona. Yrityksen tulotaso (verotettava tulo) on 100 000 euroa ja nettovarallisuus 300 000 euroa.

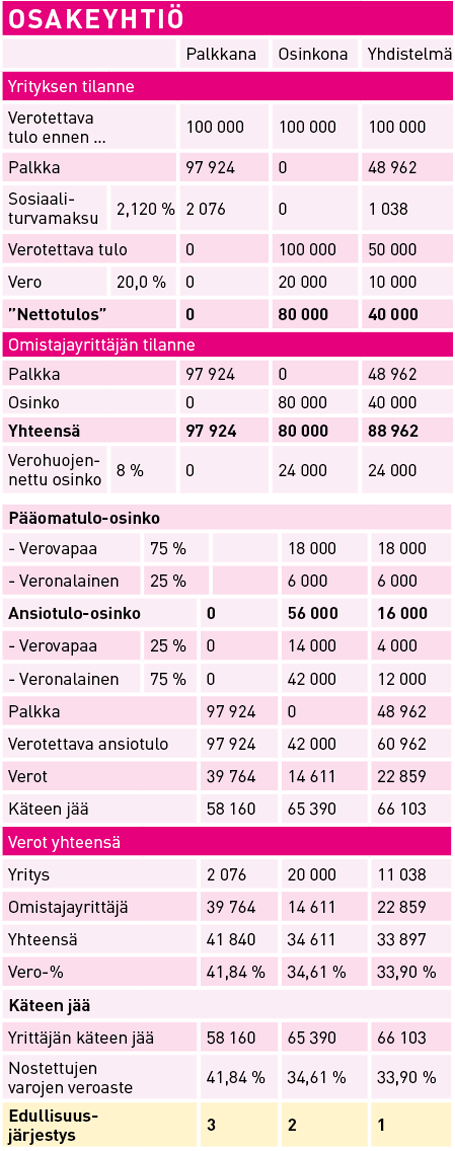

Osakeyhtiössä edullisuusjärjestys on edelleen sama eli:

1. Yhdistelmä

2. Osinko

3. Palkka

Esimerkissä yhdistelmävaihtoehto on esitetty siten, että palkan ja osingon määrä on täsmälleen sama ja nettona omistajayrittäjän käteen jäävät varat ovat tasan 40 000 euroa. Huomionarvoista on, että niin sanottua verohuojennettua osinkoa (8 % nettovarallisuudesta, osakkeen matemaattisesta arvosta) ei tässä nostettu täysimääräisenä. Yhdistelmävaihtoehdossa voidaankin tehdä vielä tarkempi optimointi, jolloin palkan ja osingon keskinäinen suhde viritetään siten, että kokonaisverorasitus jää alhaisimmalle mahdolliselle tasolle. Todettakoon tässä yhteydessä esimerkinomaisesti, että jos koko verohuojennettu osinko olisi nostettu esimerkissä, niin kokonaisverorasitus olisi ollut vielä hieman alhaisempi. Edullisuusjärjestys on kuitenkin kuten edellä on esitetty.

Henkilöyhtiössä ja toiminimessä – kuten edellä on todettu ja perusteltu – varojen nostotarpeen määrällä ei ole vastaavaa merkitystä, joten sitä ei tässä yhteydessä tarkastella tämän syvällisemmin.

Lähtökohtana omistajayrittäjän verosuunnittelussa on omistajayrittäjän rahan tarve (varojen nostotarve). Jos varojen nostotarvetta on, riippuu optimaalinen nostomuoto muun muassa tarvittavasta määrästä ja yrityksen tilanteesta. Jos varojen nostotarve on kovin pieni, palkka on yleensä kokonaisuus huomioon edullisin tapa. Näin erityisestikin, kun otetaan huomioon omistajayrittäjän vähennysoikeudet. Asiaa tulee kuitenkin aina tällöinkin tarkastella tapauskohtaisesti. Jos yrityksellä on nettovarallisuutta ja varojen nostotarve on hieman korkeampi, osakeyhtiössä palkan ja osingon yhdistelmä on edullisin tapa.

Käytännössä osakeyhtiössä ja henkilöyhtiöissä varoja voidaan tilanteesta riippuen nostaa omistajayrittäjälle myös esimerkiksi vuokran tai koron muodossa. Tässä yhteydessä ei laajenneta tarkastelua tämän tyyppisiin mahdollisuuksiin, mutta todettakoon, että ne käyttäytyvät siinä mielessä palkan tavoin, että ne ovat yritykselle vähennyskelpoisia ja omistajayrittäjälle veronalaisia.

Käytännössä reaalitapahtumien niin salliessa luonnollisestikin myös verovapaat matka- ja muut korvaukset ovat osa varojen nostotarpeen tyydytystä. Koska ne ovat yritykselle vähennyskelpoisia ja omistajayrittäjälle verovapaita, ne ovat erittäin tehokkaita varojen nostotarpeen tyydytystä ajatellen. Käytännössä edellä mainitut ja muutkin mahdollisuudet ovat luonnollisestikin keinovalikoimassa ja siten verosuunnittelussa huomioon otettavia.

Lopuksi

Vertailuja voisi jatkaa monella tavalla. Esimerkiksi kun eri yritysmuodoissa myös yrityksen verotettavan tulon muodostumiseen voidaan vaikuttaa osin eri tavoin, voidaan näkökulmaa muokata myös siten, että tarkastellaan asiaa toisaalta niiden mahdollisuuksien näkökulmasta, joita eri yritysmuodoissa on esimerkiksi tarvittavan verotettavan tulon näyttämiseksi. Toisaalta voidaan tarkastelua jalostaa esimerkiksi siten, että tehdään vertailuja siitä, millaisella verottavalla tuloksella ja millaisin veroseuraamuksin saadaan yrityksestä omistajayrittäjän varojen nostotarve tyydytettyä. Artikkelisarjan seuraavassa osassa tarkastellaan eri yritysmuotojen verotuksellista edullisuutta pidemmän aikavälin näkökulmasta.

Artikkelisarjan osat

Sarjassa tähän mennessä ilmestyneet osat

- Eri yritysmuotojen verotuksellisia erityispiirteitä, osa 1

- Eri yritysmuotojen verotuksellinen edullisuus, osa 2

- Eri yritysmuotojen verotuksellinen edullisuus, osa 3