Valikoituja nostoja alv-ilmoituksen täyttämisestä

Johdanto

Arvonlisäveroilmoituksella (alv-ilmoitus) yritys antaa kausittain Verohallinnolle tiedot niistä myynneistään ja ostoistaan, jotka vaikuttavat sen verokaudelta tilitettävään tai vähennettävään arvonlisäveron määrään. Arvonlisävero on oma-aloitteinen vero, joten ilmoitus on annettava joka kaudelta oma-aloitteisesti riippumatta siitä, onko yrityksellä toimintaa vai ei. Arvonlisäveroilmoituksen antamatta jättäminen, tietojen antaminen puutteellisena tai virheellisenä ja ilmoituksen antaminen myöhässä johtavat sanktioihin, joista säädetään oma-aloitteisten verojen verotusmenettelylaissa (OVML).

Tässä artikkelissa ei käsitellä ilmoituspuutteista johtuvia sanktioita, vaan avataan valikoidusti alv-ilmoituksen täyttämisessä huomioitavia seikkoja.

Verokaudesta

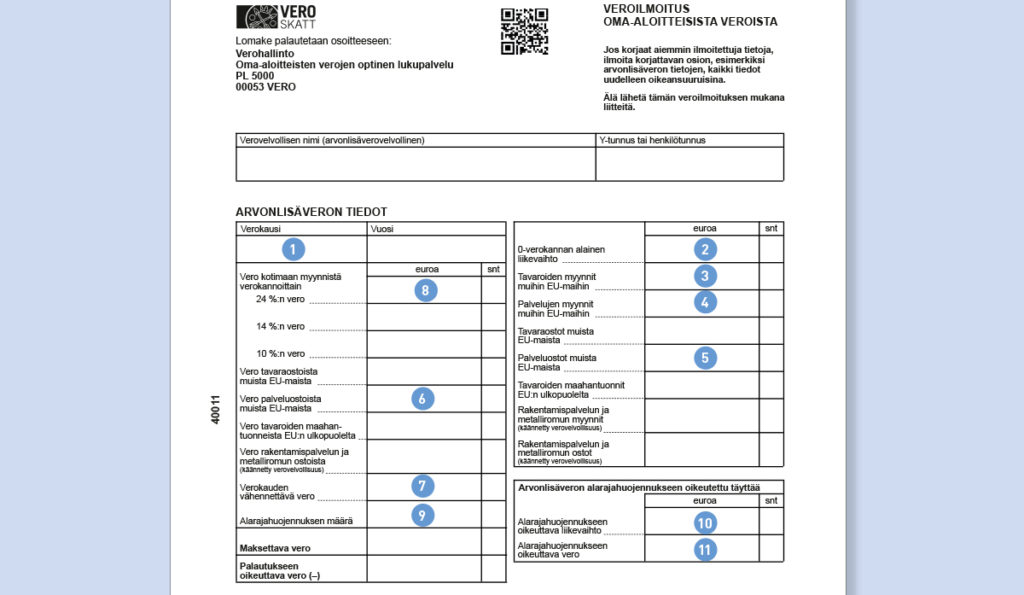

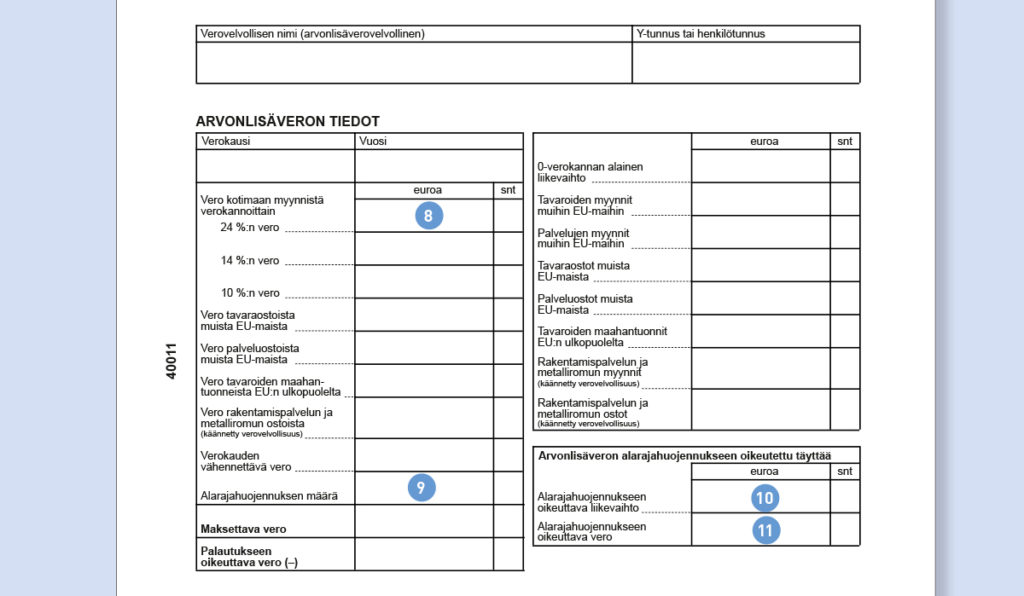

Alv-ilmoitus on annettava verokausittain. Verokausi (kohta 1 alla olevassa kuvassa) on oma-aloitteisten verojen verotusmenettelystä annetun lain mukaan lähtökohtaisesti kuukausi. Alle 30 000 euroa vuosittain vaihtava yritys voi valita verokaudekseen myös vuoden, ja alle 100 000 vaihtava yritys kvartaalin eli neljännesvuoden. Lyhyempään verokauteen pääsee vain hakemuksesta, eli lähtökohtana on aina kuukauden mittainen verokausi.

Helposti unohtuva seikka on, että oma-aloitteisten verojen verotusmenettelylaissa säädetään myös siitä, että ilmoituskauden on oltava sama vähintään vuoden ajan. Jotta verokausi vastaa yrityksen tarpeisiin, tämä seikka on hyvä huomioida rekisteröitäessä aloittavaa yritystä alv-velvollisten rekisteriin.

Esimerkki: Kansainvälistä kauppaa aloittava yritys merkitsee verokaudekseen vuoden. Yrityksen myynti on kokonaan 0 % alaista kansainvälistä myyntiä, mutta ostot sisältävät kotimaan alv:n. Kassavirran kannalta alv-palautukset olisi mukava saada nopeammin. Jos liikevaihdon ei odoteta ylittävän 30 000 euron rajaa, saa yritys muutettua verokauden vasta silloin, kun verokausi on ollut sama vuoden ajan.

Jos yrityksen oletettu liikevaihto on alun perin arvioitua suurempi ja edellä mainitut rajat näyttävät täyttyvän, on yrityksen kuitenkin mahdollista päästä lyhyempään ilmoitussykliin.

0-verokannan alainen liikevaihto

Alv-ilmoituksen oikeassa sarakkeessa oleva kohta 0-verokannan alainen liikevaihto (2) on yksi alv-ilmoituksen useimmiten virheitä sisältävistä ja kysymyksiä herättävistä kohdista. Verohallinnon terveyden- ja sairaanhoitoalaan keskittyneen valvontaprojektin myötä monet alan toimijoista laitettiin alv-rekisteriin jostain pienestä liiketoiminnan osasta. Useat alv-rekisteriin laitetut, pääasiassa verotonta toimintaa harjoittavat toimijat laittavat epähuomiossa 0-verokannan alaisen liikevaihdon kohtaan verottoman liikevaihtonsa määrän. Tämä ei kuitenkaan ole kohdan tarkoitus. 0-verokannan alaiseen liikevaihtoon laitetaan sellainen 0-prosentin verokannan alainen liikevaihto, joka oikeuttaa toimijan myös tekemään arvonlisäveron vähennykset. Verottomaksi arvonlisäverolaissa säädettyjä myyntejä, kuten terveyden- ja sairaanhoitopalveluja, sosiaalihuoltopalveluja, koulutuspalveluja ja rahoituspalveluja ei merkitä alv-ilmoituksella mihinkään kohtaan.

Tyypillisimmin 0-verokannan alaiseen liikevaihtoon ilmoitettava määrä liittyy yrityksen kansainväliseen toimintaan. Arvonlisäverotuksessa on tärkeää aina varmistaa, onko kauppakumppani elinkeinonharjoittaja vai kuluttaja, ja onko tämä sijoittautunut EU-alueelle vai sen ulkopuolelle. Näillä on vaikutusta jo myyntimaasääntöihin eli siihen, mikä AVL säännös tulee sovellettavaksi ja mikä laskun alv-käsittely on.

Tavaroiden vientimyynti ja palvelujen myynti EU:n ulkopuolelle sijoittautuneille elinkeinonharjoittajille raportoidaan 0-verokannan alaisena liikevaihtona. Myös tavaran myynti manner-Suomesta Ahvenanmaalle rinnastetaan vientimyynniksi ja raportoidaan tässä kohdassa.

Tavaran yhteisömyynnille toisiin EU-maihin (3) ja yleissäännön alaisille palvelumyynneille toisiin EU-maihin sijoittautuneille ostajille (4) on omat kohtansa, jossa myynnit pitää ilmoittaa. Myöskään yleistukia ja avustuksia, esimerkiksi maataloustukia, ei ilmoiteta 0-verokannan alaisena liikevaihtona. Tuotteen hintaan suoraan kohdistuvat tuet, jotka tulevat osaksi veron perustetta, ilmoitetaan kunkin verokannan alaisena myynnin verona, eikä niitä eritellä erikseen alv-ilmoituksella.

Verohallinnon näkökulmasta 0-verokannan alaisen liikevaihdon raportoinnin tavoite on ymmärtää yrityksen kokonaistilannetta. Jos Suomessa on paljon hankintoja eli vähennettävää veroa, mutta ei juuri lainkaan myyntejä, haluaa Verohallinto ymmärtää syyn, miksi hankinnat on tehty. Tämän vuoksi Verohallinnon ohjeen mukaan 0-verokannan alaisena liikevaihtona tulee raportoida myös muun kuin yleissäännön mukaiset palvelumyynnit, tavaran myynti asennettuna ja muussa maassa kuin Suomessa verotettava tavaran myynti. Raportointivaatimus Suomessa ei tarkoita sitä, etteikö yritykselle voisi syntyä velvollisuus raportoida myyntiä toisessa maassa. Mahdolliset muissa maissa syntyvät verovelvoitteet on aina tapauskohtaisesti selvitettävä kyseisistä maista. Yrityksen kannalta tämä saattaa tarkoittaa sitä, että myynti raportoidaan sekä Suomessa että toisessa maassa.

0-verokannan alaisessa liikevaihdossa raportoidaan myös joitakin kuluttajamyyntejä. Näitä ovat esimerkiksi verottomat myynnit matkailijoille eli niin sanotut tax free -myynnit. Myös myynnit diplomaateille ja kansainvälisille järjestöille sekä verottomille vesialuksille raportoidaan nollaverokannan alaisena liikevaihtona. Yrityksellä on vähennysoikeus kaikista niistä myynneistä, jotka se raportoi nollaverokannan alaisena liikevaihtona.

Palveluostot muissa maissa sijaitsevilta elinkeinonharjoittajilta

Ostettaessa yleissäännön mukaisia palveluja ulkomailla sijaitsevilta elinkeinonharjoittajilta, raportoinnin kannalta merkittävää on tietää se, ostetaanko palvelut EU-maasta vai EU:n ulkopuolelta. Ostettaessa yleissäännön alaisia palveluja EU-maasta raportointi alv-ilmoituksella tehdään kolmessa eri kohdassa. Ilmoituksen oikeaan sarakkeeseen kirjoitetaan euroissa, kahden desimaalin tarkkuudella muiden tietojen tapaan oston nettosumma kohtaan Palveluostot muista EU-maista (5). Veron määrä lasketaan itse ostoon soveltuvan verokannan mukaisesti. Käytännössä ostoon soveltuva verokanta on yleinen verokanta 24 prosenttia. Veron määrä raportoidaan kohdassa Vero palveluostoista muista EU-maista (6). Jos hankinta tehdään täysin vähennyskelpoista liiketoimintaa varten, voidaan vero myös raportoida täysimääräisesti kohdassa Verokauden vähennettävä vero (7). Tällöin kyse on ainoastaan raportoinnista, eikä yritykselle tule hankinnasta konkreettisesti maksettavaa veroa. Jos hankinta tehdään vain osittain vähennyskelpoista tarkoitusta varten, raportoidaan kohdassa Verokauden vähennettävä vero (7) ainoastaan vähennyskelpoinen osuus. Vähennyskelvoton osuus maksetaan muiden maksettavien verojen mukana Verohallinnolle.

Jos kyse on muusta kuin yleissäännön alaisesta palveluostosta, ostoa ei raportoida alv-ilmoituksella. Esimerkiksi ulkomaalaisen kauppakumppanin veloittama ulkomailla sijaitsevaan kiinteistöön liittyvä palveluosto saatetaan veloittaa paikallisella verolla. Yrityksen on mahdollista hakea paikallinen vero takaisin käyttämällä niin sanottua 8. direktiivin ulkomaalaispalautushakemusta. Tällainen alv-palautushakemus toiseen EU-maahan voidaan tehdä OmaVerossa.

EU:n ulkopuolelta ostettaville yleissäännön alaisille palveluille ei ole alv-ilmoituksella omaa raportointikohtaa. Palvelujen yleissäännön mukaisesti yrityksen on kuitenkin laskettava oma-aloitteisesti palvelusta suoritettava alv ja raportoitava se alv-ilmoituksella. EU:n ulkopuolelta ostettavat yleissäännön alaiset palvelut raportoidaan myynnin verona alv-ilmoituksella kohdassa Vero kotimaan myynneistä verokannoittain, 24 % (8). Jos hankinta tehdään täysin vähennyskelpoista käyttöä varten, ilmoitetaan hankinnan vero myös kohdassa Verokauden vähennettävä vero (7). Jos hankinta on vain osittain vähennyskelpoiseen käyttöön, ilmoitetaan kohdassa Verokauden vähennettävä vero (7) ainoastaan hankinnan vähennyskelpoinen osuus. Vähennyskelvoton osuus päätyy yritykselle maksettavaksi, kun myynnin verona raportoitu määrä on suurempi kuin vähennettävä verona raportoitu määrä.

Muita kuin yleissäännön alaisia palveluostoja EU:n ulkopuolelta ei raportoida alv-ilmoituksella. Jos lasku sisältää paikallista veroa, se jää useimmissa tapauksissa yritykselle kustannukseksi. Vain muutama EU:n ulkopuolinen maa palauttaa arvonlisäverot kyseiseen maahan sijoittautumattomille yrityksille. Arvonlisäveroja ulkomaalaisille palauttavia maita ovat muun muassa Norja, Islanti ja Sveitsi. Esimerkiksi Yhdysvallat tai Kiina eivät palauta välillisiä veroja ulkomaisille yrityksille.

Liiketoiminnan loppuminen ja viimeinen alv-ilmoitus

Alv-ilmoitukset on annettava koko alv-rekisterissä pysymisen ajalta. Jos alv-ilmoitusta ei anna, Verohallinto arvioi maksettavan ja vähennettävän veron määrän. Tyypillisesti arviot ovat korkeampia kuin yrityksen omat luvut olisivat. Arvioidulle arvonlisäverolle määrätään suoraan lain nojalla 25 prosentin veronkorotus eikä laki sisällä mahdollisuutta laskea veron korotusta. Arvioiduista arvonlisäveron määristä pääsee eroon ainoastaan antamalla alv-ilmoitukset.

Liiketoiminnan päättyessä yrityksen on hakeuduttava pois alv-velvollisten rekisteristä. Jos päättymispäiväksi merkitään esimerkiksi 1.3., pitää yrityksen antaa alv-ilmoitus vielä maaliskuulta. Viimeisellä alv-ilmoituksella on huomioitava loppuvarasto, ja siitä on tilitettävä arvonlisävero oman käytön verotuksen säännösten mukaisesti. Loppuvarastolla tarkoitetaan tilannetta, jossa yrityksen haltuun jää lopettamishetkellä omaisuutta, josta on tehty aiemmassa vaiheessa alv-vähennys. Kun loppuvarastoon sovelletaan oman käytön alv:n säännöksiä, se tarkoittaa, että jäljelle jääneestä omaisuudesta on tilitettävä ja raportoitava myynnin vero yleisen verokannan mukaan (8) tai alennetun verokannan mukaan, riippuen tavaran luonteesta. Veron peruste on tavaran ostohinta tai sitä alempi todennäköinen luovutushinta.

Esimerkki. Ompelimoyrittäjä lopettaa liiketoimintansa. Yrittäjälle jää käyttöön ompelukone, jonka hankintahinta on ollut 2 000 euroa + alv. Yrittäjä arvioi yhdessä kirjanpitäjänsä kanssa, että ompelukoneen voisi myydä hintaan 500 euroa. Oman käytön alv voidaan laskea hinnasta 500 euroa. Ompelija ilmoittaa viimeisen kuukauden alv-ilmoituksella myynnin veroissa loppuvaraston veron 500 euroa x 0,24 = 120 euroa.

Jos liiketoiminta päättyy konkurssiin, alv-velvollisuus päättyy konkurssiin asettamispäivänä. Konkurssipesä voi valita, haluaako se realisoida liikeomaisuuden ilman arvonlisäveroa vai hakeutua erikseen alv-velvolliseksi omaisuuden realisoinnista.

ALV-ALARAJAHUOJENNUKSESTA TULLAAN LUOPUMAAN 2025 ALUSTA LÄHTIEN OSANA EU:SSA SOVITTUA PIENTEN JA KESKISUURTEN YRITYSTEN ALV-PAKETTIA.

Alarajahuojennuksesta luopuminen 2025 alusta

Alle 30 000 euroa vuosittain vaihtavat yritykset saavat vuoden 2024 loppuun saakka huojennuksena takaisin osan maksamastaan arvonlisäverosta. Tästä käytetään termiä alarajahuojennus. Huojennus on liukuva siten, että alle 15 000 euroa vaihtanut saa takaisin koko maksamansa arvonlisäveron määrän, huomioiden tehdyt vähennykset. Yli 15 000, mutta alle 30 000 euroa vaihtava saa takaisin osan maksamastaan arvonlisäverosta. Tämä huojennuksena palautettu alv tulee huomioida tuloverotuksessa.

Alv-alarajahuojennuksesta tullaan luopumaan 2025 alusta lähtien osana EU:ssa sovittua pienten ja keskisuurten yritysten alv-pakettia. Tähän muutokseen liittyy hallituksen esitys VM023:00/2023, jonka luonnos on tätä artikkelia kirjoitettaessa lausuntokierroksella. Hallituksen esitysluonnoksen mukaan alv:n alarajaa ei suunnitella muutettavaksi, mutta alv-velvollisuus alkaisi vasta rajan ylittymisen jälkeen.

Alarajahuojennuksen poistuminen voi vaikuttaa arviolta 80 000 yritykseen, joiden liikevaihto on alle 30 000 euron rajan. Näistä alle alv-velvollisuuden ehdotetun alarajan (15 000 euroa), vaihtavien yritysten on viimeistään vuoden 2025 alusta syytä arvioida liiketoimintansa laatu, vähennysten määrä ja kauppakumppanit ja pohdittava, aiheuttaako muutos syyn pohtia alv-rekisteröinnin tarpeellisuutta ja hyödyllisyyttä.

Alv-ilmoituksen kannalta alarajahuojennuksen poistuminen tarkoittaa muutosta kolmeen eri kohtaan. Vasemmassa sarakkeessa oleva Alarajahuojennuksen määrä (9) sekä oikeassa sarakkeessa oleva laatikko sisältäen alarajahuojennukseen oikeutetun täyttämät Alarajahuojennukseen oikeuttava liikevaihto (10) sekä Alarajahuojennukseen oikeuttava vero (11) poistuvat muutoksen myötä. Muutos koskee vuoden 2025 alusta alkavia tilikausia, joten vuoden 2024 osalta alarajahuojennuksen voi vielä saada. Vuoden 2025 alusta on tulossa voimaan myös alv-kantojen muutoksia, kun 10 prosenttia verokannasta nostetaan aikakaus- ja sanomalehtiä lukuun ottamatta kaikki muut 14 prosentin verokantaan. Verohallinto ei ole vielä julkaissut uutta alv-ilmoitusta eikä sen luonnosta.

Mikä on yleissäännön alainen palvelu?

AVL 65 §:n mukainen palvelu. Kun myyjä ja ostaja ovat eri maissa verovelvollisia elinkeinonharjoittajia, myyjä voi lähettää ALV 0 % laskun. Ostaja raportoi ja tilittää veron omassa maassaan käännettyä verovelvollisuutta soveltaen. Valtaosa palveluista kuuluu tähän kategoriaan. Poikkeuksia muun muassa kiinteistöihin liittyen.