Henkilöstön palkitseminen – verotus, sosiaalivakuuttaminen ja tulorekisteri. Osa 1:Rahapalkitseminen

Palkkauksen kokonaisuus

Työstä maksettavaan kokonaispalkkaan sisältyy käytännössä poikkeuksetta aika- tai suoriteperusteinen peruspalkka, joka maksetaan rahana. Peruspalkasta määrätään tyypillisesti työ- tai virkaehtosopimuksessa. Peruspalkka on työsopimuksen mukaista työstä maksettavaa vastiketta.

Kokonaispalkkaan sisältyy usein myös peruspalkkaa täydentävää palkitsemista. Täydentävä palkkio saattaa olla rahana maksettava tai muussa muodossa annettava. Täydentävien palkkioiden määräytymisestä ei ole juurikaan säännöksiä laissa tai työehtosopimuksissa. Useimmiten tilanne onkin se, että työnantaja päättää täydentävän palkitsemisen käyttöönotosta ja palkkioiden ansaintaperusteista.

Rahana maksettavia täydentäviä palkkioita voidaan maksaa useilla eri nimillä ja perusteilla. Tyypillisiä rahana maksettavia täydentäviä palkkioita ovat bonuksen, tulos- ja voittopalkkion sekä synteettisen option nimellä maksettavat palkkiot. Jäljempänä keskitytään näiden palkkioiden tarkasteluun.

Bonuspalkkio

Bonuspalkkio ja lyhemmin bonus ovat yleisiä nimityksiä erilaisille peruspalkan lisäksi maksettaville täydentäville palkkioille. Bonuspalkkio maksetaan tyypillisesti tiettyjen ennalta määriteltyjen tavoitteiden saavuttamisen perusteella. Tavoitteet voivat olla esimerkiksi yksilö-, ryhmä- tai yrityskohtaisia. Bonuspalkkion ansainta saattaa olla kytketty esimerkiksi työntekijäkohtaiseen myynti- tai laskutustavoitteeseen taikka yksikkökohtainen tulostavoitteeseen.

Bonuspalkkiot on pidettävä erillään provisiopalkkauksesta, joka on yksi suoriteperusteisen peruspalkkauksen muoto. Bonuspalkkiot ovat tyypillisesti kertaluonteisia palkkioita, esimerkiksi tilikaudelta maksettavia palkkiota. Provisiopalkka puolestaan on jatkuvaluonteinen palkkiopalkka, esimerkiksi työntekijän kuukausittaisen myynnin perusteella maksettava palkka.

Bonuspalkkio on koko määrältään veronalaista ansiotuloa. Bonuspalkkioon sovelletaan verotuksessa palkkatuloa koskevia yleisiä säännöksiä. Bonuspalkkio katsotaan saaduksi maksuhetkellä, bonuspalkkiosta toimitetaan ennakonpidätys ja myönnetään palkkatulosta tehtävät vähennykset. Bonuspalkkio on koko määrältään sosiaalivakuutusmaksujen perusteena olevaa palkkaa (työansiota). Bonuspalkkion perusteella on siten suoritettava palkasta maksettavat sosiaalivakuutusmaksut.

Bonuspalkkio ilmoitetaan palkkatietoilmoituksella omalla tulolajilla Bonuspalkka (203). Tulolajin oletuksena on, että tulon koko määrästä suoritetaan kaikki palkan sosiaalivakuutusmaksut. Vaihtoehtoisesti bonuspalkkio on mahdollista ilmoittaa tulolajilla Palkka yhteissumma (101).

Tulospalkkio

Tulospalkkiolla tarkoitetaan vakiintuneesti työntekijän työnantajalta saamaa rahapalkkiota, jonka saaminen perustuu työnantajayrityksen tai saman konsernin muun yrityksen toimintaan liittyviin toiminnallisten tai taloudellisten (tulos)tavoitteiden saavuttamiseen. Jos työnantaja antaa palkitsemisjärjestelmän perusteella työntekijälle osakkeita, kysymyksessä ei ole tulospalkkio, vaan osakepalkkio.

Tulospalkkiolle on tunnusomaista, että palkkion määrä ei ole suoraan sidoksissa yksittäisen työntekijän tekemään työhön. Tulospalkkion määrä voi määräytyä esimerkiksi työntekijäryhmän, tulosyksikön, koko yrityksen tai konsernin tuloksen perusteella. Tulospalkkio voi olla esimerkiksi ryhmätasolla maksettava bonus taikka yrityksen vuosivoiton perusteella maksettava tantieemi tai tuotantopalkkio. Tässä suhteessa tulospalkkio eroaa bonuspalkkion nimellä maksettavista suorituksista, joissa voi olla kysymys myös yksilökohtaisiin tavoitteisiin kytketystä palkkiosta.

Tulospalkkio on koko määrältään veronalaista ansiotuloa. Tulospalkkioon sovelletaan palkkatulon verotusta koskevia yleisiä säännöksiä. Tulospalkkio katsotaan saaduksi maksuhetkellä, tulospalkkiosta toimitetaan ennakonpidätys ja myönnetään palkkatulosta tehtävät vähennykset. Tulospalkkio on koko määrältään sosiaalivakuutusmaksujen perusteena olevaa palkkaa (työansiota).

Tulospalkkio ilmoitetaan palkkatietoilmoituksella omalla tulolajilla Tulospalkkio (223). Tulolajin oletuksena on, että palkkion koko määrästä suoritetaan kaikki palkan sosiaalivakuutusmaksut. Vaihtoehtoisesti tulospalkkio on mahdollista ilmoittaa tulolajilla Palkka yhteissumma (101).

Voittopalkkio

Voittopalkkioksi kutsutaan käytännössä monenlaisin eri perustein määräytyviä rahapalkkioita. Useimmiten voittopalkinnolla kuitenkin tarkoitetaan sellaista peruspalkkaa täydentävää rahapalkkiota, joka määräytyy tilikauden voiton tai muun vastaavan liiketoiminnan tulosta kuvaavan erän perusteella.

Voittopalkkioita saatetaan maksaa vastaavilla perusteilla kuin tulospalkkioita. Monesti tilanne onkin se, että voittopalkkioksi nimettyä palkkiota voitaisiin yhtä hyvin kutsua tulospalkkioksi, ja myös käsitellä ennakkoperinnässä samaan tapaan kuin tulospalkkiota. Voittopalkkion ja tulospalkkion verokohtelussa ei ole myöskään eroa. Voittopalkkion ja tulospalkkion välinen rajaveto on kuitenkin tärkeä sen vuoksi, että voittopalkkiosta ei eräissä tapauksissa suoriteta sosiaalivakuutusmaksuja.

Sosiaalivakuuttamista koskevaa lainsäädäntöä sovellettaessa voittopalkkiolla tarkoitetaan työntekijän työnantajalta saamaa rahapalkkiota, joka määräytyy kokonaan tai olennaiselta osin yrityksen ulkoisen tai sisäisen tuloslaskelman mukaisesta käyttökatteesta tai muusta toiminnan kannattavuutta mittaavasta tuloslaskelman erästä. Voittopalkkion määräytymiseen voivat lisäksi vaikuttaa muut yrityksen toiminnan tehokkuutta mittaavat tekijät, kuten tietyt tuotot ja kulut sekä toimitusaikataulujen pitävyys.

Sosiaalivakuuttamista koskevissa laeissa on säädetty edellytykset, joiden täyttyessä voittopalkkiota ei pidetä sosiaalivakuutusmaksujen alaisena palkkana (työansiona). Edellytykset tälle ovat seuraavat:

- voittopalkkio maksetaan koko henkilöstölle

- voittopalkkiolla ei pyritä korvaamaan työehtosopimuksen tai työsopimuksen edellyttämää palkkausjärjestelmää

- voittopalkkion määräytymisperusteet ovat henkilöstörahastolain 2 §:n 2 ja 3 kohdan mukaiset

- työnantajayhtiön vapaan pääoman määrä on suurempi kuin yhtiökokouksessa päätettävän käteisen voittopalkkion ja osakkeenomistajille maksettavien osinkojen yhteismäärä

- voittopalkkion maksamisesta ei ole tehty työnantajaa velvoittavaa sopimusta

- omistajat tekevät sitovan päätöksen käteisen voittopalkkion maksamisesta yhtiökokouksessa tilikauden päätyttyä ja voittopalkkiot maksetaan tämän jälkeen

- asia käsitellään yhteistoimintalain mukaisella tai muulla vastaavalla tavalla

Jos kaikki edellä mainitut edellytykset täyttyvät, voittopalkkiosta ei suoriteta sosiaalivakuutusmaksuja, lukuun ottamatta sairaanhoitomaksua. Toisaalta yhdenkin edellytyksen täyttymättä jäämisestä seuraa se, että voittopalkkiosta on maksettava kaikki palkasta suoritettavat sosiaalivakuutusmaksut.

Koko henkilöstöllä tarkoitetaan tässä yhteydessä yrityksen vakinaista tai pidempiaikaista henkilöstöä. Vaatimuksen koko henkilöstölle maksamisesta katsotaan siten täyttyvän, vaikka voittopalkkiota ei makseta lyhyissä määräaikaisissa työsuhteissa oleville työntekijöille, esimerkiksi kesätyöntekijöille. Voittopalkkio määrän ei myöskään tarvitse olla kaikkien työntekijöiden osalta yhtä suuri, kunhan palkkion määräytymisen perusteet ovat yhdenmukaiset kaikille työntekijöille.

Voittopalkkio ilmoitetaan palkkatietoilmoituksella omalla tulolajilla Voittopalkkio (233). Tulolajin oletuksena on, että palkkio ei ole sosiaalivakuutusmaksujen alainen. Jos voittopalkkiosta on maksettava sosiaalivakuutusmaksut, tulolajin yhteydessä on ilmoitettava Vakuuttamistiedon tyyppi -tieto, jonka perusteella voittopalkkiosta on maksettava palkan sosiaalivakuutusmaksut. Vaihtoehtoisesti voittopalkkio on mahdollista ilmoittaa tulolajilla Palkka yhteissumma (101).

Voitonjako henkilöstölle

Osakeyhtiön osakkeenomistajat voivat myös ilman ennalta laadittua suunnitelmaa ja voittopalkkiojärjestelmää päättää yhtiökokouksessa, että osa yhtiön tilinpäätöksen mukaisista voittovaroista jaetaan henkilöstölle. Työntekijän voitonjakona saama suoritus on koko määrältään veronalaista ansiotuloa samalla tavoin kuin voittopalkkiojärjestelmään perustuva voittopalkkio. Työntekijälle jaettua voittoa ei kuitenkaan katsota sosiaalivakuuttamisen kannalta työstä maksetuksi vastikkeeksi, minkä vuoksi voitonjakona saatu suoritus on sosiaalivakuutusmaksuista vapaa suoritus vastaavilla edellytyksillä kuin voittopalkkio. Voitonjako henkilöstölle voidaan ilmoittaa tulorekisteriin vastaavasti kuin voittopalkkio.

Synteettinen optio

Synteettisellä optiolla (osakesidonnainen tulospalkkaus tai bonus) tarkoitetaan kannustinjärjestelmää, jossa työntekijä saa työnantajalta rahasuorituksen, jonka määrä vastaa järjestelmän ehdoissa määritellyn osakemäärän käyvän arvon ja merkintähinnan välistä erotusta ennalta määriteltynä ajankohtana. Kysymys on siis järjestelystä, jossa työnantaja maksaa työntekijälle rahasuorituksen, joka perustuu työnantajan osakkeen arvonnousuun.

Synteettiseen optioon perustuva rahasuoritus on koko määrältään veronalaista ansiotuloa. Synteettinen optio ei oikeuta työntekijää merkitsemään osakkeita, joten synteettiseen optioon ei sovelleta työsuhdeoption verotusta koskevia säännöksiä, vaan yleisiä palkkatulon verotusta koskevia säännöksiä. Synteettiseen optioon perustuva etu katsotaan saaduksi rahasuorituksen maksuhetkellä, edusta toimitetaan ennakonpidätys ja myönnetään palkkatulosta tehtävät vähennykset.

Esimerkki: Työntekijä A liitetään 1.3.2022 hänen työnantajansa X Oyj:n kannustinjärjestelmään. A:lle syntyy tällöin oikeus rahasuoritukseen, jonka määrä on 50 000 X Oyj:n osakkeen 1.12.2023 pörssinoteerauksen mukainen käypä arvo vähennettynä 10 euron osakekohtaisella merkintähinnalla.

X Oyj:n osakkeen pörssinoteeraus 1.12.2023 on 11 euroa osakkeelta. A:n saaman rahasuorituksen määrä on siten (50 000 x (11 – 10)) 50 000 euroa. Tämä määrä on A:n saamaa veronalaista rahapalkkaa.

Synteettiseen optioon perustuva etu ei ole pääsääntöisesti sosiaalivakuutusmaksujen perusteena olevaa palkkaa (työansiota). Synteettisestä optiosta saadusta edusta ei siten suoriteta sosiaalivakuutusmaksuja, lukuun ottamatta vakuutetun sairaanhoitomaksua.

Sosiaalivakuutusmaksuja koskevasta pääsäännöstä on kaksi poikkeusta. Ensimmäinen poikkeus on tulospalkkauksen luonteinen kannustinjärjestelmä, jossa työntekijällä on oikeus osakkeen arvon mukaan määräytyvään etuun, vaikka osakkeen arvo ei nouse. Toinen poikkeus on olennaisesti alihintaiseen synteettiseen optioon perustuva etu, joka maksetaan vuoden kuluessa synteettisen optio-oikeuden antamisesta. Näistä edusta on suoritettava palkasta maksettavat sosiaalivakuutusmaksut.

Synteettisestä optiosta saatu etu ilmoitetaan palkkatietoilmoituksella omalla tulolajilla Synteettinen optio (222). Tulolajin oletuksena on, että etu ei ole sosiaalivakuutusmaksujen alainen. Tulolajin yhteydessä ei voi ilmoittaa vakuuttamistiedon tyyppi -tietoa. Jos synteettisestä optiosta muodostavasta edusta on poikkeuksellisesti suoritettava sosiaalivakuutusmaksut, etu on ilmoitettava muulla tulolajilla, esimerkiksi tulolajilla Tulospalkkio (223) tai Bonuspalkka (203). Mahdollinen synteettiseen optioon liittyvä osinkovastike voidaan ilmoittaa tulolajilla Muu maksettu lisä (216). Vaihtoehtoisesti synteettisestä optiosta saatu etu ja osinkovastike voidaan ilmoittaa tulolajilla Palkka yhteissumma (101).

Lopuksi

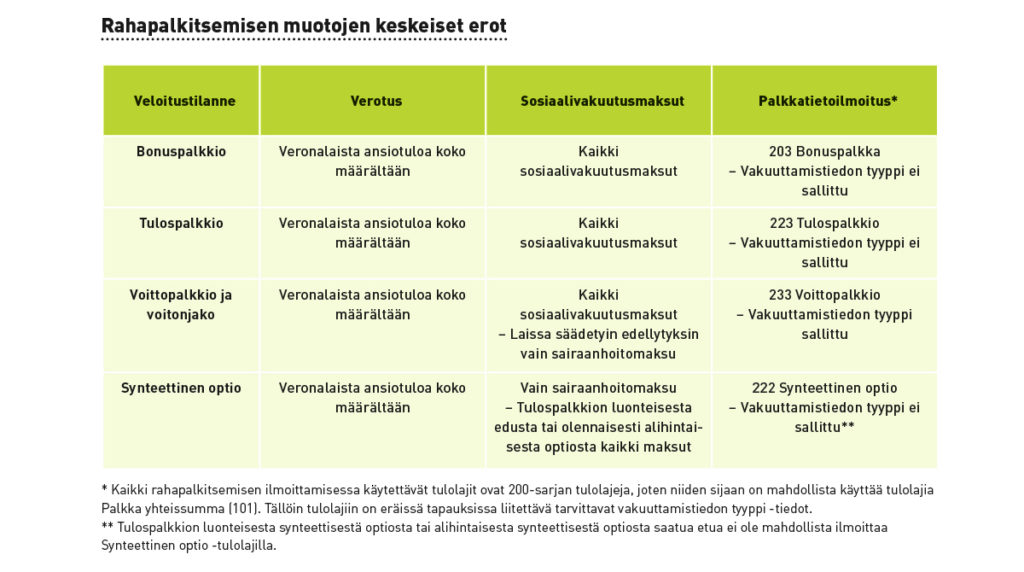

Verotuksen kannalta ei ole käytännössä suurta merkitystä, millä nimellä tai perusteella rahapalkitseminen tapahtuu. Rahana saatu palkkio on aina koko määrältään veronalaista ansiotuloa, josta on toimitettava ennakonpidätys. Sosiaalivakuuttamisen ja tulorekisteri-ilmoittamisen kannalta tilanne on toinen. Rahapalkkion määräytymisen perusteet saattavat olla sellaiset, että palkkiosta ei suoriteta sosiaalivakuutusmaksuja. Tämä asia on otettava huomioon myös palkkatietoilmoituksella.

Tässä kaksiosaisessa artikkelissa käsitellään peruspalkkaa täydentävää palkitsemista verotuksen, sosiaalivakuuttamisen ja tulorekisteri-ilmoittamisen kannalta. Artikkelin ensimmäisessä osassa tarkastellaan rahapalkitsemisesta ja toisessa osassa osakeperusteisia kannustinjärjestelmiä. Henkilöstörahaston muodossa tapahtuvaa palkitsemista on käsitelty Tilisanomien numerossa 3/2023.

Henkilöstörahastoon maksettu tulos- tai voittopalkkio

Henkilöstörahastoon maksettujen tulos- ja voittopalkkioiden palkkahallinnollinen käsittely eroaa työntekijälle suoraan rahana maksettujen palkkioiden käsittelystä. Henkilöstörahastolain mukaisina henkilöstörahastoerinä rahastoon maksetut tulos- ja voittopalkkiot eivät ole työntekijän veronalaista tuloa maksuhetkellä, palkkioista ei makseta sosiaalivakuutusmaksuja eikä palkkioita ilmoiteta tulorekisteriin.