KHO:n ratkaisuja: erilajiset osakkeet sukupolvenvaihdostilanteissa

Taustaa

Yrityksen sukupolvenvaihdoksella tarkoitetaan yleensä tilannetta, jossa yrityksen omistus vaihtuu perhepiirissä tai lähisukulaisten kesken. Sukupolvenvaihdos voi olla haasteellinen niin yritykselle kuin sen omistajillekin. Aina yritykselle ei löydy jatkajaa lähipiiristä, jolloin edessä voi olla yrityksen myyminen ulkopuoliselle tai pahimmassa tapauksessa yrityksen lopettaminen.

Sukupolvenvaihdokseen liittyy myös omat verokysymyksensä ja ne voivat mutkistaa sukupolvenvaihdosten toteuttamista. Verolainsäätäjä on kuitenkin ottanut yrityksen sukupolvenvaihdoksen huomioon omilla tätä koskevilla erityissäännöksillään, mutta säännökset ovat valitettavan monimutkaisia. Lainsäännösten tavoitteena kuitenkin on ollut poistaa verotuksellisia esteitä sukupolvenvaihdoksen toteuttamiselta. Asiaa koskevia erityissäännöksiä löytyy sekä tuloverolaista että perintö- ja lahjaverolaista.

Perintö- ja lahjaverolaissa sukupolvenvaihdoshuojennussäännökset ovat lain 55–57 §:ssä. Sukupolvenvaihdoshuojennuksen saamisen edellytykset on säännelty PerVL 55 §:n 1 momentissa. Sen mukaan osa perintö- ja lahjaverosta jätetään verovelvollisen ennen verotuksen toimittamista Verohallinnolle tekemästä pyynnöstä maksuunpanematta, jos säännöksessä mainitut kolme edellytystä täyttyvät:

1) veronalaiseen perintöön tai lahjaan sisältyy maatila, muu yritys tai osa niistä;

2) verovelvollinen jatkaa perintönä tai lahjana saaduilla varoilla maatalouden tai maa- ja metsätalouden harjoittamista tai muuta yritystoimintaa perintönä tai lahjana saadulla maatilalla tai näin saadussa yrityksessä; ja

3) edellä 1 kohdassa tarkoitetusta maatilasta, muusta yrityksestä tai niiden osasta määrätyn perintö- ja lahjaveron suhteellinen osa koko verosta on suurempi kuin 850 euroa.

PerVL 57 §:stä ilmenee, että yrityksen osalla PerVL 55 §:n 1 momentin 1 kohdassa tarkoittaa myös vähintään yhtä kymmenesosaa maatilan tai yrityksen omistamiseen oikeuttavista osakkeista tai osuuksista. Jos siis vähintään 10 prosentin osuus osakeyhtiön osakekannasta siirtyy perintönä tai lahjana, kyseessä on lainsäännöksessä tarkoitettu yrityksen osa. Osakeyhtiön tulee kuitenkin olla EVL:ssa tarkoitettua elinkeinotoimintaa harjoittava yhtiö. Jos sillä on muutakin toimintaa, voi tämä aiheuttaa omia ongelmiaan.

PerVL 55 §:n 1–4 momenteissa olevat sukupolvenvaihdoshuojennussäännökset johtavat soveltuessaan käytännössä yleensä siihen, että perintö- ja lahjavero määrätään arvostamalla yritysvarallisuus 40 prosenttiin arvostamislain mukaisesta arvosta. Huojennus on merkittävä. Jos huojennus soveltuu, maksuunpantavalle verolle saa tietyin edellytyksin pyynnöstä kymmenen vuoden maksuajan. Toisaalta näiden etujen vastapainona on se, että verovelvollisen on sitouduttava jatkamaan yritystoimintaa viisi vuotta perintö- ja lahjaverotuksen toimittamispäivästä lukien. Jos hän tämän ajan kuluessa luovuttaa pääosan yrityksestä, maksuunpanematta jäänyt vero määrätään maksettavaksi 20 prosentilla korotettuna.

Osakeyhtiössä voi olla yhtiöjärjestysmääräykseen perustuen erilajisia osakkeita. Suhteellisen yleistä on se, että yhden osakesarjan osakkeet tuottavat yhtiöjärjestyksen mukaan esimerkiksi 10 tai 20 ääntä ja toisen osakesarjan osakkeet yhden äänen. Toisaalta osakkeiden erilajisuus voi koskea osakkeiden tuottamaa oikeutta yhtiön varojen jakoon esimerkiksi osakkeiden tuottamaa oikeutta jaettavaan osinkoon. Tällaisesta yhtiöjärjestykseen perustuvasta osakkeiden erilajisuudesta on erotettava tilanteet, jossa lahjanantaja pidättää itselleen joitain osakkeiden tuottamia oikeuksia, esimerkiksi äänioikeuden tai osinko-oikeuden. Kaikki tällaiset tilanteet ovat viime vuosina aiheuttaneet ongelmia PerVL:n sukupolvenvaihdoshuojennussäännösten soveltamisessa. Aihepiiristä on saatu uutta oikeuskäytäntöä, kun korkein hallinto-oikeus julkaisi ratkaisun KHO 2020:7.

KHO 2020:7 Osakkeiden erilajisuus – äänioikeusero

Kun PerVL 57 §:ssä yrityksen osalla tarkoitetaan yhtä kymmenesosaa yrityksen omistamiseen oikeuttavista osakkeista, ei osakkeiden yhtiökokouksessa tuottamalla äänimäärällä ole säännöstä sovellettaessa merkitystä. Jos verovelvollinen saa lahjana 10 prosenttia yhtiön osakekanasta, mutta nämä osakkeet tuottavat vain esimerkiksi 2 prosenttia yhtiön kaikkien osakkeiden äänimäärästä, on tällöinkin kysymyksessä PerVL 57 §:ssä tarkoitettu yrityksen osa. Sukupolvenvaihdossäännökset voivat siis soveltua, jos muut edellytykset eli lähinnä toiminnan jatkamista koskeva vaatimus (PerVL 55 §:n 1 momentin 2 kohta) täyttyvät.

Viime vuosina Verohallinnon kanta osakkeiden tuottaman äänimäärän merkitykseen sukupolvenvaihdossäännösten soveltamisessa on kuitenkin muuttunut. Verohallinnon ohjeistuksessa on todettu, että lahjansaajan ei voida katsoa jatkavan lahjana saamillaan varoilla yritystoimintaa, jos hänellä ei ole lahjoituksen jälkeen vähintään 10 prosentin suuruista äänivaltaa yhtiössä. Ratkaisussa KHO 2020:7 otettiin kantaa siihen, onko tämä verotuskäytännössä noudatettu tulkinta PerVL:n säännösten mukainen.

C Oy:n osakepääoma jakautui 2 400 osakkeeseen, joista 800 oli A-sarjan osakkeita ja 1 600 B-sarjan osakkeita. Yhtiön yhtiöjärjestyksen mukaan A-sarjan osake tuotti kymmenen ääntä ja B-sarjan osake yhden äänen yhtiökokouksessa. Muutoin A- ja B-sarjan osakkeet tuottivat yhtäläisesti kaikki OYL:n mukaiset hallinnoimis- ja varallisuuspitoiset oikeudet.

A:n tarkoituksena oli lahjoittaa lapselleen B:lle 240 B-sarjan osaketta eli 10 prosenttia yhtiön osakekannasta. Lahjoitusten jälkeen A:lle jäisi 464 A-sarjan osaketta ja 448 B-sarjan osaketta. Osakeomistuksensa mukaisesti A:lle jäisi lahjoitusten jälkeen 53 prosentin suuruinen äänivalta yhtiökokouksessa, jos kaikki osakkeet olisivat yhtiökokouksessa edustettuna.

B ei omistanut ennestään yhtiön osakkeita. Lahjoitusten jälkeen hänen omistamansa osakkeet tuottaisivat hänelle 2,5 prosentin suuruisen äänivallan kaikkien osakkeiden äänivallasta. B oli jo ennen lahjoituksia yhtiön hallituksen jäsen ja tarkoitus oli, että hän myös jatkaisi tässä tehtävässä.

A haki Verohallinnolta ennakkoratkaisua siitä, sovelletaanko lahjoituksiin PerVL 55 §:n mukaista sukupolvenvaihdoshuojennusta.

Verohallinnon ennakkoratkaisussa katsottiin, että B:n saamaan lahjoitukseen ei voitu soveltaa PerVL sukupolvenvaihdoshuojennussäännöksiä. Syynä tähän oli se, että vaikka luovutuksen kohteena tulee olemaan 10 prosenttia yrityksen omistamiseen oikeuttavista osakkeista, jatkamisedellytyksen ei voida katsoa täyttyvän, koska saamiensa osakkeiden perusteella B tulee käyttämään vain 2,5 prosentin suuruista äänivaltaa yhtiössä. Hallinto-oikeus hylkäsi A:n tekemän valituksen, mutta KHO päätyi toisenlaiseen lopputulokseen.

KHO kumosi hallinto-oikeuden päätöksen ja Verohallinnon ennakkoratkaisun. KHO piti selvänä ja riidattomana sitä, että PerVL 55 §:n 1 momentissa ja 57 §:ssä olevat lahjan kohdetta koskevat edellytykset täyttyivät. B sai siis PerVL 57 §:ssä tarkoitetun yhden kymmenesosan yrityksen omistamiseen oikeuttavista osakkeista, vaikka osakkeiden tuottama äänimäärä oli vain 2,5 prosenttia kaikkien osakkeiden tuottamasta äänimäärästä. Tältä osin ratkaisu vahvistaa vanhan PerVL 57 §:n mukaisen käytännön, että osakkeiden äänimäärällä ei ole merkitystä, kun arvioidaan PerVL 57 §:ssä tarkoitettua yhden kymmenesosan edellytystä.

Asiassa oli KHO:n mukaan siis kysymys vain siitä, katsottiinko B:n jatkavan yritystoimintaa PerVL 55 §:n 1 momentin 2 kohdassa edellytetyllä tavalla. Tältä osin KHO katsoi, että B jatkaa PerVL 55 §:n 1 momentin 2 kohdan mukaisesti lahjana saamillaan varoilla yritystoimintaa lahjana saadussa yrityksessä, kun lahjoitettaviin osakkeisiin liittyvä 2,5 prosentin äänioikeus siirtyy hänelle ja kun hän toimii yhtiön hallituksen jäsenenä.

KHO:n päätös perustuu useaan eri tekijään. PerVL 55 §:n 1 momentin 2 kohdassa, jossa yritystoiminnan jatkamisvaatimus on asetettu, ei ole sellaisia sanontoja, jotka viittaisivat siihen, että osakkeiden äänioikeudella olisi merkitystä säännöstä sovellettaessa. OYL:n vähemmistösuojasäännökset (esimerkiksi oikeus vaatia yhtiökokousta koolle ja oikeus vaatia vähemmistöosinkoa) on kytketty yhden kymmenesosan omistukseen ja osakkeiden tuottamalla äänimäärällä ei tällöin ole merkitystä. Lahjansaaja B:n oikeudellinen asema OYL:n näkökulmasta on siis samanlainen, vaikka hänen omistukseensa saamat osakkeet tuottivat vain 2,5 prosentin ääniosuuden. Lisäksi KHO mainitsee sukupolvenvaihdoshuojennuksia koskevan lainvalmisteluaineiston (HE 103/2000), jossa on todettu, että ”huojennuksen suhteen kaikki osakkeet ovat samanarvoisia, vaikka osakkeisiin liittyvät oikeudet tai äänivalta olisivat erilaiset”. KHO viittaa myös omaan aikaisempiin ratkaisuihinsa, joissa on katsottu, että PerVL 55 §:n 1 momentin 2 kohdassa tarkoitettu jatkamisedellytys täyttyy muun muassa silloin, kun lahjansaaja on yhtiön hallituksen jäsen, kuten B oli tässä tapauksessa.

PerVL:n sukupolvenvaihdoshuojennussäännöksiä voidaan siis soveltaa, vaikka lahjansaajan osakeomistukseen perustuva äänivalta yhtiöjärjestyssäännökset huomioon ottaen olisi lahjoituksen jälkeen pienempi kuin 10 prosenttia, kunhan vain muut sukupolvenvaihdoshuojennuksen edellytykset täyttyvät. Verohallinnon asiaa koskevaa ohjeistusta tultaneen ratkaisun vuoksi muuttamaan lähiaikoina.

KHO 2018:53 Osakkeiden erilajisuus – erilainen oikeus varojen jakoon

Ratkaisussa KHO 2018:53 oli esillä yhtiöjärjestykseen perustuva osakkeiden erilainen oikeus yhtiön varojen jakoon.

X Oy:ssä oli 100 kappaletta A-sarjan osakkeita ja 100 kappaletta B-sarjan osakkeita. A-sarjan osakkeet tuottivat 20-kertaisen oikeuden yhtiön varojen jakoon. Kummatkin osakesarjat antoivat yhtäläisen äänivallan yhtiössä. Y suunnitteli lahjoittavansa lapselleen 10 prosenttia X Oy:n osakkeiden kokonaismäärästä. Oikeusasteissa riitakysymyksenä oli se, täyttyykö kyseisessä tapauksessa PerVL 57 §:ssä tarkoitettu yhden kymmenesosan määrä siitä riippumatta, minkä osakesarjan osakkeita lahjoitettiin. Veronsaajien oikeudenvalvontayksikkö vaati, että PerVL 57 §:n mukaista yhden kymmenesosan edellytystä arvioitaessa A- ja B-sarjan osakkeet otetaan huomioon suhdeluvun 20:1 mukaisesti.

OYL 13 luvun 1 §:ssä on säännelty osakeyhtiön varojenjakotavat. Näitä ovat 1) voitonjako (osinko) ja varojen jakaminen vapaan oman pääoman rahastosta, 2) OYL 14 luvussa säädetty osakepääoman alentaminen, 3) OYL 3 ja 15 luvussa tarkoitetun omien osakkeiden hankkiminen ja lunastaminen sekä 4) varojen jakaminen OYL 20 luvussa tarkoitetun yhtiön purkamisen ja rekisteristä poistamisen yhteydessä. Kun X Oy:n yhtiöjärjestyksen mukaan A- ja B-sarjan osakkeilla oli toisistaan poikkeava oikeus yhtiön varojen jaossa, se on siis laajempi osakesarjojen erilaisuus kuin vain osinko-oikeutta koskeva erilajisuus. Kun A-sarjan osakkeilla oli 20-kertainen oikeus varojenjaossa B-sarjan osakkeisiin verrattuna, merkitsee tämä sitä, että A-sarjan osakkeiden osuus jaettavasta osingosta oli 95 prosenttia ja B-sarjan vain 4,75, vakka osakkeita oli yhtä paljon.

Hallinto-oikeus ja KHO katsoivat, että lahjoituksiin voitiin soveltaa PerVL:n sukupolvenvaihdoshuojennussäännöksiä siitä riippumatta, minkä osakesarjan osakkeita lahjoitettiin. Huojennusta olisi siis ollut sovellettava, vaikka lahjoitettavat 10 prosenttia yhtiön osakekannasta olisi muodostunut B-sarjan osakkeista, joiden oikeus varojenjaossa oli olennaisesti niiden lukumäärän mukaista suhteellista osuutta pienempi. KHO:n päätöksen lopputulosta voidaan perustella sillä, että 10 prosenttia kumman tahansa osakesarjan osakkeesta on 10 prosenttia yrityksen omistamiseen oikeuttavista osakkeista. Lisäksi tukea lopputulokselle tulee jo edellä mainitusta lainvalmisteluaineiston sanonnasta, jonka mukaan ”huojennuksen suhteen kaikki osakkeet ovat samanarvoisia, vaikka osakkeisiin liittyvät oikeudet tai äänivalta olisivat erilaiset”.

KHO 2015:154 Äänioikeuden pidättäminen

Lahjanantaja voi asettaa lahjoitukselle lahjaa antaessaan erilaisia ehtoja. Hän voi pidättää lahjoittamiinsa osakkeisiin liittyvän äänioikeuden itselleen. Tällainen osakkeiden tuottaman jonkin oikeuden pidättäminen on oikeudellisesti eri asia kuin on osakkeiden yhtiöjärjestykseen perustuvat erot.

Äänioikeuden pidättäminen on ollut esillä ratkaisussa KHO 2015:154. A, joka omisti osakeyhtiön 100:sta osakkeesta 17 osaketta, aikoi lahjoittaa lapsenlapselleen 10 osaketta. A aikoi pidättää itsellään lahjaksi annettaviin osakkeisiin liittyvän äänioikeuden. Lahjansaaja oli kyseisen yhtiön hallituksen jäsen ja työskenteli yhtiön palveluksessa. Äänioikeuden pidättämisestä johtuen lahjansaajan ei katsottu jatkavan yritystoimintaa PerVL 55 §:n 1 momentissa tarkoitetulla tavalla lahjaksi saamillaan varoilla.

Kyseessä on siis erilainen tilanne kuin osakelajien äänioikeuseroja koskeneessa ratkaisussa KHO 2020:7. Ratkaisussa KHO 2020:7 lahjan saajalle siirtyivät kaikki lahjan kohteena oleviin osakkeisiin eli yrityksen osaan kuuluvat hallinnoimis- ja varallisuuspitoiset oikeudet. OYL 3:3:n mukaan osake tuottaa yhden äänen yhtiökokouksessa käsiteltävissä asioissa, ellei yhtiöjärjestyksessä toisin määrätä. Lahjan saajalle lahjoitettavat osakkeet tuottivat tällaisen OYL:n lähtökohtien mukaisen äänivallan ja ne tuottivat myös kaikki muut OYL:n mukaiset osakeoikeudet. Kun lahjansaaja tällaisessa tilanteessa on yhtiön hallituksen jäsen, voidaan aika luontevasti PerVL 55 §:n 1 momentin 2 kohtaa mukaillen sanoa, että ”verovelvollinen jatkaa lahjana saaduilla varoilla yritystoimintaa näin saadussa yrityksessä”. Tilanne on toisenlainen kuin on äänioikeuden pidättämistilannetta koskevassa ratkaisussa KHO 2015:154. Se, että nämä erilaiset oikeudelliset tilanteet (erilajiset osakkeet ja äänioikeuden pidättäminen) saattavat joskus olla tosiasiallisesti lähellä toisiaan, ei ole peruste niiden samanlaiseen arviointiin verotuksessa, kun verotus kuitenkin pääsääntöisesti perustuu yksityisoikeudellisiin muotoihin ja tosiseikkoihin.

KHO 1995 B 543 Osinko-oikeuden pidättäminen

Lahjanantaja voi pidättää itselleen oikeuden saada osakkeiden tuottama osinko. Pidätetyn osinko-oikeuden arvo vähennetään osakkeiden arvosta lahjansaajan lahjaveroa määrättäessä. Tuloverotuksessa osinkotulosta verotetaan tällaisessa tapauksessa lahjanantajaa eikä osakkeiden omistajaksi tullutta lahjansaajaa.

Osinko-oikeuden pidättäminen ei pienennä luovutettua osuutta, kun arvioidaan sitä, onko lahjoitettu PerVL 57 §:ssä tarkoitettu vähintään yksi kymmenesosa yrityksen omistamiseen oikeuttavista osakkeista. Osinko-oikeuden pidättäminen ei ole esteenä myöskään sille, että lahjansaajan voidaan katsoa jatkavan saamillaan varoilla yritystoimintaa. Nämä periaatteet ilmenevät ratkaisusta KHO 1995 B 543. Siinä leski oli saanut testamentilla osakkeiden osinko-oikeuden, mutta osakkeiden omistusoikeus meni testamentintekijän lapsille. KHO katsoi, että lapset jatkoivat saamillaan varoilla yritystoimintaa, kun he kuuluivat yhtiön hallitukseen ja muutoinkin työskentelivät yhtiössä.

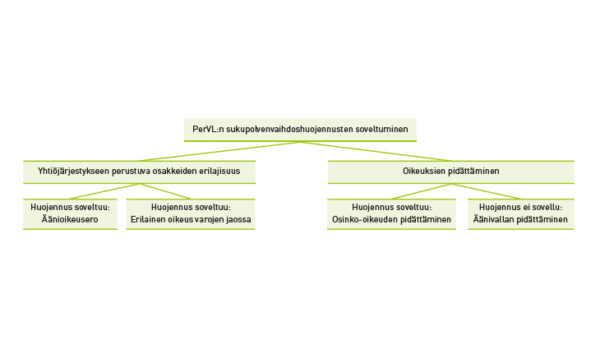

Yhteenveto

Oikeustilaa sukupolvenvaihdossäännösten soveltumisesta tässä artikkelissa käsiteltyihin tilanteisiin voidaan tiivistetysti kuvata seuraavasti: