Tuottoarvo osana pk-yrityksen tilinpäätösraportointia*

Yrityksen arvoon perustuva johtamistapa on suosittua etenkin suurissa yrityksissä, joiden arvo noteerataan arvopaperipörssissä. Perusajatuksena on johtaa yritystä siten, että se tuottaa pörssissä omistajilleen mahdollisimman suuren arvon. Yrityksen strateginen suunnittelu ja valvonta perustuvat markkina-arvoon vaikuttavien tekijöiden tunnistamiseen ja niihin tietoiseen vaikuttamiseen arvon kasvattamiseksi.

Strategian onnistumista valvotaan rahoitusmarkkinoiden reaktioiden kautta. Jos yrityksen markkina-arvo laskee, on johto epäonnistunut strategian luomisessa tai sen toteuttamisessa. Tässä tilanteessa omistajat ovat tyytymättömiä johdon toimintaan. Yrityksen strategian onnistuminen tai epäonnistuminen näkyy suoraan heidän varallisuudessaan.

Yrityksen markkina-arvoon perustuva johtaminen ja valvonta on periaatteessa yksinkertainen ja tehokas. Tavallisissa pienissä ja keskisuurissa yrityksissä siihen ei ole mahdollisuuksia, jos niiden arvoa ei noteerata julkisesti.

Pk-yritys voi kuitenkin kehittää tuottoarvoon perustuvan johtamis- ja valvontajärjestelmän, joka sisältää samat piirteet ja edut kuin markkina-arvoon perustuva tapa. Se edellyttää, että kehitetään järjestelmä, jonka avulla voidaan karkeasti laskea yrityksen arvo ja osoittaa siihen vaikuttavat tekijät. Pk-yrityksissä tällaisen järjestelmän pitää olla yksinkertainen ja mekaanisesti tilinpäätöstiedoista laskettavissa. Se voidaan silloin kytkeä osaksi tilinpäätösraportointia.

Keskeiset käsitteet

Yrityksen markkina-arvo perustuu odotuksiin sen menestymisestä tulevaisuudessa. Mitä nopeammin yrityksen odotetaan kasvavan, sitä suuremmaksi analyytikot arvioivat sen markkina-arvon. Mitä paremmin sen odotetaan kannattavan tulevaisuudessa, sitä korkeammaksi nousee arvo. Mitä pienempiä riskejä yrityksen odotetaan sisältävän, sitä suuremman arvon se saa. Markkina-arvoon vaikuttaa siten kolme keskeistä tekijää: odotettu kasvu, kannattavuus ja riski.

Heti kun yritysjohto raportoi muutoksista näissä tekijöissä, analyytikot ottavat ne huomioon laskelmissaan ja yrityksen markkina-arvo muuttuu. Yritysjohto taas pyrkii tietoisesti vaikuttamaan näihin tekijöihin ja antamaan markkinoille positiivisia viestejä.

Markkina-arvon syntymismekanismi on samanlainen kuin tuottoarvon muodostuminen. Tuottoarvo voidaan laskea monella eri tavalla. Se perustuu kuitenkin aina tulevaisuuden odotuksiin siitä, millä tavalla yritys tulee tuottamaan rahavirtoja omistajilleen. Tämän rahavirran mittariksi voidaan valita esimerkiksi nettotulos, joka on tilinpäätöksestä tuttu ja helppo käsite. Sitä soveltamalla tuottoarvo syntyy siitä, millaisen nettotulosvirran yrityksen odotetaan tulevaisuudessa tuottavan. Tästä virrasta realisoituu vuosittain vuotuinen nettotulos, joka nähdään suoraan tilinpäätöksestä. Tuottoarvon perustana on siis sarja tällaisia vuotuisia nettotuloksia, joiden odotetaan toteutuvan tulevaisuudessa.

Vuotuisten nettotulosten odotettu sarja sisältää kaikki arvoon vaikuttavat tekijät. Nettotuloksen korkeus perustuu yrityksen kannattavuuteen. Jos yritys ei kannata ja sen odotettu nettotulos on jatkuvasti nolla, ei se tuota rahavirtaa omistajilleen ja sen arvo on nolla.

Nettotuloksen odotettu kehitys taas perustuu kasvuodotuksiin. Jos yrityksen ei odoteta kasvavan, sen nettotuloksen arvioidaan pysyvän samansuuruisena vuodesta toiseen. Nettotulosten sarja perustuu odotuksiin ja on siten ennuste, johon liittyy epävarmuutta. Mitä enemmän epävarmuutta ennusteeseen liittyy, sitä suurempi riski arvioidaan yrityksellä olevan. Yrityksellä ei ole riskiä ollenkaan vain siinä teoreettisessa tilanteessa, että odotettu nettotulossarja toteutuu täysin varmasti.

Riskilisä

Sarja vuotuisia odotettuja nettotuloksia täytyy kuitenkin muuntaa yhdeksi luvuksi tuottoarvon laskemiseksi. Koska nettotulokset realisoituvat eri vuosina, täytyy niiden toteutumisaika ottaa laskelmissa huomioon. Tänä vuonna realisoituvalla nettotuloksella on aivan eri merkitys kuin saman suuruisella nettotuloksella, joka realisoituu kymmenen vuoden kuluttua. Tämä ajallinen ero otetaan laskelmissa huomioon aika-arvona diskonttaamalla kaikki nettotulokset nykyhetkeen. Diskonttauskorkona käytetään yleensä vaihtoehtoisen varman sijoituksen tuottoa, jolloin se tällä hetkellä voi olla esimerkiksi 3–4 %.

Samalla tavalla on selvää, että kymmenen vuoden kuluttua nettotuloksen realisoitumiseen liittyy enemmän epävarmuutta (riskiä) kuin tänä vuonna toteutuvaan nettotulokseen. Tämä ero riskisyydessä huomioidaan laskelmissa lisäämällä diskonttauskorkoon riskilisä. Riskilisän suuruus kertoo sen, millaisen epävarmuuden yrityksen toimintaan ja sitä kautta nettotulossarjan realisoitumiseen uskotaan sisältyvän. Jos yrityksen kannattavuus on pysynyt tasaisena ja sen omavaraisuus on kunnossa, voi riskilisä olla suhteellisen pieni. Sen arvo saattaa esimerkiksi vaihdella välillä 4–8 %, jolloin riskilisätty diskonttauskorko on 7–12 %.

Tuottoarvon arviointi

Koska tuottoarvo perustuu odotuksiin, sisältyy siihen usein subjektiivisuutta. Yritysjohto saattaa luoda odotuksia ennusteella, joka on subjektiivinen ja epärealistinen. Pk-yrityksessä odotusten arvioimiseksi kannattaa kehittää järjestelmä, joka on mahdollisimman objektiivinen ja vaikeasti manipuloitavissa. Jos tuottoarvon ja sen tekijöiden arviointi perustuu toteutuneisiin tilinpäätöstietoihin ja tarkasti määriteltyihin laskentasääntöihin, saadaan pk-yrityksen johtamiselle ja valvonnalle yksinkertainen ja objektiivinen pohja.

Mekanistinen ja hyväksi todettu tapa on arvioida tuottoarvo ja sen tekijät neljän viimeisen tilinpäätöksen avulla. Nämä neljä tilinpäätöstä kuvaavat sopivalla tavalla yrityksen mennyttä kehitystä, mutta antavat käsityksen myös sen tulevaisuuden näkymistä. Yrityksen on tehtävä kuitenkin päätös siitä, millä painotuksella nämä vuodet vaikuttavat tulevaisuuden odotuksiin. Jos viimeiselle vuodelle annetaan ratkaiseva paino, perustuvat odotukset vahvasti viimeisen vuoden tilanteeseen ja muuttuvat nopeasti sen mukana. Jos kaikille neljälle vuodelle annetaan tasainen paino, muuttuvat odotukset hitaasti ja seuraavan vuoden tulos muuttaa ennusteita vain yhden neljäsosan painolla.

Sopivaksi on osoittautunut sellainen painotus, että viimeiselle vuodelle annetaan suunnilleen paino 50 %, ja kolmelle edelliselle vuodelle tasaisesti aleneva paino siten, että niiden yhteinen paino on 50 %. Painotuksen avulla lasketaan neljän viime vuoden tilinpäätöksistä nettotulosprosentin painotettu keskiarvo, jolloin saadaan menneisyyteen perustuva ennuste tulevasta kannattavuudesta. Tämä keskiarvo riippuu vain menneisyydestä, jolloin nettotulosta on näytettävä, jotta sen syntymiseen myös tulevaisuudessa voidaan uskoa (näyttöperiaate).

Kun näin laskettu painotettu nettotulosprosentti kerrotaan samalla tavalla lasketun liikevaihdon painotetulla keskiarvolla, saadaan ennuste nettotuloksen absoluuttisesta suuruudesta. Seuraavaksi on arvioitava yrityksen odotettu kasvu, joka voidaan laskea yksinkertaisesti laskemalla liikevaihdon neljän vuoden aikasarjasta kahden ensimmäisen vuoden ja kahden viimeisen vuoden keskiarvo. Sen jälkeen lasketaan vuotuinen kasvuprosentti, jolla ensimmäisestä keskiarvosta päästään toiseen keskiarvoon kahden vuoden aikana. Tätä vuotuista kasvuprosenttia käytetään sitten nettotuloksen kehityssarjan ennakoinnissa.

Riskimittari

Tuottoarvon kolmas tekijä, riski, voidaan arvioida esimerkiksi erikseen laskettavan riskimittarin avulla. Riskimittarissa otetaan huomioon yrityksen kannattavuus, vakavaraisuus ja toiminnan tasaisuus. Suomen Asiakastieto Oy käyttää ja markkinoi riskimittaria, jota voidaan suoraan käyttää riskilisän arvioimisessa. Riski voidaan myös arvioida laskemalla neljän vuoden tilinpäätöksistä nettotulosprosentin hajonta ja arvioida sen perusteella laskelmissa tarvittava riskilisä.

Lopuksi on päätettävä sen ajanjakson pituudesta, jolle tuottoarvo lasketaan. Hyväksi pituudeksi on kokeiluissa todettu 10 vuotta ilman jäännösarvoa. Se ei ole liian lyhyt tai liian pitkä ajanjakso. Sille ajanjaksolle lasketut esimerkinomaiset tuottoarvot ovat julkisesti noteeratuissa yrityksissä olleet suunnilleen samalla tasolla kuin markkina-arvo. Tämän jälkeen tuottoarvo voidaan helposti laskea antamalla painotetun nettotulostason kasvaa arvioidulla kasvuprosentilla kymmenen vuoden ajan ja diskonttaamalla tämä nettotulossarja riskilisätyllä diskonttauskorolla nykyhetkeen.

Tuottoarvon käyttö

Tuottoarvon kaava on helppo ohjelmoida ja liittää tilinpäätösanalyysiin. Se antaa merkittävää lisätietoa tavanomaisen vuotuisen kasvun, kannattavuuden, maksuvalmiuden ja vakavaraisuuden raportoimiseen. Se osoittaa selkeästi, miten yritysjohto on kyennyt tuottamaan arvoa sen omistajille ja mitkä tekijät tähän arvoon vaikuttavat.

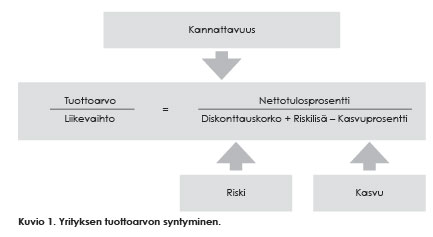

Kuvio 1 osoittaa, millä tavalla nämä tekijät synnyttävät tuottoarvoa yksinkertaistetussa tilanteessa, missä ajanjakson pituudeksi on oletettu ääretön. Tuottoarvo on herkkä kasvulle, joten arvoon perustuvaan johtamiseen kuuluu olennaisesti strategiat, jotka luovat kasvua. Kasvun täytyy kuitenkin tapahtua kannattavasti, sillä ilman kannattavuutta ei synny arvoakaan.

Tuottoarvo muuntaa strategian rahaksi. Sen kaavan avulla voidaan esimerkiksi välittömästi nähdä, paljonko kasvun nopeuttaminen tai riskin pienentäminen vaikuttaa rahassa mitattuun tuottoarvoon. Taulukossa 1 on esitetty esimerkki, jossa tuottoarvo ja sen tekijät on edellä kuvatulla tavalla laskettu Nokian vuosien 1998–2002 tilinpäätöksistä. Tuottoarvon tekijät ovat erinomaiset vuodelle 2001. Sen jälkeen Nokian kasvu kuitenkin romahtaa ja painotettu kasvuennuste putoaa vuonna 2002 noin 36 %:sta 10 %:iin. Samalla Nokian tuottoarvosta putoaa pois 75 %.

| Kasvu-%: | Nettotulos-%: | Diskonttauskorko-%: | Tuottoarvo: | Pörssiarvo: | |

| 2001 | 36,39 | 9,83 | 6,75 | 166930,47 | 137163 |

| 2001 | 10,48 | 10,49 | 6,75 | 40619,26 | 72537 |

| Muutos: | -25,91 | 0,65 | 0,00 | -126311,21 | -64626 |

| Muutos-%: | -75,67 | -47,12 |

Taulukossa on esitetty myös Nokian markkina-arvo kummankin vuoden viimeisenä päivänä. Tuottoarvon ja markkina-arvon vertailu osoittaa, että tuottoarvo laskee huomattavasti enemmän kuin markkina-arvo. Tämä perustuu siihen, että tuottoarvo lasketaan toteutuneiden ja kiistattomasti havaittujen tilinpäätöstietojen avulla. Sen sijaan markkina-arvossa otetaan huomioon myös yritysjohdon esittämät kasvuennusteet. Tässä tapauksessa yritysjohto ei uskonut 10 %:n kasvua pysyväksi, vaan ennakoi tiedotteissaan Nokialle pitkällä tähtäyksellä noin 20 %:n vuotuista kasvua, joka selittää eron arvojen välillä.

Nettotulos, sen muutos (arvonlisä) ja sen osatekijät sisältävät tärkeää ja kiteytettyä informaatiota sekä yrityksen johdolle että sen omistajille toiminnan johtamista ja valvontaa varten. Pk-yrityksessä tuottoarvon laskenta voidaan tehdä mekaanisesti tilinpäätöstietojen perusteella ja liittää se raportointiin.

Tuottoarvoa ja sen muutoksia on mahdollista mitata ja raportoida myös vuotta lyhyemmällä ajanjaksolla sisällyttämällä se välitilinpäätöksiä koskeviin raportteihin. Toivottavaa on, että tuottoarvon laskenta, raportointi ja hyväksikäyttö yleistyy myös suomalaisissa pk-yrityksissä. Se on hyvä apuväline johtamiseen ja valvontaan.

* Artikkeli perustuu kirjoittajan Taloushallintoliiton kesäpäivillä Vaasassa 13.6.2006 pitämään esitelmään.