Uusi laki mylläsi taksialan

Markkinoiden vapautumisesta huolimatta taksiliikenteen harjoittaminen edellyttää, että yrityksellä on taksiliikennelupa ja että kuljettajalla on taksinkuljettajan ajolupa ja taksiliikenteeseen käytettävä ajoneuvo on merkitty luvanvaraiseen käyttöön. Kuljettajan ajoluvan myöntää poliisi ja liikennelupa-asioissa toimivalta siirtyi 1.7. 2018 alkaen ELY-keskuksista Trafille. Taksipalveluita tarjoaa aina yritys ja yritystoimintaa voi harjoittaa eri yritysmuodoissa. Tyypillisimmin taksiliiketoimintaa harjoittava yritys on toiminimi tai osakeyhtiö.

Taksinkuljettajana voi toimia joko yrittäjä itse tai yrittäjälle töitä tekevä kuljettaja, niin sanottu ”taksirenki”. Kuljettajan palkkaus voi olla kiinteä kuukausipalkka, mutta tyypillisimmin takseilla se on ajotuloihin perustuva prosenttipalkka. AKT:n taksiliikennettä koskevassa työehtosopimuksessa on kirjattu palkanmääräytymisen perusteet, tämä sopimus ei ole yleissitova. Järjestäytymättömien taksityönantajien tulee noudattaa vähintään pakottavia lakeja, joita ovat muun muassa työsopimus- ja työaikalainsäädäntö. Työnantajan ja työntekijän on suositeltavaa aina tehdä kirjallinen työsopimus, jossa sovitaan muun muassa palkan määrästä ja maksuperusteista. Työnantaja ja kuljettaja sopivat aina keskenään pitkistä kyydeistä kuljettajalle mahdollisesti aiheutuvien ruoka- ja majoituskulujen korvaamisesta perustuen kulloinkin voimassaolevaan verohallituksen päätökseen.

Autonpesu ja huolto vähennyksiin

Taksiautoilija on yrittäjänä verovelvollinen toiminnastaan ja saamistaan tuloista. Ajotulot on ilmoitettava verottajalle riippumatta siitä, onko ajo tapahtunut ulkopuolisen toimijan välityksellä vai ei. Ajotulot tulee jakaa verottajan ohjeistuksen mukaisesti käteisajotuloihin, luottoajotuloihin ja muihin tuloihin. Lisäksi taksiyrittäjän tulee pitää kirjaa verovuoden alusta yhteenlasketuista ajokilometreistä jaettuna ammattiajoihin, tuloa tuottamattomiin ajotuloihin, yksityisajoihin ja muihin ajoihin.

Pahimmassa tapauksessa ajotulojen ilmoittamatta jättäminen voi olla rikos.

Kirjanpitäjän on hyvä muistuttaa ja kysyä yrittäjältä ajoista sekä ajoraporteista, jotta kirjanpito ja verotus menee oikein ja oikean määräisenä. Taksialan uudistuksien myötä taksiyrittäjillä voi olla entistä useampi laite, joihin ajoja välitetään sekä ajotuloja seurataan. Mittarin käyttäminen ei ole pakollista, mutta kaikkien ajotulojen ilmoittaminen kirjanpitoon ja verotukseen on pakollista. Oikein, oikeanmääräisenä ja ajallaan ilmoitetut tulot ovat myös kirjanpitäjän oikeusturvan kannalta merkittävä asia. Kirjanpitäjä ei vapaudu rikosvastuusta kirjatessaan tietoisesti väärin esimerkiksi ajotuloja kirjanpitoon, vaikka yrittäjä olisi antanut kirjanpitäjälle ohjeet kirjauksista. Ajotulojen suuruuden arviointiin ei ole yksiselitteisiä malleja, mutta verohallinnolla on käytössä erilaisia vertailutietoja, joita yhdistelemällä he saavat kattavasti tietoa alan toimijoista. Virheellisesti kirjatuista ajotuloista voi aiheutua jälkikäteen selvittelyä, veronkorotuksia ja viivästyskorkoja. Pahimmassa tapauksessa tulojen ilmoittamatta jättäminen voi olla rikos. Yrityksen ja elinkeinonharjoittajan on aina tarjottava asiakkaalle kuitti, asiakas voi myös aina pyytää kuittia.

Taksiyrittäjä voi vähentää verotuksessa ne toiminnasta aiheutuneet kulut, jotka kohdistuvat suoraan elinkeinotoiminnan tuloon. Tällaisia ovat esimerkiksi auton polttoainekulut sekä auton korjaukseen ja pesuun liittyvät kulut.

Ajoneuvosta tehtävä poisto

Taksiliiketoimintaan käytetystä ajoneuvosta voi tehdä verotuksessa poiston, jos ajoneuvo kuuluu yrityksen varallisuuteen. Ajoneuvo kuuluu yrityksen varallisuuteen, jos ajoneuvolla vuosittain ajetuista kilometreistä yli puolet on elinkeinotoiminnan ajoa. Jos ajoneuvo ei kuulu yritystoiminnan varallisuuteen, saa lisävähennyksen tehdä yritystoimintaa kohdistuvien kilometrien perusteella.

EVL 33 § 3 momentin mukaan ammattiautosta voidaan tehdä hankintavuonna enintään 25 prosentin poisto, kahtena seuraavana vuonna enintään 20 prosentin poistot ja tämän jälkeen enintään 15 prosentin poistot. Poisto lasketaan aina alkuperäisestä hankintamenosta, eli kyseessä ei ole menojäännöspoisto. Jos tämän säännöksen mukaisesti poistettu ajoneuvo myydään, myyntihinta on tuloutettava suoraan eikä siihen sovelleta EVL 30 § epäsuoraa tuloutusmenettelyä. Taksiliikenteessä käytettäviä ajoneuvoja voidaan poistaa myös normaalein 25 prosentin menojäännöspoistoin EVL 30 § mukaisesti. Valittua poistomenetelmää on sovellettava ammattiautoon koko sen poisto-/omistusaikana. Siten poistotapaa ei voida muuttaa esimerkiksi normaaliksi menojäännöspoistoksi kahden vuoden jälkeen. Poistotapa on ajoneuvokohtainen, mutta verotuksellista estettä ei liene sille, että verovelvollisen omistaessa useampia ammattiautoja osaan sovelletaan ammattiautoja koskevaa poistonormia ja osaan normaalia menojäännöspoistomenetelmää.

Arvonlisäverotuksessa erityispiirteitä

Taksiyrittäjillä on verotuksessa erityispiirre, että he saavat henkilöautosta ja siihen liittyvistä kuluista alv-vähennyksen, vaikka autolla ajetaan yksityisajoja. Ajoraportille merkitään yksityisajot ja ne ilmoitetaan veroilmoituksella vähennyksinä. Hyvän kirjanpitotavan mukaisesti yksityisajojen osuus ajoneuvokuluista voidaan vähentää jo kirjanpidossa. Jos yrittäjällä on käytössä kuitinantolaitteella varustettu taksamittari, toimii sen tuottama raportti ajopäiväkirjana.

Jos ammattimaiseen liikenteeseen käytettyä henkilöautoa käytetään myös yksityisajoihin esimerkiksi taksiyrittäjän omat yksityistalouden ajot taksiautolla, joudutaan auton hankintahintaan sekä käyttökustannuksiin sisältyviä arvonlisäveroja jakamaan vähennyskelpoiseen ja vähennyskelvottomaan osaan (AVL 117 §). Auton hankintahintaan sisältyvästä verosta voidaan hankintahetkellä jättää vähentämättä arvioidun yksityisajon osuuden verran. Jos arvio myöhemmin osoittautuu vääräksi, tulee vähennystä oikaista vastaamaan todellista liike- ja yksityiskäyttöä.

Pelkästään vähennykseen oikeuttavaan toimintaan hankittujen henkilöautojen verot ovat vähennyskelpoisia. Tämä edellyttää, ettei autolla ajeta lainkaan muita kuin liikeajoja. Vähäinenkin liiketoimintaan liittymätön ajo yrittäjän tai työntekijöiden yksityisajo vie vähennysoikeuden kokonaan. Jos yrittäjällä tai työntekijällä on autoetu henkilöautosta, ei autoon liittyvistä kustannuksista voi tehdä lainkaan vähennyksiä. Jotta auton voitaisiin osoittaa olevan kokonaan liikekäytössä, on auton rajoitettu käyttö pystyttävä luotettavasti osoittamaan.

Taksiyrittäjän on mahdollista hakea autoveron alennusta tai autoverottomuutta.

Alennettu autovero tietyin edellytyksin

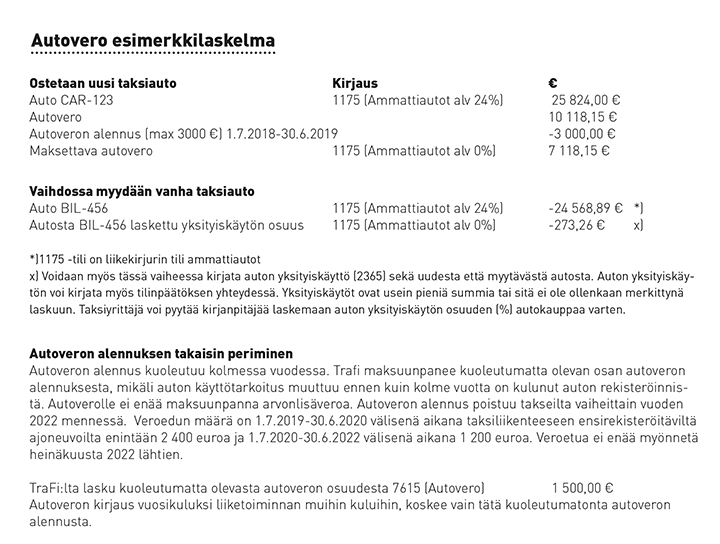

Taksiyrittäjän on mahdollista hakea autoveron alennusta tai autoverottomuutta, jos niiden edellytykset täyttyvät. Tämä takseille myönnettävä autoveron alennus poistuu vaiheittain 1.7.2022 mennessä.

Alennetun autoveron edellytyksiä ovat, että ajoneuvo merkitään käytettäväksi taksiliikenteeseen, kun se rekisteröidään ensi kertaa Suomessa, ja ajoneuvoa käytetään pääasiassa taksiliikenteeseen. Ajoneuvo voi olla kokonaan autoverosta vapaa silloin, kun ajoneuvo on esteetön tai hyväksytty koulu- tai päivähoitokuljetuksiin. Ajoneuvon on myös oltava hyväksytty kuljettajan lisäksi vähintään kuuden matkustajan kuljetukseen, joista yksi tai useampi voi olla pyörätuolissa matkustava henkilö.

Faktaa taksialan muutoksesta

- Taksikiintiöt ja taksa-asetus sekä asemapaikka-, päivystys- ja ajovelvoite poistuivat. Mainittuja velvoitteita ei jatkossa ole, vaikka taksiliikenteen harjoittamiseen oikeuttava lupa olisi myönnetty ennen 1.7.2018.

- Ennen lakimuutosta 1.7.2018 myönnetyt taksiluvat ovat laissa tarkoitettuja taksiliikennelupia

- Taksiliikennelupa oikeuttaa taksiliikenteen harjoittamiseen kaikkialla Manner-Suomessa

- Voimassaolevalla taksiliikenneluvalla ei ole pakko harjoittaa liikennettä

- Taksiliikennelupa ei ole enää ajoneuvokohtainen, vaan se muuttui yrityskohtaiseksi eli taksiliikenteeseen käytettävien ajoneuvojen lukumäärää ei yrityskohtaisesti rajoiteta.

- Riippumatta siitä, onko taksiliikennelupa myönnetty ennen vai jälkeen lakimuutoksen, taksiliikennettä saa harjoittaa henkilöauton lisäksi kuorma-autolla, pakettiautolla, kevyellä ja raskaalla nelipyörällä sekä kolmipyörällä.

- Museoajoneuvolla on oltava taksiliikennelupa henkilöliikennettä harjoitettaessa

- Ajoneuvo täytyy yhä rekisteröidä luvanvaraiseen käyttöön

- Taksiliikennettä ei saa harjoittaa linja-autolla

- Taksiyrittäjän kurssi- ja tutkintovaatimus poistuvat

- Uudet ja uusittavat taksiliikenneluvat myönnetään 1.7.2018 alkaen 10 vuodeksi.