Uusi tiedonantovelvollisuus digitaalisen alustan kautta välitetyistä palveluista ja myynneistä

Tiedonantovelvollisuus laajenee

Uusi tiedonantovelvollisuus korvaa aiemman alustatalouden tiedonantovelvollisuuden eli niin sanotun välitettyjen palvelujen vuosi-ilmoituksen. Samalla tiedonantovelvollisuus laajenee. Aiempi vuosi-ilmoitus on koskenut vain sellaista toimintaa, jossa on välitetty kuljetuspalveluja tai huoneiston tai kiinteistön vuokraamista. Uusi tiedonantovelvollisuus sen sijaan koskee digitaalisen alustan kautta vastiketta vastaan tapahtuvaa asuin- ja liikehuoneistojen, pysäköintipaikkojen sekä kiinteän omaisuuden antamista vuokralle, henkilökohtaisten palveluiden ja tavaroiden myyntiä sekä liikennevälineen antamista vuokralle.

Muutokset perustuvat EU:n hallinnollisen yhteistyön direktiivin muutokseen (DAC7), joka on voimaanpantu kaikkien EU-maiden lainsäädäntöön. Verohallinto on antanut uudesta tiedonantovelvollisuudesta syventävän ohjeen Raportoivan alustaoperaattorin tiedonantovelvollisuus (DAC7) – vero.fi

Mitä tietoja alustaoperaattorin uusi tiedonantovelvollisuus koskee?

Suomeen raportoivan alustaoperaattorin on ilmoitettava tiedot olennaisista toimista, joita alustalle rekisteröityneet myyjät ovat tehneet alustan kautta. Olennainen toimi on laissa ja DAC7-direktivissä käytetty käsite, joka tarkoittaa alla määriteltyjä lain soveltamisalaan kuuluvia toimia.

Kyseessä on soveltamisalaan kuuluva toimi ainoastaan silloin, kun se on suoritettu vastiketta vastaan. Vastike täytyy olla alustaoperaattorin tiedossa tai saatavissa kohtuullisen helposti tietoon.

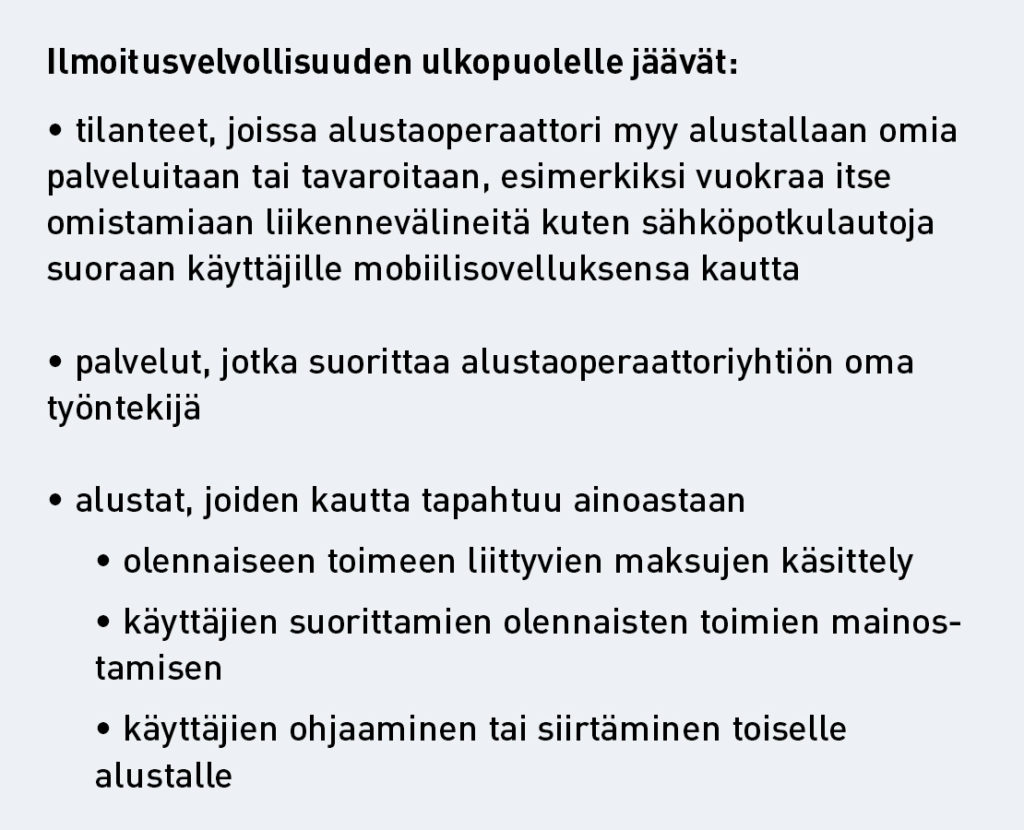

Laissa on säädetty tiettyjä poikkeuksia ilmoitusvelvollisuuteen. Esimerkiksi pienimuotoinen tavaranmyynti jää ilmoitusvelvollisuuden ulkopuolelle eli käytännössä myyjät, joilla on ollut kalenterivuoden aikana saman alustaoperaattorin kautta yhteensä alle 30 tavaramyyntiä ja vastikkeiden määrä on ollut yhteensä enintään 2 000 euroa.

Ketkä ovat tiedonantovelvollisia alustaoperaattoreita?

Tiedonantovelvollisia ovat alustaoperaattorit eli yritykset, joilla on digitaalinen alusta, ja jotka tekevät myyjien kanssa sopimuksia alustan antamisesta joko kokonaan tai osittain kyseisten myyjien saataville. Alustana pidetään ohjelmistoa tai sovellusta, jolla soveltamisalaan kuuluvia toimia tarjoavat alustaoperaattorista erilliset myyjät. Alustaoperaattorin omien tavaroiden tai palvelujen myyminen alustan kautta (eli alustaoperaattorin toimiessa myyjänä omalla alustallaan) ei kuulu lain soveltamisalaan. Sen sijaan tavaroiden ja palveluiden välillinen myynti kuuluu lain soveltamisalaan.

Alustaoperaattorina voi toimia esimerkiksi yritys, joka tarjoaa alustan asuntoa tai liikehuoneistoa vuokraavalle henkilölle tai yritykselle, tai taksiyritys, joka tarjoaa auton omistajalle alustan, jossa tämä voi tarjota kuljetuspalveluita autollaan. Alustan käyttötarkoitus voi olla myös esimerkiksi tavaran myynti tai auton tai veneen vuokraus.

Jos alustaoperaattorin kotipaikka on Suomessa, alustaoperaattorin pitää antaa Verohallinnolle vuosi-ilmoitus Suomessa ja muissa EU-maissa asuvista myyjistä ja palvelujen tarjoajista sekä henkilöistä ja yrityksistä, jotka tarjoavat jossakin EU-maassa sijaitsevaa kiinteää omaisuutta vuokralle alustan kautta.

Sama tiedonantovelvollisuus koskee EU:n ulkopuolista alustaoperaattoria, joka on valinnut EU:ssa rekisteröitymismaaksi Suomen eli joka raportoi välittämänsä alustapalvelut vuosittain Verohallinnolle.

Mitä tarkoittaa alusta?

Alustalla tarkoitetaan digitaalista eli sähköistä kaupankäyntialustaa, jonka kautta alustalle rekisteröityneet myyjät voivat tarjota soveltamisalaan kuuluvia toimia ostajille. Alusta on ohjelmisto, verkkosivusto tai mobiilisovellus, jonka avulla alustalle rekisteröityneet myyjät voivat olla yhteydessä alustan muihin käyttäjiin voidakseen suorittaa soveltamisalaan kuuluvan toimen suoraan tai välillisesti kyseisille käyttäjille. Alustan välityksellä myyjä ja ostaja voivat myös hoitaa myyntiin tai vuokraukseen liittyvät maksut, mutta ostaja voi maksaa vastikkeen myös esimerkiksi suoraan myyjälle.

Esimerkki:

Suomalaisella A Oy:llä on verkkosivusto, jonka kautta myyjät voivat tarjota tuotteitaan myytäväksi ostajille.

Verkkosivusto täyttää alustaoperaattoreiden tiedonantovelvollisuudesta annetun lain määritelmän “ohjelmisto tai sovellus” ja siten on lain tarkoittama alusta, jos sen kautta voi toteuttaa soveltamisalaan kuuluvan toimen kuten esimerkiksi tavaran myynnin ja vahvistaa kaupan ehdot.

Ohjelmisto tai sovellus ei ole laissa tarkoitettu alusta, jos sen kautta voi hoitaa ainoastaan

- soveltamisalaan kuuluvaan toimeen liittyvien maksujen käsittelyn

- käyttäjien suorittaman soveltamisalaan kuuluvien toimien luetteloimisen tai mainostamisen

- käyttäjien ohjaamisen tai siirtämisen alustalle.

Esimerkki:

Suomalaisella A Oy:llä verkkosivusto, jossa myyjät voivat mainostaa tuotteitaan. Verkkosivuston kautta ei voi ostaa tavaroita vaan verkkosivuston kautta voi ainoastaan siirtyä myyjän omille verkkosivuille.

Tämänkaltainen verkkosivusto ei ole alustaoperaattoreiden tiedonantovelvollisuudesta annetun lain mukainen alusta, koska verkkosivusto ainoastaan siirtää käyttäjän eteenpäin myyjän verkkosivustolle.

Esimerkki välillisestä myynnistä:

Yhtiö A Oy:llä on alusta, jossa itsenäisinä yrittäjinä toimivat myyjät tarjoavat asiantuntijapalveluitaan. Ostaja voi varata alustan kautta ajan ja ostaa tietyn asiantuntijapalvelun alustalla näkyvällä hinnalla. Ostaja tekee sopimuksen asiantuntijapalvelun ostamisesta Yhtiö A Oy:n kanssa. Yhtiö A Oy toteuttaa ostotoimeksiannon välittämällä ja ostamalla palvelun ostajan valitsemalta asiantuntijalta.

Kyse on välillisestä myynnistä. Tämänkaltainen alusta on alustaoperaattoreiden tiedonantovelvollisuudesta annetun lain mukainen alusta.

Mitä velvoitteita alustaoperaattorilla on?

Digitaalisen alustatalouden toimijoiden tiedonantovelvollisuudesta verotuksen alalla annetussa laissa tarkoitetun Suomeen raportoivan alustaoperaattorin on annettava Verohallinnolle laissa tarkoitetut tiedot soveltamisalaan kuuluvista toimista tai tieto siitä, että ilmoitettavia toimia ei ole ollut. Suomeen raportoivan alustaoperaattorin on noudatettava mainitussa laissa säädettyjä huolellisuus-, rekisteröinti- ja muita velvoitteita.

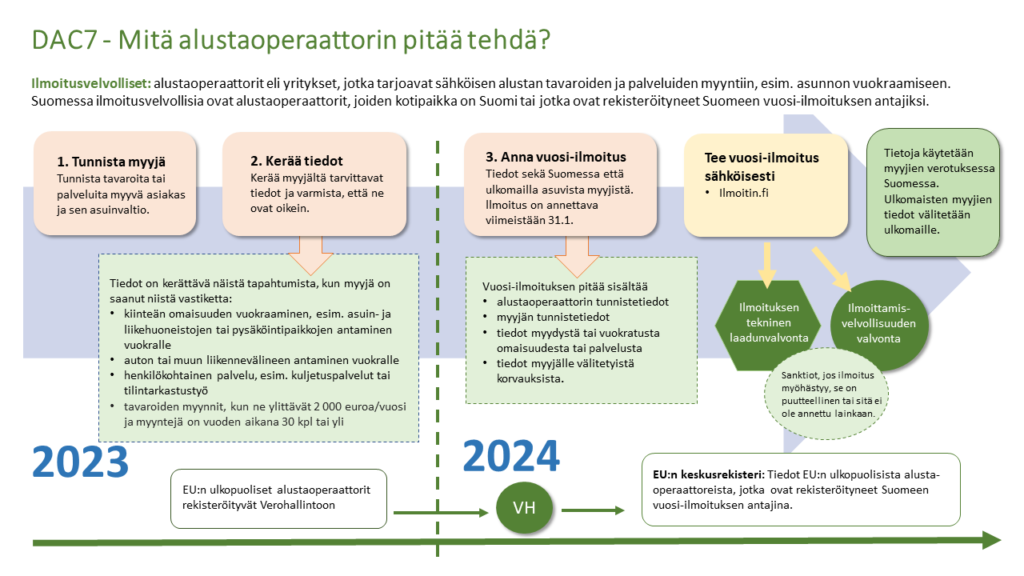

Uudet velvoitteet tarkoittavat käytännössä sitä, että alustaoperaattorin tulee ensinnäkin tehdä myyjän kanssa sopimus siitä, että alusta on myyjän saatavilla. Alustaoperaattorin tulee tunnistaa asiakkaansa eli sen ylläpitämän alustan kautta tavaroita tai palveluita myyvät tai kiinteää omaisuutta tai liikennevälineitä vuokralle tarjoavat myyjät ja myyjien asuinvaltio. Alustaoperaattoreiden tulee kerätä laissa edellytetyt tiedot myyjistä ja niistä soveltamisalaan kuuluvista toimista, joita myyjät ovat suorittaneet alustaoperaattoreiden ylläpitämien alustojen kautta. Alustaoperaattoreiden on myös varmistettava, että tiedot ovat oikein. Kerätyt tiedot yhdessä muiden laissa määriteltyjen tietojen kanssa on ilmoitettava Verohallinnolle viimeistään raportointikautta seuraavan vuoden tammikuun loppuun mennessä.

Tietojen ilmoittamisaika ja -tapa

Raportoivan alustaoperaattorin vuosi-ilmoitus pitää antaa ensimmäisen kerran vuodelta 2023 tammikuun 2024 loppuun mennessä, ja sen jälkeen vastaavasti vuosittain tammikuun loppuun mennessä edelliseltä kalenterivuodelta. Ilmoitus annetaan Ilmoitin.fi:n välityksellä .xml-muodossa (Raportoivan alustaoperaattorin vuosi-ilmoitus, tekninen soveltamisohje).

Ilmoituksen tuottaminen vaatii päivityksiä tai muutostöitä alustaoperaattorin ohjelmistoon. Muutokseen kannattaa varautua hyvissä ajoin.

Jos alustaoperaattori ilmoittaa tiedot myöhässä tai ei anna ilmoitusta ollenkaan, seurauksena voi olla verotusmenettelystä annetun lain 22a §:n mukainen sivullisen tiedonantovelvollisuutta koskeva laiminlyöntimaksu.

Muutos lisää kansainvälistä tietojenvaihtoa

Verohallinto saa jatkossa myös tietoja, joita alustaoperaattorit ilmoittavat muiden EU-maiden verohallinnoille. Suomen Verohallinto saa tiedon siitä, mitä tuloja Suomessa asuvat henkilöt ja yritykset saavat ulkomaisten alustojen kautta.

Vastaavasti Verohallinto lähettää muihin EU-maihin tietoja, jotka Verohallinto on saanut niiltä alustaoperaattoreilta, jotka antavat vuosi-ilmoituksen Suomeen. Ulkomaisia tulonsaajia koskevat tiedot lähetetään tulonsaajan asuinmaahan. Jos alustan kautta on annettu vuokralle kiinteistö tai muuta kiinteää omaisuutta, tiedot välitetään myös omaisuuden sijaintivaltioon.

Tietojenvaihto laajenee myöhemmin myös muiden kuin EU-maiden välille.

Miksi tietoja kerätään?

Yhtenäisellä tiedonantovelvollisuudella halutaan varmistaa reilu pelikenttä EU:ssa toimiville alustaoperaattoreille ja myyjille. Suomessa ilmoitettuja ja kansainvälisen tietojenvaihdon kautta saatuja tietoja käytetään verotuksessa.

Tulonsaajilla on kuitenkin edelleen itsellään velvollisuusilmoittaa kaikki tulot verotusta varten; myös ulkomailta saamansa tulot ja niihin kohdistuvat kulut.