Muutto ulkomaille – työt Suomeen jatkuvat

Asiantuntijapalveluita voidaan tuottaa ja tarjota suomalaisille asiakkaille verkon yli toisesta valtiosta. Tämä on mahdollista ja toimii täysin sujuvasti, kunhan vastuut, velvoitteet, sopimukset ynnä muut sellaiset asiat ovat tiedossa ja hoidettu oikein. Työtä voidaan tehdä monella tapaa, esimerkiksi

- työntekijä jatkaa työskentelyään suomalaisen työnantajan palveluksessa,

- työntekijä perustaa oman yrityksen, jonka kautta myy työpanostaan entiselle työnantajalleen tai

- työnantaja perustaa työntekijän asuinvaltioon yhtiön, jonka palveluksessa työntekijä tekee työtään.

Tässä kaksiosaisessa artikkelissa käsitellään näitä kolmea eri vaihtoehtoa ja niissä huomioon otettavia seikkoja Suomen verotuksen kannalta. Ensimmäisessä osassa käydään läpi tilannetta, missä ulkomailla asuva työntekijä jatkaa työtä suomalaisen työnantajan palveluksessa (kohta 1). Seuraavassa Tilisanomien numerossa jatketaan pohdintaa edellä mainittujen kahden viimeisen tilanteen osalta. (kohdat 2 ja 3).

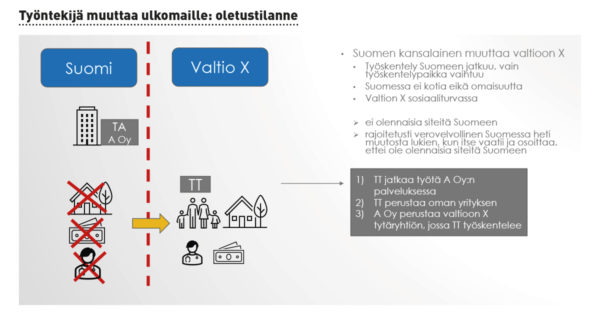

Pohdintojen oletuksena on, että A Oy:n työtä suorittava henkilö muuttaa Suomesta toiseen EU-valtioon, valtioon X, eikä hän ole enää Suomessa yleisesti verovelvollinen. Työntekijän työ ei sinänsä muutu, vaan hän tekee samanlaista asiantuntijatyötä suomalaisille loppuasiakkaille ulkomailta käsin kuin teki Suomessa asuessaan.

Aina, kun liiketoimintaa harjoitetaan kahdessa eri valtiossa, on myös kaksi valtiota, jotka kummatkin ovat kiinnostuneet verotettavasta tulosta. Valtioilla on omat kansalliset lainsäädäntönsä, jonka perusteella verot, maksut ja velvoitteet määräytyvät. Suomella on usean valtion kanssa tuloverotusta koskeva verosopimus, jonka perusteella määräytyy, miten verotusoikeus samasta tulosta ja varallisuudesta näiden valtioiden välillä jaetaan. Verosopimus voi rajoittaa kansallista verotusta, mutta ei kiristää sitä.

Luonnollinen henkilö on Suomessa yleisesti verovelvollinen, jos hän

- asuu Suomessa

- hänellä on Suomessa varsinainen asunto ja koti tai

- hän jatkuvasti oleskelee Suomessa yli kuuden kuukauden ajan.

Yleisesti verovelvollista verotetaan Suomessa kaikista hänen tuloistaan riippumatta siitä, mistä valtiosta tulo on saatu.

Rajoitetusti verovelvollisia ovat he, jotka eivät täytä yleisesti verovelvollisen kriteerejä. Rajoitetusti verovelvollisen palkkatulot ovat Suomessa verotettavaa tuloa, jos työ tehdään yksinomaan tai pääasiallisesti Suomessa (TVL 10 §). Verosopimus voi rajoittaa Suomen verotusoikeutta.

Suomen kansalainen on Suomessa asuva eli yleisesti verovelvollinen muuttovuotena ja kolmena sitä seuraavana vuonna. Tänä aikana hän on velvollinen ilmoittamaan kaikki tulonsa Suomeen, vaikkei hänellä olisi täällä enää varsinaista asuntoa ja kotia, eikä hän oleskele Suomessa jatkuvasti yli kuuden kuukauden aikaa, ellei hän itse osoita, että hänellä ei ole olennaisia siteitä Suomeen. Olennaisia siteitä ovat muun muassa omistusasunto, Suomen sosiaaliturvan piiriin kuuluminen, perhesuhteet ja yrityssiteet. Olennaisten siteiden arviointi tehdään tapauskohtaisesti (esimerkiksi KHO 2021:172).

Jos samasta tulosta verotetaan sekä työnteko- että asuinvaltiossa, henkilö voi hakea kaksinkertaisen verotuksen poistamista. Kaksinkertainen verotus poistetaan verosopimuksen mukaan tai, jos valtioiden välillä ei ole verosopimusta, sisäisen lainsäädännön mukaisesti.

Ulkomailla työskentelyyn liittyy myös sosiaaliturva: minkä maan sosiaaliturvan piirin henkilö kuuluu? EU/ETA-maissa, Sveitsissä ja Britanniassa on käytössä A1-todistus. A1-todistus osoittaa, minkä maan sosiaaliturvalainsäädäntöä henkilöön sovelletaan. Australian, Chilen, Etelä-Korean, Intian, Israelin, Japanin, Kiinan, Kanadan, Quebecin ja USA:n kanssa Suomi on sopinut kahdenväliset sosiaaliturvasopimukset, joissa määrätään sosiaaliturvasta. Mikäli työnteko tapahtuu maassa, jonka kanssa ei ole sopimusta sosiaaliturvasta, sosiaalivakuutusmaksuja voi joutua maksamaan tuplana tai ei ollenkaan riippuen valtioiden kansallisesta lainsäädännöstä.

Koska lainsäädäntö ja verotuskäytäntö on erilainen eri valtioissa, on syytä selvittää etukäteen, mitä velvoitteita voi aiheutua ulkomailla työskentelystä niin työntekijälle kuin työnantajalle. Verotuksen ja sosiaaliturvan lisäksi on huomioitava muun muassa tietoturvaa koskevat kysymykset ja työskentelyvaltion muu sisäinen lainsäädäntö, kuten työlainsäädäntö ja mahdolliset muut verot ja maksut. Monista muistakin asioista tulee ottaa selvää ja sopia, kuten

- mahdolliset tarpeelliset matka-, tapaturma- ja sairaskuluvakuutukset ja muut pakolliset sekä vapaaehtoiset vakuutustarpeet

- terveydenhuoltosopimus tai vastaava työterveyshuoltoa varten

- vastuu- ja oikeusturvavakuutuksen tarve ja sen laajuus

- tietoturvallisen työskentelyn mahdollistaminen

Työntekijä muuttaa pois Suomesta, työsuhde säilyy suomalaiseen yhtiöön A Oy (ks. kuva)

A Oy:llä ei ole kyseisessä valtiossa toimipistettä. Työntekijä tekee työtä kotoaan etänä.

A Oy:llä ei ole kyseisessä valtiossa toimipistettä. Työntekijä tekee työtä kotoaan etänä.

Työnantajalla on oikeus päättää työntekopaikasta ja -ajasta, ja etätyöhön ei ole pakko suostua. Etätyöstä ja sen ehdoista (työaika, työvälineet, mahdolliset matkakustannusten korvaukset, terveyshuolto, vakuutukset, muut korvaukset) on ehdottomasti tarpeen sopia kirjallisesti. Työskentelyvaltion säännökset muun muassa työhön liittyvistä korvauksista ja henkilökuntaeduista tulee tarkistaa erikseen. Työsopimukseen kannattaa tehdä lisäys tai laatia uusi työsopimus, jossa käydään läpi ulkomailla tehtävään työhön liittyviä asioita, kuten:

- palkka: Tuleeko palkkaan muutoksia ulkomaille muuton johdosta?

- asunto: Tuleeko työntekijälle asuntoetu? Kenen vastuulla on asunnon hankinta?

- muuttokustannusten korvaukset ulkomaille

- matkakustannukset Suomeen

- työvälineet

- työvälineiden ja työskentelyn tietoturva: Kenen vastuulla on järjestää tietoturvallinen työympäristö?työvälineet (muutkin kuin tietokone): Järjestääkö työnantaja muita laitteita tai huonekaluja?

Verotuksen näkökulmasta työskentely ulkomailla olevasta kotitoimistosta ei ole etätyötä, vaikka työ tehtäisiin suomalaisen työnantajan palveluksessa suomalaisille loppuasiakkaille. Työ tehdään fyysisesti toisessa valtiossa, joten palkka verotetaan ulkomaan työskentelyä koskevien säännösten mukaisesti. Verolainsäädännössä ei ole etätyötä koskevia omia erityissäännöksiä, mutta nykyisiä kotimaan- ja ulkomaanpalkkaa koskevia säännöksiä voi soveltaa hyvin myös kotoa käsin tapahtuvaan työskentelyyn.

A Oy:n verotuksen ja velvoitteiden kannalta etukäteisselvitys kiinteän toimipaikan muodostumisesta on tarpeen. Kiinteä toimipaikka ei ole juridisesti erillinen oikeushenkilö. Pääliike ja kiinteä toimipaikka ovat saman oikeushenkilön eri yksiköitä. Verotuksessa kiinteää toimipaikkaa käsitellään sijaintivaltiossa kuin itsenäistä yritystä. Sen tuloverotuksellinen määritelmä löytyy verosopimuksesta, mutta jos kyseessä on valtio, jonka kanssa Suomella ei ole verosopimusta, verotuskäytäntö riippuu kyseisen valtion sisäisestä lainsäädännöstä. Käytäntö voi olla varsin kirjavaa.

Verosopimuksen mukaan kiinteällä toimipaikalla tarkoitetaan kiinteää liikepaikkaa, josta yrityksen toimintaa kokonaan tai osaksi harjoitetaan. Sellainen voi olla esimerkiksi kotitoimisto. Asian arviointiin vaikuttaa myös muun muassa työntekijä asema ja tehtävänkuva, eli kuinka merkityksellistä työntekijän työ on yrityksen liiketoiminnassa, minkälaisessa asemassa työntekijä on yrityksessä ja minkälaiset ovat työntekijän oikeudet sekä velvollisuudet. Verosopimuksia voidaan eri valtioissa tulkita eri tavalla. Meillä Suomessa on julkaistua oikeuskäytäntöä kiinteän toimipaikan muodostumisesta, mutta niissä on kysymys vain Suomen verotuksesta ja Suomen tulkinnasta (esimerkiksi KHO 2021:171). Sijaintivaltiossa verosopimusta voidaan tulkita toisin, joten varman vastauksen kiinteän toimipaikan muodostumisesta saa selvittämällä verotuskäytäntöä kyseisestä valtiosta.

Kiinteä toimipaikka tuloverotuksessa ja arvonlisäverotuksessa ovat eri käsitteitä ja niiden muodostuminen arvioidaan erikseen. Arvonlisäverotuksen kiinteä toimipaikka määritellään Neuvoston täytäntöönpanoasetuksen 11 artiklassa. Artiklan mukaan kiinteä toimipaikka on mikä tahansa toimipaikka, jolla on riittävä pysyvyysaste sekä henkilöstöresurssien ja teknisten resurssien osalta soveltuva rakenne, jonka avulla se pystyy vastaanottamaan ja käyttämään sen omia tarpeita varten suoritettavia palveluja ja jonka avulla se pystyy suorittamaan tarjoamansa palvelut. Arvonlisäverotuksen kiinteän toimipaikan syntyminen on syytä selvittää erikseen kyseisestä työntekovaltiosta.

a) A Oy:lle muodostuu kiinteä toimipaikka valtioon X

Yritysverotus

A Oy on verovelvollinen kaikista tuloistaan Suomeen ja kiinteän toimipaikan tulosta valtioon X. Suomeen annettavassa veroilmoituksessa (kuten myös kirjanpidossa) on mukana myös kiinteän toimipaikan tulot ja kulut.

A Oy:lle tulee kiinteän toimipaikan sijaintivaltioon sen sisäisen lainsäädännön mukaiset ilmoitus- ja muut viranomaisvelvollisuudet. Kiinteän toimipaikan tulosta annetaan veroilmoitus ja maksetaan verot valtion X lain mukaisesti.

Koska sama tulo on veronalaisena tulona sekä kiinteän toimipaikan valtiossa X että Suomessa, A Oy:n kaksinkertainen verotus poistetaan A Oy:n asuinvaltiossa Suomessa, verosopimuksen mukaisesti joko hyvitys- tai vapautusmenetelmällä. Jos valtion X ja Suomen välillä ei ole verosopimusta, kaksinkertainen verotus poistetaan Suomessa menetelmälaissa määrätyllä tavalla (Laki kansainvälisen kaksinkertaisen verotuksen poistamisesta).

Arvonlisäverotuksessa kiinteän toimipaikan muodostuminen tarkoittaa, että A Oy:n kiinteän toimipaikan tulee rekisteröityä alv-velvolliseksi valtiossa X. Siltä osin, kun toiminta aiheuttaa valtiossa X velvoitteita, kiinteä toimipaikka on niistä sinne arvonlisäverovelvollinen. Kiinteällä toimipaikalla on tällöin oma arvonlisäverotunnisteensa.

Kun A Oy laskuttaa työntekijän työstä suomalaista asiakastaan, kyse on A Oy:n kotimaan myynnistä, vaikka työ on tehty valtiossa X. Kiinteän toimipaikan ja A Oy:n väliset palvelujen suoritukset eivät ole arvonlisäverolaissa tarkoitettua myyntiä, vaan näiden väliset suoritukset ovat yhden oikeushenkilön sisäisiä tapahtumia.

Valtiossa X voi olla kansallisessa lainsäädännössään myös muita velvoitteita, veroja ja maksuja, jotka liittyvät kiinteän toimipaikan toimintaan. Koska lainsäädäntö sekä sopimusten että direktiivien tulkinnat vaihtelevat, etukäteisselvitykset kyseisestä valtiosta on tehtävä huolella, jotta vältytään ikäviltä jälkiseuraamuksilta.

Ennakkoperintä ja työnantajavelvoitteet

Kiinteä toimipaikka aiheuttaa palkan verotusoikeuden työskentelyvaltioon. Koska tässä tapauksessa työntekijä on muuttanut pysyvästi valtioon X eikä hän ole enää Suomessa yleisesti verovelvollinen, palkka verotettaisiin muutoinkin asuinvaltiossa X.

Työntekijä on Suomessa rajoitetusti verovelvollinen ja työ tehdään valtiossa X A Oy:n kiinteässä toimipaikassa, joten henkilön palkka verotetaan valtiossa X. Ennakonpidätys ja sosiaalivakuutus maksut tilitetään valtioon X. Jos työtä tehdään Suomessa, työntekijä osoittaa kotivaltiosta hakemallaan A1-todistuksella, että hän kuuluu asuinvaltionsa sosiaaliturvan piiriin. Näin ollen Suomeen ei tilitetä näitä maksuja. Jos A Oy:llä on yhteistyökumppani valtiossa X, esimerkiksi ulkoistetun palkkahallinnon kautta, se voi hoitaa verojen ja maksujen tilityksen ja tarvittavat ilmoitukset. Työntekijän kanssa voidaan myös sopia, että hänelle maksetaan bruttopalkka ja hän itse tilittää verot ja maksut kyseisen valtion viranomaisille.

Mikäli työntekijä käy Suomessa työmatkalla työnantajan toimipisteellä tai asiakkaalla, rajoitetusti verovelvollisen matkakustannusten korvaukset ovat Suomessa verotuksen piirissä vain, jos työ on yksinomaan tai pääasiallisesti tehty Suomessa. Kustannusten korvausten verotus valtiossa X pitää selvittää erikseen.

Työnantaja yleensä antaa työntekijälle työvälineet myös ulkomaille mukaan. Työnantajalla on kiinteä toimipaikka, joten työnantajan vastuulla on internetyhteyden hankinta ja maksaminen ja mahdolliset laitteiden huollot. Kiinteä toimipaikka tuo maakohtaiset työnantajavelvoitteet, joten maasta riippuen työnantajan tulee järjestää kaikki kyseisen maan lainsäädännön mukaiset palvelut, kuten esimerkiksi työterveyshuollon.

b) A Oy:lle ei muodostu kiinteää toimipaikkaa valtioon X

Yritysverotus

A Oy on verovelvollinen kaikista tuloistaan vain Suomeen. Toimintavaltiosta saatu liikevaihto ja kulut huomioidaan ainoastaan Suomen verotuksessa. Arvonlisäverotuksessa kiinteä toimipaikka voi muodostua, vaikka tuloverotuksellinen kiinteä toimipaikka ei muodostuisikaan. Tämän takia sekä tuloverotuksen että arvonlisäverotuksen kiinteän toimipaikan muodostuminen työskentelyvaltioon onkin syytä selvittää kyseessä olevasta valtiosta erikseen.

Ennakkoperintä ja työnantajavelvoitteet

Palkan ja sosiaaliturvan osalta menettely on sama kuin edellä kerrotussa kiinteän toimipaikan tilanteessa. Velvoitteet valtioon X perustuvat siihen, että työntekijä on kokonaan muuttanut kyseessä olevaan valtioon asumaan, eikä ole enää Suomessa yleisesti verovelvollinen.

Mikäli työntekijä käy Suomessa työnantajan toimipisteellä tai asiakkaalla, rajoitetusti verovelvollisen matkakustannusten korvaukset ovat Suomessa verotuksen piirissä vain, jos työ on yksinomaan tai pääasiallisesti tehty Suomessa. Valtiolla X on omat säädökset kustannusten korvausten verotuksesta.

Kannattaa sopia siitä, kenen vastuulla on internetyhteyden hankinta ja maksaminen ja miten esimerkiksi laitteiden huollot hoidetaan. Työnantajalla ei ole velvollisuutta järjestää työterveyshuoltoa ulkomaille, joten matkavakuutus on hyvä olla. Eurooppalaisella sairaanhoitokortilla saa EU/ETA-maissa (sekä Sveitsissä, Iso-Britanniassa ja Pohjois-Irlannissa) julkisen sairaudenhoidon samaan hintaan kuin paikalliset asukkaat.

Tilisanomien seuraavassa numerossa jatketaan tästä aiheesta käsittelemällä tilanteita, missä työntekijä perustaa oman yrityksen asuinvaltioonsa tai A Oy perustaa tytäryhtiön työntekijän asuinvaltioon, joka on työntekijän työnantajana.