Aineettomat oikeudet ja arvonmääritys

Aineettomat oikeudet ovat kirjanpidon kannalta yleensä helppoja siinä tilanteessa, jossa yhtiö vastikkeellisesti hankkii toiselta osapuolelta oikeuden omaisuuserään. Kirjanpitolain 5:5a §:ssä on käsitelty vastikkeellisesti hankittuja aineettomia oikeuksia, mutta aineettomia oikeuksia on myös muita kuin edellä mainitun lain mukaiset patentit, toimiluvat, lisenssit ja tavaramerkit. Laajasti tulkittuna myös erilaiset brändit, liikearvot, tekijänoikeudet ja muut vastaavat täyttävät aineettoman oikeuden tunnusmerkit. Kaikille näille omaisuuserille on yhteistä, että niiltä puuttuu fyysisen olemassaolon muoto. Toki teknisesti omaisuuserillä on usein jokin dokumentti, joka oikeudesta kertoo. Tosiasiassa oikeuden arvo ei perustu dokumenttiin, vaan sen perusteella olevaan oikeuteen. Yhtiön hankkiessa tällaisen aineettoman omaisuuserän tällä on tarkoitus hankkia joko tuloja tulevaisuudessa tai vaihtoehtoisesti käyttää sitä hyödyksi omassa liiketoiminnassa.

Eriä, joita on tarkoitus käyttää oman liiketoiminnan apuna voisi olla esimerkiksi ohjelmistolisenssi. Tällaista lisenssiä voidaan käyttää hyödyksi esimerkiksi suunnittelussa, tai esimerkiksi kirjanpito-ohjelma voisi olla omaan käyttöön hankittu lisenssi. Toisaalta omaisuuserän hankkija tavoittelee tuottoa esimerkiksi ostamalla patentin tai vaikka toimiluvan. Toimiluvasta voisi hyvänä esimerkkinä olla vaikka rahoitusalalla toimimiseen liittyvät toimiluvat. Patenttien osalta yhtenä esimerkkinä voisi olla vaikka lääkkeiden valmistaminen. Näissä molemmissa tapauksissa yritys pyrkii hyödyntämään tätä oikeutta.

Omaisuuserän käypä arvo määritelmällisesti tarkoittaa tilannetta, jossa riippumattomat osapuolet tekevät kauppaa vapaasta tahdosta.

Toisaalta taas aineettomien omaisuuserien haltijan tavoitteena on kerryttää tuottoja näiden omaisuuserien avulla. Tällöin keskeinen kysymys on tuottojen osalta, kuinka ne kirjautuvat kirjanpitoon. Yleisesti voidaan todeta, että tulouttaminen tapahtuu luovutuksen yhteydessä. Luovutus tapahtuu joko kerralla, jos oikeus käyttää siirtyy toiselle osapuolelle ilman muita velvollisuuksia. Tästä hyvänä esimerkkinä on kaupasta haettu peli, jonka käyttöoikeus siirtyy pelin ostaneelle taholle. Pelin ostaneelle taholle ei myyjällä ole välttämättä muita velvollisuuksia. Tulouttaminen muuttuu välittömästi hankalammaksi, jos tällaisia muita velvollisuuksia on.

Kilalta ainakin kaksi lausuntoa

Kirjanpitolautakunta on antanut aineettomien oikeuksien tuloutuksen tulkintaan soveltuvia lausuntoja ainakin kaksi. Lausunnossa 1766/2005 on ollut kyse kuvapankkitoiminnan kuvien käyttöoikeuksien luovuttamisesta. Kun oikeus käyttää kuvia oli annettu 12 kuukaudeksi, niin tulot tuli jakaa näille kuukausille. Jos muuta ei pystytä toteennäyttämään, niin tuotot jaetaan tasaisesti kuukausille. Lausunnossa 1812/2008 taas käsiteltiin ohjelmiston myyntiä ja jälleen todettiin, ettei kyse ole kertalisenssin myynnistä, vaan jaksotettavasta erästä.

Aineettomien oikeuksien arvonmääritystä tarvitaan käytännössä vähintään kahdessa tilanteessa. Ensinnäkin tilanteessa, jossa toteutetaan yrityskauppa ja osana yrityskauppaa siirtyy erilaisia aineettomia omaisuuseriä. Toisena luonnollisena tilanteena, jossa aineettomien omaisuuserien arvonmääritystä tarvitaan, on mahdolliset luovuttamiseen (aineettoman erän myymiseen ulkopuoliselle tai omaisuuserien siirtämiseen konserniyhtiöstä toiseen) liittyvät tilanteet.

Arvostusmenetelmiä on erilaisia

Omaisuuserän käypä arvo määritelmällisesti tarkoittaa tilannetta, jossa riippumattomat osapuolet tekevät kauppaa vapaasta tahdosta. Kansainvälinen tilinpäätösnormisto (IFRS 13 – käypä arvo) määrittää käyvän arvon seuraavasti:

”Käypä arvo määritellään (tässä IFRS-standardissa) hinnaksi, joka saataisiin omaisuuserän myynnistä tai maksettaisiin velan siirtämisestä markkinaosapuolten välillä arvostuspäivänä toteutuvassa tavanmukaisessa liiketoimessa.” (IFRS 13.9)

Kun käypä arvo ei ole saatavilla suoraan markkinoilta, niin joudutaan turvautumaan erilaisiin arvonmääritysmenetelmiin. Kolme yleisesti käytettyä arvostusmenetelmää ovat markkinoihin perustuva lähestymistapa, hankintamenoon perustuva lähestymistapa ja tuottoihin perustuva lähestymistapa.

Hankintamenoon perustuvat arvonmääritysmallit eivät kovin hyvin sovellu aineettomien omaisuuserien markkina-arvostamiseen.

Markkinoihin perustuva lähestymistapa käsittelee arvonmäärityksen markkinoilta saatavan tietosisällön perusteella. Saatavia tietoja voivat olla esimerkiksi vertailukaupat samalla toimialalla tai erilaisilla markkinoilta saatavien kertoimien avulla. Yleensä näitä kertoimia käytetään viitteenä, ja niiden järkevyys arvonmääritysmenetelmässä tulee aina varmistaa. Markkinapohjaisessa menetelmässä kertoimia voidaan määritellä useista eri lähteistä.

Hankintamenoon perustuvat arvonmääritysmallit eivät kovin hyvin sovellu aineettomien omaisuuserien markkina-arvostamiseen. Tämä siitä syystä, että hankintamenoon perustuva arvonmääritys perustuu niin sanottuun korvaushintaan, jolla omaisuuserä on korvattavissa. Korvaushinta ei ole hyvä arvostusmalli, sillä tämä ei huomioi sitä positiivista omaisuuserän valmistamisen ylittävää arvoa, joka omaisuuserällä voisi olla.

Tuottoihin perustuvan lähestymistavan mukaan vastaiset rahamäärät (esimerkiksi rahavirrat tai tuotot ja kulut) muutetaan yhdeksi nykyhetken (toisin sanoen diskontatuksi) rahamääräksi. Tuottoihin perustuvaa lähestymistapaa käytettäessä käypä arvo kuvastaa markkinoilla tarkasteluhetkellä vallitsevia odotuksia, jotka koskevat näitä vastaisia rahavirtoja. (IFRS 13.B10). Yleisin tuottoarvoihin perustuva arvonmääritysmenetelmä on nykyarvomenetelmä. Menetelmää käytetään usein arvonmäärityksessä sellaisessa tilanteessa, jossa ei ole suoraan saatavilla markkinoilta vertailukauppoja tai muuten markkinaehtoisia arvostusmenetelmiä ei ole voitu täysimääräisesti soveltaa. Oikeaoppisen nykyarvomenetelmän laatiminen edellyttää huomattavan määrän harkintaa ja keskeiset harkintaa edellyttävät kohdat ovat seuraavat:

- tulevat rahavirrat

- rahavirtojen mahdolliset vaihtelut

- rahan aika-arvo

- omaisuuserään liittyvä riskilisä

- muut mahdolliset tekijät, jotka omaisuuserän ostaja hankkiessaan ottaa huomioon arvoa määrittäessä.

Teoreettisesti voidaan todeta, että tuottoihin pohjautuva lähestymistapa olisi lähinnä oikeata arvoa antava laskentamenetelmä. Omaisuuserän teoreettinen arvo saadaan, kun arvioidaan omaisuuserän tuottamat vapaat kassavirrat.

Kertoimien avulla tehtävä omaisuuserien arvostaminen voi tapahtua useita eri kertoimia hyödyntämällä. Kun kertoimia hyödynnetään arvostamisessa, niin silloin pyritään hyötymään osittain markkinalähtöisestä lähestymistavasta, ja julkisesti saatavista informaatiolähteistä haetaan erilaisia kertoimia, joiden oletetaan sopivan yhtiön arvonmäärittämiseen. Kun arvostusta tehdään kertoimien avulla, on erityisen tärkeätä huomioida, kuinka on päädytty käytettäviin kertoimiin. Erilaiset kertoimet voivat antaa hyvinkin erilaisen lopputuleman yhtiön arvosta.

Aineettomien oikeuksien arvonmäärittäminen on yleensä hankalaa, koska omaisuuserät ovat sellaisia, joilla ei käydä aktiivisesti kauppaa ja yksittäiset kaupat koskettelevat erityisomaisuuseriä. Vaikka teknisesti esimerkiksi patentteja ja lisenssejä myydään päivittäin, niin näillä kaikilla on aina omia itsenäisiä ominaispiirteitä, joten käyvän arvon määrittäminen markkinoilta saatavien vertailukauppojen avulla on käytännössä mahdotonta. Tämän takia arvottamisessa joudutaan käyttämään erilaisia arvonmääritysmalleja, joissa jokaisessa on omat hyvät ja huonot puolensa.

Yhtenä yleisesti käytettynä arvonmääritysmenetelmänä aineettomien omaisuuserien osalta on niin sanottu royalty relief -mentelmä (relief from royalty). Tässä menetelmässä omaisuuserän arvo muodostuu vaihtoehtoiskustannuksen kautta. Omaisuuserän käypä arvo on niiden rojaltimaksujen nykyarvo, jota yhtiön ei tarvitse maksaa yhtiön omistaessa omaisuuserän itse.

Yleisiä virheitä arvonmäärittämisessä tapahtuu, kun omaisuuserän taloudellisen pitoajan ajatellaan olevan ikuinen, vaikka tosiasiallisesti näin ei ole.

Menetelmässä keskeisessä roolissa ovat seuraavien elementtien määrittäminen: rojaltiprosentti, jäännösarvo (terminal value), odotettu omaisuuserän taloudellinen pitoaika, arvonmäärityspäivä ja tuottovaade (WACC). Kun tähän vielä lisätään tarvittavat ennusteet omaisuuserällä tuotettavasta liikevaihdosta, niin huomataan arvottamiseen liittyvän huomattavan määrän arvionvaraisia eriä. Jos oletetaan, että jokaisessa erässä vaihteluväliksi otetaan vaikka +/- kolme prosenttiyksikköä, pitäen muuten oletukset kurissa, niin omaisuuserän arvo vaihtelee jo huomattavasti.

Yleisiä tunnistettuja virheitä arvonmäärittämisessä tapahtuu, kun omaisuuserän taloudellisen pitoajan ajatellaan olevan ikuinen, vaikka tosiasiallisesti näin ei ole. Muita keskeisiä haasteita ovat muun muassa omaisuuserän tuottojen erottaminen yhtiön muista tuotoista, riskipreemion huomioiminen kassavirroissa (pitäisi kuvata juuri sen omaisuuserän riskejä, jota ollaan arvioimassa) ja diskonttauskorossa oikealla tavalla (riskin pitäisi kuvastautua joko kassavirroissa tai diskonttokorossa, ei molemmissa) sekä rojaltiprosentin määrittäminen.

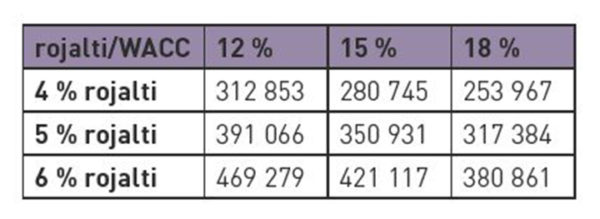

Alla on erittäin yksinkertainen esimerkki relief from rojalty -laskelman mukaisesta menetelmästä arvonmäärittämiseen. Laskelmassa on lukuisa määrä haastavia kohtia, mutta teknisesti voidaan menetelmän todeta olevan alla olevan mukainen. Laskelmissa on oletettu, että rahavirrat toteutuvat keskimääräisinä kyseessä olevana vuonna. Esimerkissä on esitetty rojalti prosenttina viisi. Kun herkkyysanalyysi on tehty, niin on käytetty rojaltiprosenttina neljää ja kuutta. Esimerkkilaskelmassa on WACC-vaade, jolla on diskontattu kassavirrat, ja se on 15 prosenttia.

Kuten alla olevasta taulukosta voidaan havaita, niin omaisuuserän vaihteluväli muodostuu pienehköillä muutoksilla jo 254 000 ja 470 000 euron vaihteluvälille. Ero näiden välillä on 85 %, joten tarkan arvon antaminen omaisuuserän arvosta tällä menetelmällä on vaativaa. Eri arvonmääritysmenetelmillä voidaan antaa vain suuntaa antavaa merkitystä omaisuuserille. Vain oikeat kaupat riippumattomien osapuolten välillä antavat kuvan oikeasta arvosta.