Miten tilinpäätös ja veroilmoitus eroavat toisistaan?

Kirjanpitolainsäädäntö ja verolainsäädäntö ovat Suomessa omia itsenäisiä kokonaisuuksiaan, ja niillä on omat erilliset tavoitteensa ja tehtävänsä. Kirjanpidolla ja verotuksella on kuitenkin vahva keskinäinen sidonnaisuus, ja kirjanpidon tuloslaskenta muodostaakin perustan yrityksen verotettavan tulon laskennalle. Kirjanpitolaki (KPL), elinkeinoverolaki (EVL), maatilatalouden tuloverolaki (MVL) ja tuloverolaki (TVL) antavat omat säädöksensä siihen, kuinka yrityksen tulos lasketaan.

Erojen tunteminen on tilinpäättäjälle äärimmäisen tärkeää. Osakeyhtiön tilinpäätöksen perusteella laaditaan veroilmoitus, jossa huomioidaan lukuisia pieniä ja suuria eroja kirjanpidon ja verotuksen välillä. Veroilmoituksen laatijalla tulee olla hallussa niin tuloverotuksen substanssiosaaminen kuin erilaisten verolomakkeiden ja liitelomakkeiden täyttäminenkin. Väärin täytetty lomake voi johtaa pahimmillaan huomattaviin sanktioihin.

Väärin täytetty lomake voi johtaa pahimmillaan huomattaviin sanktioihin.

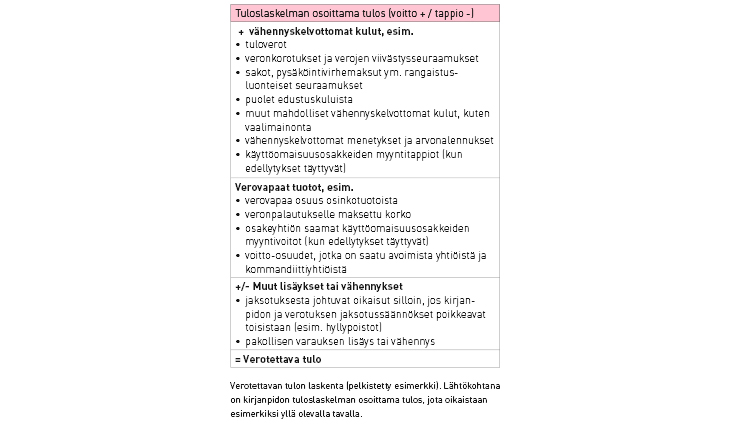

Verotuksen ja kirjanpidon väliset erot syntyvät pääosin laajuusongelman ja jaksotusongelman erilaisista ratkaisuista. Yhtäältä osa kirjanpitoon merkityistä menoista on luonteeltaan pysyvästi vähennyskelvottomia verotuksessa ja toisaalta osa tuloista (laajuusongelma) verovapaita. Vastaavasti osa menoista vähennetään verotuksessa eri vuotena kuin kirjanpidossa (esimerkiksi hyllypoistot). Näin erot ovat luonteeltaan väliaikaisia (jaksotusongelma).

Vaikka verotuksen ja kirjanpidon erojen pohdinta painottuukin usein tilinpäätösvaiheeseen, on järkevää huomioida niitä jo tilikauden aikana. Tilikartassa voidaan huomioida eri erät omilla tileillään, josta niiden poimiminen helpottuu tilinpäätösvaiheessa. Selkeät laskelmat tarvitaan myös esimerkiksi poistoeroista ja hyllypoistoista, jotka Kilan poistoyleisohjeessa kehotetaan dokumentoimaan esimerkiksi tase-erittelyjen yhteyteen.

Selkeät laskelmat helpottavat niin tilintarkastajien kuin verotarkastajienkin työtä. Johdonmukaisesti käsitellyt ja raportoidut erot varmistavat, että luvut ovat kumulatiivisesti oikein ja samalla helpottavat ulkopuolisten tarkastajien työtä.

Kirjanpitolain mukainen tuloksen laskenta

Suomen kirjanpitolainsäädäntö sisältää kirjanpitolain (KPL), kirjanpitoasetuksen (KPA) ja asetuksen pien- ja mikroyritysten tilinpäätöksessä esitettävistä tiedoista (PMA). Tätä lainsäädäntöä tulkitaan kirjanpitolautakunnan (KILA) antamissa ohjeissa ja lausunnoissa. Myös muussa lainsäädännössä, kuten esimerkiksi osakeyhtiö- ja osuuskuntalaeissa, on näitä yhteisömuotoja koskevaa tilinpäätösnormistoa.

Kirjanpidon tulos lasketaan ensisijaisesti kirjanpitolain säännösten perusteella. Kansainvälistyminen näkyy IFRS-standardien soveltamisen lisääntymisenä esimerkiksi pörssiyritysten konsernitilinpäätösten yhteydessä. Vuoden 2016 kirjanpitolainsäädännön muutos on tuonut mukanaan enemmän mahdollisuuksia noudattaa IFRS-standardeista pohjautuvia menettelyjä, joista osa on sisällytetty myös elinkeinoverolakiin (esimerkiksi rahoitusinstrumenttien käypään arvoon arvostaminen). IFRS-standardeja erillistilinpäätöksissään soveltavat yhtiöt joutuvat tekemään useita oikaisuja veroilmoitukseensa. Keskitymme artikkelissamme kansallista lainsäädäntöä noudattavien yritysten kirjanpidon ja verotuksen eroihin.

IFRS-standardeja erillistilinpäätöksissään soveltavat yhtiöt joutuvat tekemään useita oikaisuja veroilmoitukseensa.

Perinteisesti kirjanpidon päätehtävänä on nähty erilläänpito-, tuloksenlaskenta- ja hyväksikäyttötehtävä. Kirjanpidon avulla on pyritty pitämään erillään yrityksen varat, velat, tulot ja menot muiden yritysten ja yrittäjän varoista, veloista, tuloista ja menoista. Tilikausittain on laadittava tilinpäätös, joka sisältää kirjanpitovelvollisen tuloksen muodostumista kuvaavan tuloslaskelman sekä tilinpäätöspäivän taloudellista asemaa kuvaavan taseen. Osakeyhtiöiden jakokelpoisen voiton määrä saadaan selville tilinpäätökseen sisällytettävän liitetiedon laatimisen yhteydessä.

Tilinpäätös ja pientä suuremmilta kirjanpitovelvollisilta edellytetty toimintakertomus kertovat yrityksen johdolle ja sen sidosryhmille tarpeellista tietoa yrityksen taloudellisesta tilanteesta. Yhä tärkeämmäksi onkin muodostunut kokonaisvaltaisen oikean ja riittävän kuvan muodostuminen yrityksen taloudellisesta tilanteesta tilinpäätösinformaation avulla sekä siitä, kuinka sen tulos on muodostunut.

Verotuksen ja kirjanpidon keskeinen sidonnaisuus näkyy myös siinä, että monet kirjanpidossa tehdyt ratkaisut voivat vaikuttaa verotettavan tulon laskentaan ja veron määrään. Tilinpäätösratkaisuilla voi olla vaikutusta myös verotettavan tulon jakautumiseen pääomatulona ja ansiotulona verotettaviksi osuuksiksi. Kirjanpitolakia ja muita kirjanpito-oikeudellisia säädöksiä noudatetaan kirjanpitoa ja tilinpäätöstä laatiessa. Verolainsäädäntö tuo mukanaan säädökset veroilmoituksen täyttämiseen.

Elinkeinoverolain mukaisen verotettavan tulon laskenta

Verotuksen keskeisin tavoite on sen fiskaalinen tavoite; veroja kannetaan julkisen sektorin rahoittamiseksi. Verolait määräävät kuka on verovelvollinen ja sen, mistä veroa maksetaan. Tuloverotuksen verotettavan tulon laskenta tehdään noudattaen eri verolajien säädöksiä. Laki elinkeinotulon verottamisesta (EVL), tuloverolaki (TVL) tai maatilatalouden tuloverolaki (MVL) määrittelevät sen, miten verotettava tulo lasketaan kunkin verolain mukaisesti.

Vuoden 2019 yhteisöjen tulolähdejaon poistumista koskevan lakimuutoksen jälkeen henkilökohtaisen tulon (TVL) tulolähde poistui käytöstä muun muassa osakeyhtiöiden kohdalta. Yhteisöillä, esimerkiksi osakeyhtiöillä ja osuuskunnilla, voi olla verotuksessa vain elinkeinotoiminnan ja maatalouden tulolähde. Elinkeinotoiminta ja muu toiminta verotetaan samassa tulolähteessä. Näin ollen verotettavan tulon laskennassa sovelletaan EVL:n sääntöjä toiminnan luonteesta riippumatta. Maatalouden tulos verotetaan edelleen MVL:n mukaan. Verovelvollisen oikeudellinen toimintamuoto vaikuttaa oikean tulolajin ja verolain valinnassa. Tässä artikkelissa käsitellään elinkeinoverolain mukaista liike- ja ammattitoimintaa harjoittavia yrityksiä.

Vuoden 2019 yhteisöjen tulolähdejaon poistumista koskevan lakimuutoksen jälkeen henkilökohtaisen tulon (TVL) tulolähde poistui käytöstä muun muassa osakeyhtiöiden kohdalta.

Elinkeinoverolaki on elinkeinotoiminnan tuloksen määrittämistä koskeva peruslaki. Sen mukaan lasketaan verotettava tulo. Lain 3.1 § mukaan veronalaiset tulot ja vähennyskelpoiset menot jaksotetaan asianomaisten verovuosien tuotoiksi ja kuluiksi. Elinkeinotoiminnan tulos on verovuoden tuottojen ja kulujen erotus.

Verotuksen ja kirjanpidon laajuus- ja jaksotusongelmat on ratkaistu osittain eri tavoin, jonka vuoksi verotusta ei voi tehdä suoraan kirjanpidon tuloksesta. Kirjanpitolaki ja elinkeinoverolaki säätävät osittain eri tavalla tulojen ja menojen vähennyskelpoisuudesta. Aiemmin todetun mukaisesti keskeisimmät erot muodostuvat yleensä siitä, että osa kirjanpidon tuloista on verovapaata ja osa menoista on vähennyskelvottomia. Lisäksi jaksotussäännösten tuomat erot ja verotuksen lisävähennykset täytyy huomioida.

Tyypillisimmät erot – miten asiat näkyvät kirjanpitäjille?

Hyllypoistot

Varsin yleinen eroavaisuus kirjanpidon ja verotuksen välillä on hyllypoisto. Hyllypoistoja käsitellään kirjanpitolautakunnan yleisohjeessa suunnitelman mukaisista poistoista. Lisäksi Verohallinto ohjeistaa hyllypoistoista, ja hyllypoistojen seurantaan on oma verolomake 12A. Kirjausketjun vaateiden ulottuminen viranomaisilmoituksille asti tuo dokumentaatiovaateen myös hyllypoistoille.

Hyllypoistoja syntyy, kun kirjanpidossa esimerkiksi varovaisuuden periaatteen vuoksi tehdään suuremmat poistot kuin mitä verotuksessa voidaan tehdä elinkeinoverolain mukaan. Tällöin kirjanpidossa vähennetään poistoja aikaisemmin kuin verotuksessa. Hyllypoistot saadaan vähentää myöhemmin EVL:n poistoaikojen puitteissa.

Hyllypoistoja voi syntyä myös esimerkiksi laskuvirheen seurauksena, kun verotettavasta tulosta vähennettäväksi on merkitty poistoja yli EVL:n hyväksymien maksimipoistojen. Liikapoisto jätetään vähentämättä ja hyllytetään tuleville vuosille. Useammin hyllypoistot syntyvät kuitenkin verosuunnittelun myötä, kun tappiollisena vuotena ei haluta kerryttää lisää tappiota verotukseen tai esimerkiksi, kun aiemmat tappiot ovat vanhenemassa verotuksessa. Hyllypoistoilla ei ole vastaavaa vanhenemisen takarajaa.

Useammin hyllypoistot syntyvät verosuunnittelun myötä, kun tappiollisena vuotena ei haluta kerryttää lisää tappiota verotukseen tai esimerkiksi, kun aiemmat tappiot ovat vanhenemassa verotuksessa.

Kun kirjanpidon poistoista osa on jätetty vähentämättä verotuksessa, on verotuksen menojäännös suurempi kuin kirjanpidon menojäännös. Vuosittain voidaankin tehdä verotuksessa kirjanpidon suunnitelman mukaisten poistojen lisäksi EVL:n mukainen poisto kirjanpidon ja verotuksen menojäännöksen erotuksesta. Hyllypoistoja tulee seurata verolomakkeella 12A, ja näiden seurannan vastuu on verovelvollisella.

Kirjanpidossa ei hyllypoistoja varsinaisesti dokumentoida, joten niitä tulee seurata esimerkiksi tase-erittelyjen yhteyteen laadittavalla dokumentaatiolla, kuten Kilan poistoyleisohje kehottaa. Ilman huolellista dokumentaatiota on riskinä esimerkiksi kirjanpitäjän vaihtuessa, että hyllypoistot jäävät hyödyntämättä tulevissa verotuksissa.

Arvonalennukset

Lähtökohtaisesti kirjanpidossa kirjataan aina kuluksi kirjanpitoarvon ja käyvän arvon erotus, kun käypä arvo on kirjanpitoarvoa alhaisempi. Realisoitumattomatkin arvonalennukset vaikuttavat ajantasaisesti yhtiön kirjanpidon tulokseen. Verotuksessa arvonalennus ei kuitenkaan välttämättä ole vähennyskelpoinen, vaan vähennyskelpoisuus saattaa edellyttää luovutusta tai lopullista arvonmenetystä.

Hyvin tyypillinen arvonalennus monella yhtiöllä on osakkeiden arvonaleneminen. Esimerkiksi jos yhtiö on sijoittanut ylimääräistä kassavarallisuutta pörssiosakkeisiin, tulee tilinpäätösvaiheessa tarkastaa omistettujen osakkeiden arvo tilinpäätöshetkellä. Jos arvo on olennaisesti hankintahintaa alhaisempi, tulee kirjanpidossa kirjata arvonaleneminen. Tämä arvonaleneminen ei ole kuitenkaan verotuksessa vähennyskelpoinen. Vastaavasti, jos tulevina vuosina arvot palautuvat ja arvonalennuskirjaus palautetaan, ei vastaava palautus ole veronalaista tuloa.

Arvonnousut

Arvonalennusten lisäksi kirjanpidossa on tietyin edellytyksin mahdollista tehdä arvonkorotuksia. Kirjanpitolain 5 luvun 17 § mukainen arvonkorotus on mahdollista tehdä maa- tai vesialueisiin tai arvopapereihin, jotka eivät ole kirjanpitolain 5 luvun 2 §:ssä tarkoitettuja rahoitusvälineitä.

Arvonkorotus on mahdollista tehdä, kun omaisuuden todennäköinen luovutushinta on tilinpäätöspäivänä olennaisesti ja pysyvästi alkuperäistä hankintamenoa suurempi. Arvonkorotuksen vastakirjaus tehdään oman pääoman arvonkorotusrahastoon, ja tuloa ei synny kirjanpitoon eikä verotukseen. Arvonkorotuksista on tilinpäätöksessä esitettävä liitetieto, josta arvonkorotuksen perusteet selviävät.

Varaukset

Varaukset voidaan jakaa kirjanpitolain mukaan pakollisiin ja vapaaehtoisiin (verotusperusteisiin) varauksiin.

Pakollisena varauksena tilinpäätöksessä on huomioitava ne vastaiset menot ja menetykset, jotka kohdistuvat päättyneeseen tai aikaisempaan tilinpäätökseen ja joiden toteutumista voidaan pitää varmana tai todennäköisenä ja niitä vastaava tulo ei ole varma eikä todennäköinen (KPL 5:14 §).

Pakollisena varauksena esitetään ne erät, joiden toteutumista pidetään varmana tai todennäköisenä, mutta joiden täsmällistä määrää tai toteutumisajakohtaa ei tiedetä. Tuleva menetys on siis aina kirjattava pakolliseksi varaukseksi, jos sen määrä ja ajankohta eivät ole tiedossa. Kirjanpidon pakollisia varauksia ei yleensä saa vähentää verotuksessa. Poikkeuksena tästä on takuuvaraus, joka on kirjanpidon pakollisista varauksista vähennyskelpoinen verotuksessa, kun EVL 47 §:n ehdot täyttyvät. Takuuvaraus on mahdollinen vain tietyillä rajatuilla toimialoilla, ja se on sitoumuskohtainen.

Kirjanpidon pakollisia varauksia ei yleensä saa vähentää verotuksessa.

Vapaaehtoiset varaukset (KPL 5:15 §) ovat verotusperusteisia varauksia. Niiden tekemiseen on verotukseen perustuva syy. Verovelvollinen saa vähentää varaukset vain, jos ne on tehty myös kirjanpidossa (EVL 54 §).

Tavallisin vapaaehtoinen varaus on toimintavaraus, jonka voivat tehdä yksityisliikkeet sekä henkilöyhtiöt, joissa yhtiömiehinä on vain luonnollisia henkilöitä. Varaus on vähennyskelpoinen verotuksessa, jos sen määrä on enintään 30 prosenttia tilikauden päättymistä edeltäneiden 12 kuukauden aikana maksettujen palkkojen määrästä.

Elinkeinoverolain mukaan verotuksessa vähennyskelpoisia vapaaehtoisia varauksia ovat myös jälleenhankintavaraus ja luottotappiovaraus, joka on mahdollinen vain talletuspankin tai luottolaitoksen verotuksessa.

Verovapaat tuotot

Kirjanpidon ja verotuksen välillä eroavaisuuksia aiheuttavat myös verovapaat tulot sekä vähennyskelvottomat menot. Verovapaista tuloista yleisimpiä lienevät verohallinnon palautuskorko ja hyvityskorko. Julkisesti noteeraamattomien osakeyhtiöiden toisesta noteeraamattomasta osakeyhtiöstä saamat osingot ovat myös verovapaita. Elinkeinoverolain 6b§ mukaan käyttöomaisuusosakkeiden myyntivoitto on tietyin edellytyksin verovapaa.

Vähennyskelvottomat kulut

Verovapaita tuottoja vastaavasti meiltä löytyy kuluja, jotka eivät ole tuloverotuksessa vähennyskelpoisia. Veronlisäykset, viivekorot, viivästyskorko ja huojennettu viivästyskorko eivät ole vähennyskelpoisia tuloverotuksessa lain veronlisäyksestä ja viivekorosta nojalla. EVL 6b§ mukaisen käyttöomaisuusosakkeen luovutustappio on luonnollisesti myös vähennyskelvoton, kun vastaava luovutusvoitto olisi verovapaa.

Veronlisäykset, viivekorot, viivästyskorko ja huojennettu viivästyskorko eivät ole vähennyskelpoisia tuloverotuksessa lain veronlisäyksestä ja viivekorosta nojalla.

Vähennyskelvottomia kuluja on lueteltu EVL 16 §:ssä. Niistä on hyvä nostaa esille rangaistusluontoisten maksujen, kuten sakkojen ja pysäköintivirhemaksujen, vähennyskelvottomuus sekä muun saamisen kuin myyntisaamisen arvonalenemisen tai menetyksen vähennyskelvottomuus osakeyhtiöltä, josta verovelvollinen omistaa yksin tai yhdessä konserniyhtiöiden kanssa vähintään kymmenen prosenttia.

Edustusmenoista hyväksytään EVL:n mukaan 50 prosenttia verotuksessa vähennyskelpoiseksi.

IFRS

Edellä mainittujen poikkeuksien lisäksi merkittäviä eroja verotuksen ja kirjanpidon välille muodostuu IFRS-säännöksistä. IFRS-standardeja hyödyntävät yhtiöt voivat joutua tekemään veroilmoitukselleen lukuisia oikaisuja tilipäätöksen lukuihin.

Artikkelissamme emme sukella sen syvemmin IFRS-maailmaan, mutta on huomionarvoista, että nämä aiheuttavat eroavaisuuksia kirjanpidon ja verotuksen välille esimerkiksi leasing-sopimusten käsittelyissä.

Tilikaudella/tilinpäätöstä tehdessä:

→ Tunnista, onko kyseessä verotukseen vaikuttava erä.

→ Varmista, miten merkitään veroilmoitukselle.

→ Varmista, miten aikaisemmin kyseessä oleva erä on käsitelty.

Korot

Yrityksen liiketoiminnan vieraan pääoman kustannukset, lähinnä korkokulut, ovat lähtökohtaisesti vähennyskelpoisia menoja elinkeinoverotuksessa. Korkokulujen vähentämistä verotuksessa on kuitenkin rajoitettu tietyissä tilanteissa. Säännös koskee käytännössä suurimpia yrityksiämme.

Korkojen vähennysoikeutta on rajoitettu, jos nettokorkomenot ovat etuyhteydessä oleville tahoille enintään 500 000 euroa ja muille enintään 3 000 000 euroa ja 25 prosenttia oikaistusta tuloksesta. Nettokorkomenot tarkoittavat korkotulot ylittäviä korkomenoja.

Työnantajan koulutusvähennys

Koulutusvähennys on lisävähennys, jonka voi tehdä elinkeinotoimintaa tai maataloutta harjoittava yritys. Laskennallinen koulutusvähennys vähennetään todellisten menojen lisäksi. Se on noin puolet koulutusajan palkkakuluista, ja sen saa tehdä enintään kolmelta koulutuspäivältä työntekijää kohden.

Koulutusvähennyksen voi saada työsopimussuhteessa olevasta työntekijästä, ja sen vähimmäismäärä on yksi koulutuspäivä, eli kuusi tuntia työntekijää kohti. Koulutusvähennyksen edellytys on, että koulutus perustuu työnantajan laatimaan koulutussuunnitelmaan ja se ylläpitää ja edistää työntekijän ammatillista osaamista.

Elinkeinotoiminnan koulutusvähennystä vaaditaan lomakkeella 79 Vaatimus elinkeinotoiminnan koulutusvähennyksestä ja maatalouden koulutusvähennystä lomakkeella 79A Vaatimus maatalouden koulutusvähennyksestä. Veroilmoituksella koulutusvähennys merkitään kohtaan Muut vähennyskelpoiset kulut (ei tilikauden tuloslaskelmassa).

Kun teet verolomakkeita: tarkasta aikaisempien vuosien verolomakkeet sekä niissä tehdyt ratkaisut.

- tarkka dokumentointi kirjanpidon ja verotuksen eroista, kumulatiivisista saldoista ja niin edelleen.

Kun teet kirjanpitoa tilikaudella: mieti miten helpoiten löydät jaksotuserot kirjanpidosta ja miten ne saadaan johdettua verolomakkeelle.

- tilikartta: omat tilit kirjanpitoon, mistä asiat on helppo havaita.

- muista kirjausketju kirjanpidon tositteista verolaskelman kautta veroilmoitukseen asti.

Tee selkeä täsmäytyslaskelma, josta pystyy toteamaan selkeästi kirjanpidon ja verotuksen erot.

Selkeät verotusta tukevat kirjanpidon menetelmät helpottavat tilinpäätöksen ja veroilmoituksen laatimista.

Verotuksen poistojen yhteys kirjanpitoon / EVL 54§:

Verovelvollisella on oikeus sen mukaan kuin edellä on säädetty jakaa saamansa tuloerä usealle verovuodelle sekä vähentää vaihto- ja sijoitusomaisuuden hankintameno ja varaukset kuluina vain, mikäli vastaavat kirjaukset on tehty kirjanpidossa. (29.12.1976/1094)

Poistoina sekä 25 ja 26 §:ssä tarkoitettuina kuluina verovelvollinen ei saa vähentää suurempaa määrää kuin mitä hän on verovuonna ja aikaisemmin kirjanpidossaan vähentänyt. (11.12.1981/859)